Risk Profili ve Kredi Değerliliği

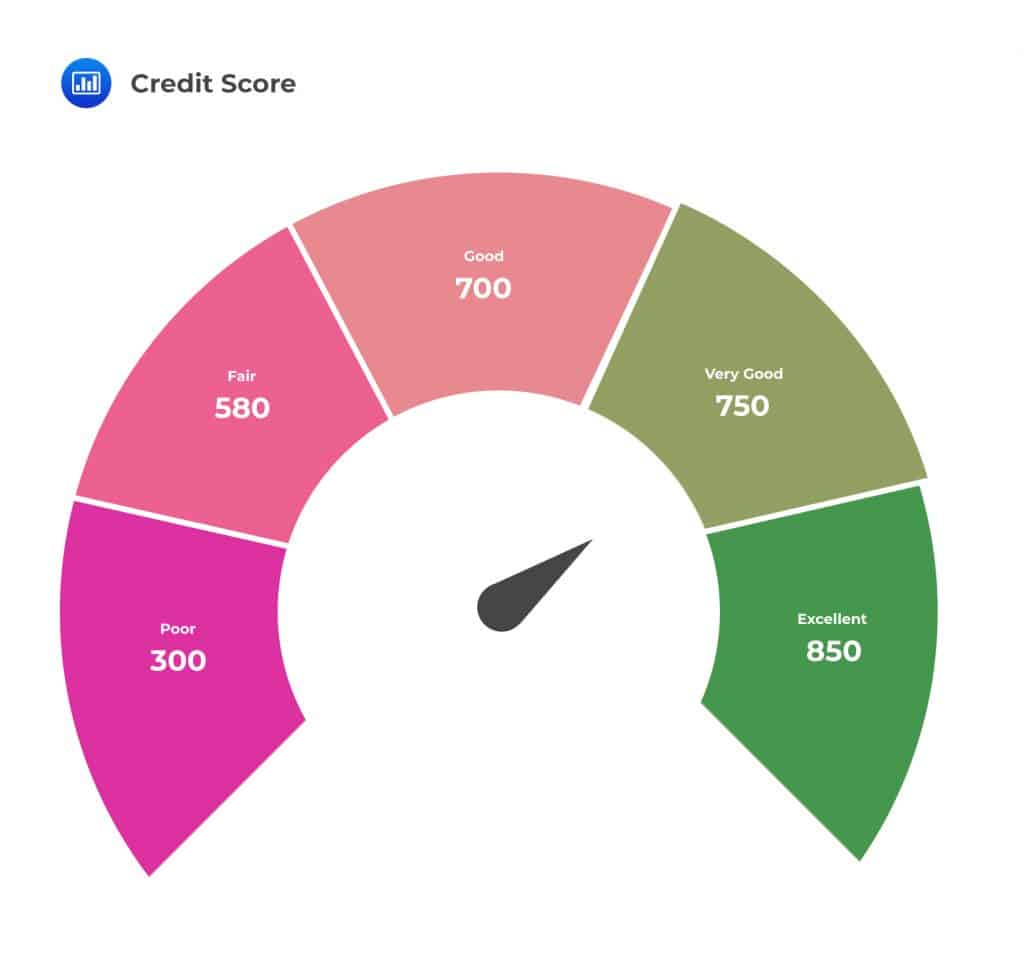

İşleri risklerle başlayalım çünkü kimse para tehlikedeyken sürprizleri sevmez. Bireysel borç verme ile işler oldukça standartlaştırılmıştır. Şunlar gibi şeyler var:

- FICO puanları

- gelir doğrulama

- borç/gelir oranları

Bunlarla kredibilitenizi belirlemek kolaydır. Bu, para için kimin iyi olduğunu bulmak için rakamlara göre boyama yaklaşımı gibi. SMS tamamen farklı bir top oyunudur. Birçok küçük işletme, güvenebileceğiniz düzenli finansal veya kredi puanlarına sahip değildir. Bazılarının uygun kitapları bile yok. Ve bir salgın veya enflasyon gibi bir şey çarptığında, KOBİ'ler bunu sert ve hızlı hissedebilir. Bu öngörülemezlik ekstra bir risk katmanı ekler.

Ama işte bir değişiklik: KOBİ'lerin genellikle varlıkları vardır. Belki ekipman, envanter ve hatta gelecekteki alacaklardır. Bu demek oluyor ki işler yolunda giderse, iyileşecek bir şey olabilir. Bireyler? O kadar değil. Çoğunun güvenlik ağı olarak kullanmak için neredeyse hiçbir teminatı yok.

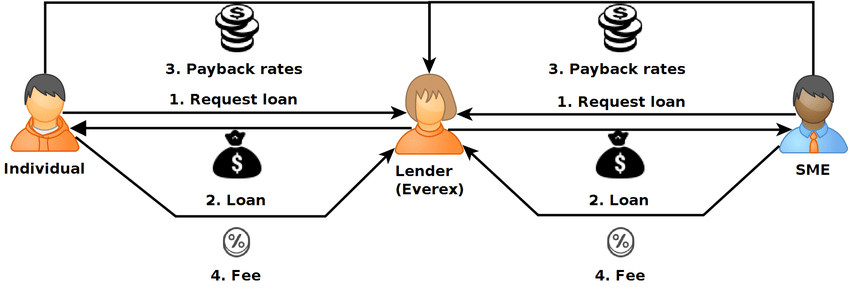

Son on yıl içinde, kitle kredisi dünyanın çoğunu kasıp kavradı ve ona hiç erişimi olmayan insanlara kredi veriyor ve birden fazla kredinin yükünü paylaşabilecek yatırımcılar için yepyeni kazançlı gelir fırsatları sunuyor. Böyle bir proje 8ödünç.

İadeler ve Kâr Bulmacası

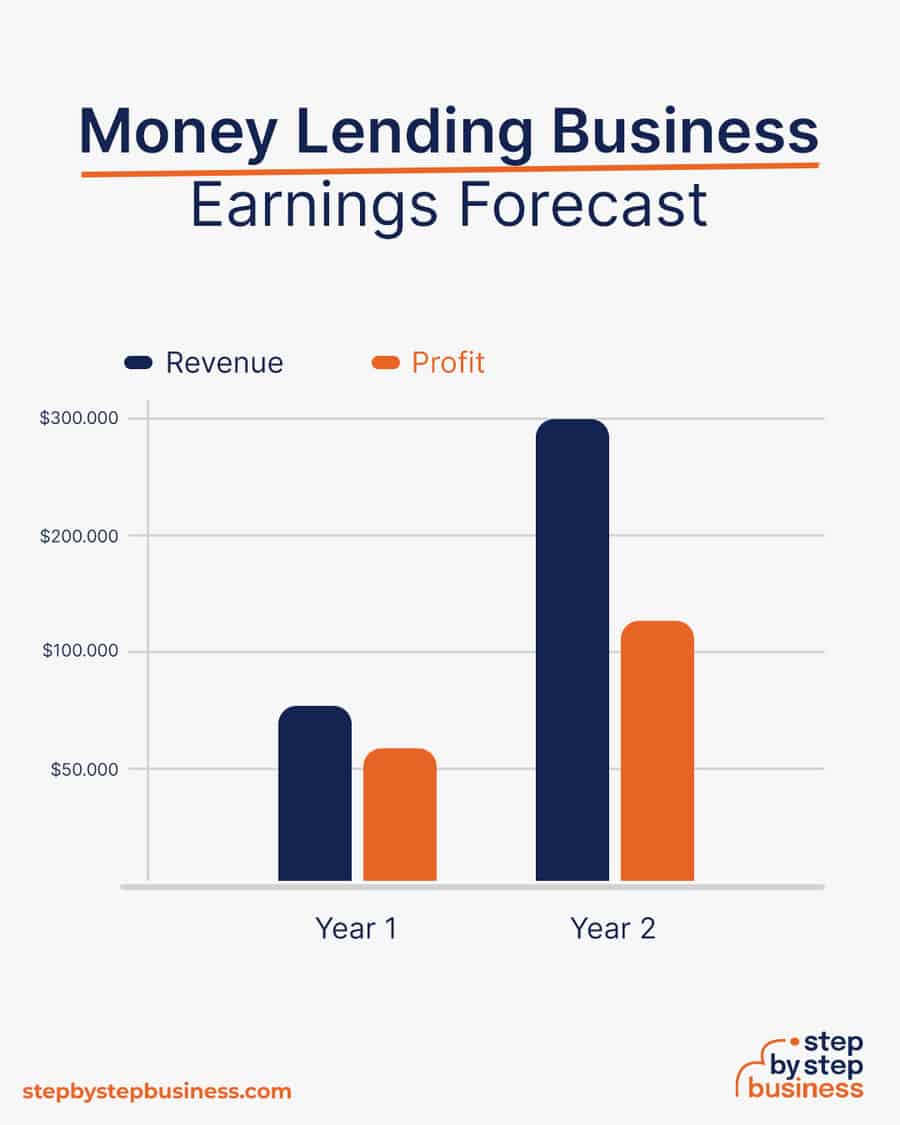

Şimdi paradan bahsedelim, çünkü günün sonunda çoğu yatırımcının umursadığı şey budur. KOBİ kredileri genellikle daha yüksek getiri sağlar. Neden? Çünkü işletmeler büyümek, hayatta kalmak veya dönmek için finansmana ihtiyaç duyduklarında prim ödemeye daha isteklidirler.

Ancak KOBİ kredilerini yönetmek pahalıdır, ne yazık ki. Sahadaki kişilere, ayrıntılı belgelere ve daha uzun işlem sürelerine ihtiyacınız olabilir. Bu zorlu bir süreç. Bunun aksine, tüketici kredileri genellikle otomatikleştirilir. Tek ihtiyacınız olan giriş yapmak, bazı soruları cevaplamak ve bazı belgeler yüklemek. Onaylanırsın ve biraz para alırsın. Her şey çevrimiçi yapılabilir ve daha az zaman alır.

Yani klasik bir değiş tokuş. KOBİ'ler için daha yüksek maliyetlerle yüksek getiri. Daha düşük marjlar ancak bireylerle daha iyi ölçeklenebilirlik.

Varsayılan Oranlar ve Gerçek Dünya Performansı

İstatistiksel olarak, bireysel krediler genellikle daha düşük temerrüt oranlarına sahiptir, özellikle güçlü istihdama ve sağlam finansal düzenlemelere sahip yerlerde. Ama bu onların serbest geçiş olduğu anlamına gelmez. Birisi işini kaybederse veya tıbbi bir acil durumu varsa, teminatsız bir krediyi kolayca temerrüde bırakabilirler.

Öte yandan KOBİ'ler, özellikle ekonominin biraz sarsıntılı olduğu ülkelerde daha sık temerrüde düşme eğilimindedir. Ama bekle, hepsi kötü haber değil. Ayrıca bir avantaj sunarlar, ayrıca daha iyi iyileşme oranlarına sahiptirler. Neden? Çünkü bir işletme kapansa bile, genellikle geride toplanacak bir şey kalır. Genellikle krediyi karşılamak için satılabilecek makinelere ve hatta binalara sahiptirler.

IFC'nin 2023 tarihli bir raporu, KOBİ kredisi kurtarma oranlarının gelişmekte olan pazarlarda% 60'ın üzerine çıkabileceğini buldu. Çok kötü değil. Bu arada, teminatsız kişisel krediler genellikle tamamen bozulur.

Düzenleme: Kural Kitabı Faktörü

Bireylere borç verme, yıpranmış bir kural kitabı ile birlikte gelir. Faiz sınırlarından borç tahsilatını nasıl ele aldığınıza kadar neler yapıp yapamayacağınızı açıklayan tüketici koruma yasaları vardır. Yapılandırılmış, bazen can sıkıcı bir şekilde, ama öngörülebilirlik getiriyor.

Öte yandan KOBİ'ler daha karanlık. Bazı ülkelerde, küçük işletmeler için resmi borç verme kurallarının tamamen eksikliği vardır. Bu avantaj ve dezavantajlar sunar. İyi olan şey, borç verenlerin esnek olmak için daha fazla alana sahip olmasıdır. Bunun kötü tarafı, işler ters giderse yasal gri alanların baş ağrısına yol açabilmesidir..

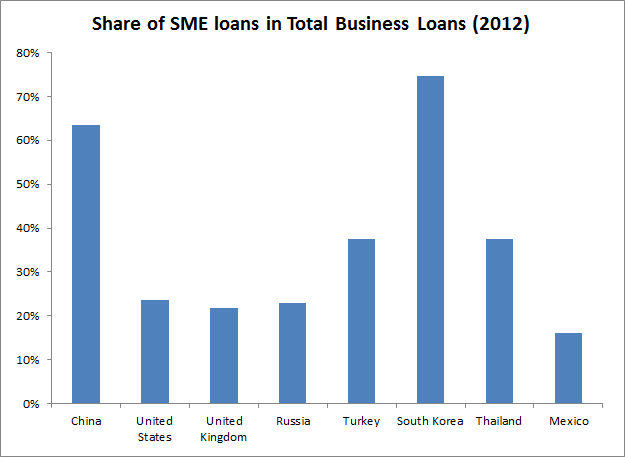

Bununla birlikte, momentum artışı var. Hükümetler ve küresel kuruluşlar KOBİ'lerin ekonomiler için ne kadar hayati olduğunu fark ediyor. OECD'ye göre KOBİ'ler birçok ülkede istihdamın% 70'ini ve GSYİH'nın yarısını oluşturabilir. Bu büyük bir mesele. Ve daha iyi çerçeveler ve sermayeye erişim için baskı yapıyor.

Talep ve Pazar Eğilimleri

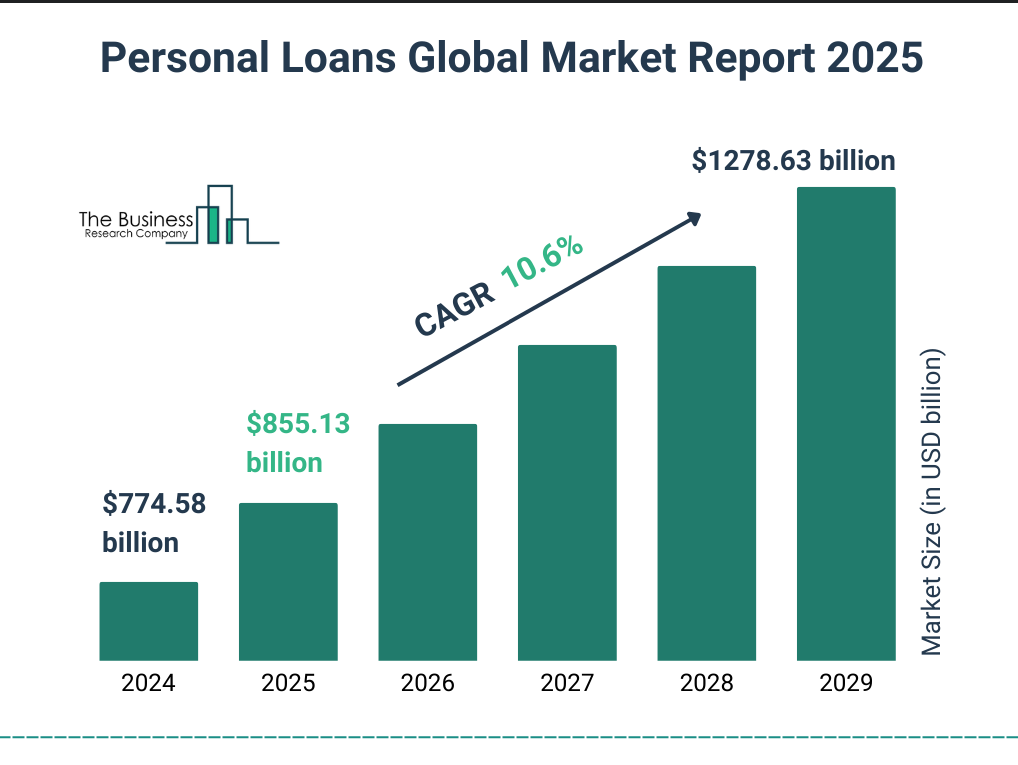

Kişisel krediye büyük talep var. İnsanlar akıllı telefonlardan üniversite derecelerine kadar her şey için kredi istiyor. Fintech şirketleri, her şeyi dijital ve yıldırım hızında hale getirerek para kazanıyor.

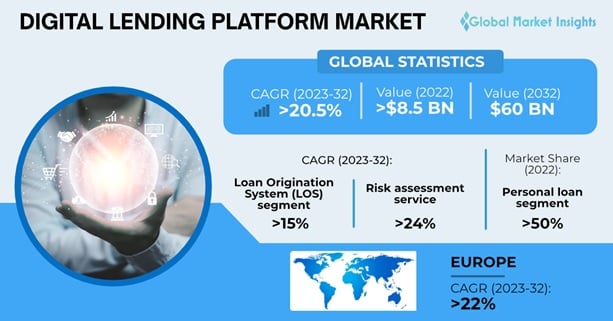

Ama KOBİ tarafı? Hala yetersiz hizmet veriyor. Birçok banka küçük işletmelere dokunmaz çünkü düzgün küçük kutulara sığmazlar. Alternatif borç verenlerin olduğu yer burasıdır, P2P platformlarıve mikrofinans oyuncuları devreye giriyor.

Dünya Bankası, gelişmekte olan pazarlardaki KOBİ'lerin 5 trilyon dolarlık büyük bir kredi açığıyla karşı karşıya olduğunu söylüyor. Bu sadece talep değil, açık bir kapı.

Bu arada, kişisel borç verme alanı, herkesin aynı borçlular için savaştığı kalabalık bir pazar haline geldi. KOBİ kredileri, farklı düşünmeye istekli borç verenler için gerçek beyaz alanın var olduğu yerdir. Ve eğer oyunu doğru oynarlarsa, minimum risklerle karşılaşırken bu küçük işletmelere borç vermenin avantajlarından yararlanacaklar.

Makroekonomi Nasıl Bir Rol Oynar

Hata yapmayalım - bunların hiçbiri boşlukta olmaz. Ekonomi değiştiğinde, hem bireyler hem de işletmeler bunu hissediyor. Yüksek enflasyon ve yükselen faiz oranları vurduğunda, insanlar kötü bir şekilde etkilenir ve iyi hazırlanmış finansal planlar çöker. O zaman kredileri geri ödemek o kadar kolay değil.

Bireyler, ışıkları açık ve yiyecekleri masada tutmaları gerektiğinden kişisel kredilerde temerrüde düşmeye başlayabilirler. KOBİ'ler mi? Sektöre bağlı. Bir butik giyim mağazası mücadele ederken bir lojistik şirketi gelişebilir.

Borçlu türleri arasında çeşitlilik yapmak, bu değişimlere karşı korunmanın iyi bir yolu olabilir. Bir grubu sert vuran şey, diğerini nispeten el değmeden bırakabilir.

Teknoloji Faktörü

Teknoloji her iki kampta da oyunun kurallarını değiştiriyor. Kişisel borç verme için büyük sıçramalar gördük. Dijital değişikliklerin başvuruları ve onayları nasıl kolaylaştırdığından da bahsettik. Son zamanlarda, sizi dakikalar içinde onaylayan uygulamalar, gerçek zamanlı kredi puanlaması ve hatta yapay zeka destekli risk modelleri görüyoruz.

KOBİ'ler için, yetişiyor. Borç verenler artık bir işletmenin finansal sağlığının daha net bir resmini elde etmek için POS işlemleri, sosyal medya katılımı ve tedarikçi geçmişi gibi alternatif verileri kullanıyor. Fatura finansmanı ve gelire dayalı krediler gibi ürünler de KOBİ'lerin fiilen nasıl çalıştığına göre çözümler uyarlamaya yardımcı oluyor.

Mükemmel değil tabii ki. Tek başına teknoloji iyi muhakemenin yerini alamaz ve her iki segmentte de algoritmalara aşırı güvenmek bazı önemli düşüşlere yol açtı. Yine de inovasyon, riske göz kulak olurken kredileri ölçeklendirme yeteneğini geliştirdi.

Nihai Karar: Peki, Kim Kazanır?

Bireylere veya KOBİ"lere borç vermeye öncelik vermelisiniz??

Bu değişir. Tüketici kredileri, öngörülebilir süreçlerle hızlı bir şekilde ölçeklendirmek için mükemmeldir. KOBİ kredileri daha yüksek getiri sağlayabilir ancak daha fazla çalışmaya, daha fazla analize ve daha fazla sabra ihtiyaç duyar.

Dışarıdaki en akıllı borç verenlerden bazıları ikisini de yapıyor. Risk, ödül ve dayanıklılığı dengelemek için stratejileri harmanlarlar.

Günün sonunda, mesele sadece sayılarla ilgili değil. Borç verme hayatları değiştirme gücüne sahiptir. Birinin üniversite için ödeme yapmasına yardımcı olmak veya bir anne ve pop dükkanına ayakta kalmak için ihtiyaç duyduğu desteği vermek olsun, önemli. Ve bu, var olan en iyi yatırım getirisi olabilir.

Bu nedenle, çığır açan teknoloji aracılığıyla bireylere veya işletmelere borç vermeyi denemek isteyip istemediğinizi belirlemek kolay olmayacaktır. blok zinciri, 8lends size borçlu tarafından desteklenen kredilerle bu fırsatı sunar yan ve alacaklılara komisyon tahsil edilmez.