O que significa mesmo a 'Detecção Predefinição'?

Vamos começar de forma simples. Um incumprimento significa basicamente que o mutuário não pagou o empréstimo conforme acordado. Isto pode ser uma parcela perdida, um fantasma completo do credor, ou qualquer coisa no meio. Detectar e prever estas situações com antecedência é super valioso porque ajuda as plataformas a evitar grandes perdas e também a oferecer melhores taxas a mutuários fiáveis.

A Velha Escola vs. A Nova Escola

Antigamente, os credores costumavam depender principalmente de um punhado de coisas: relatórios de crédito, histórico de emprego e talvez algumas referências. Isso ainda faz parte da equação hoje, mas não é mais o quadro completo.

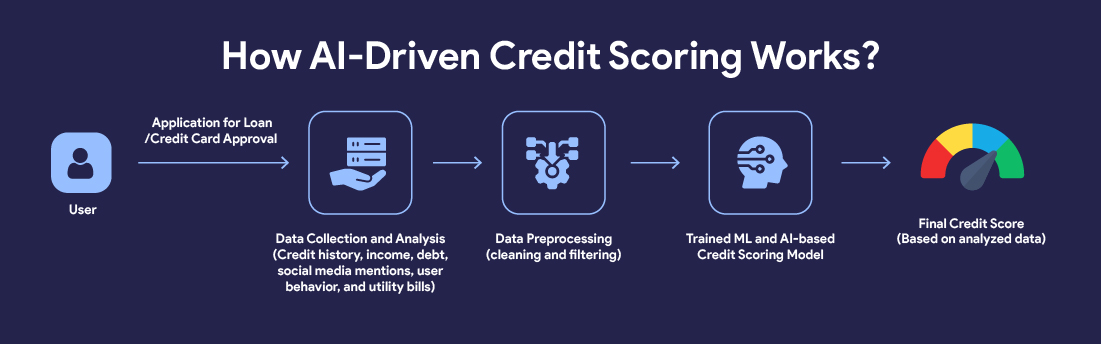

A tecnologia tornou-se uma parte muito importante dela agora. As plataformas utilizam agora modelos de aprendizagem automática que conseguem identificar padrões que a maioria dos humanos nem perceberia. Estamos a falar de coisas como:

- Quantas vezes alguém muda de emprego

- A rapidez com que digitam a sua aplicação

- A que horas do dia costumam pagar as suas contas

- Os seus padrões de utilização do telemóvel

Estes pequenos sinais, quando misturados, podem pintar uma imagem surpreendentemente precisa da probabilidade de alguém retribuir.

Por exemplo, alguém que muda de emprego rapidamente e paga as suas contas no final do dia pode não ser financeiramente responsável. Não conseguem comprometer-se com um emprego, e não têm a intenção de pagar as suas contas. A saber, são susceptíveis de incumprirem os seus empréstimos.

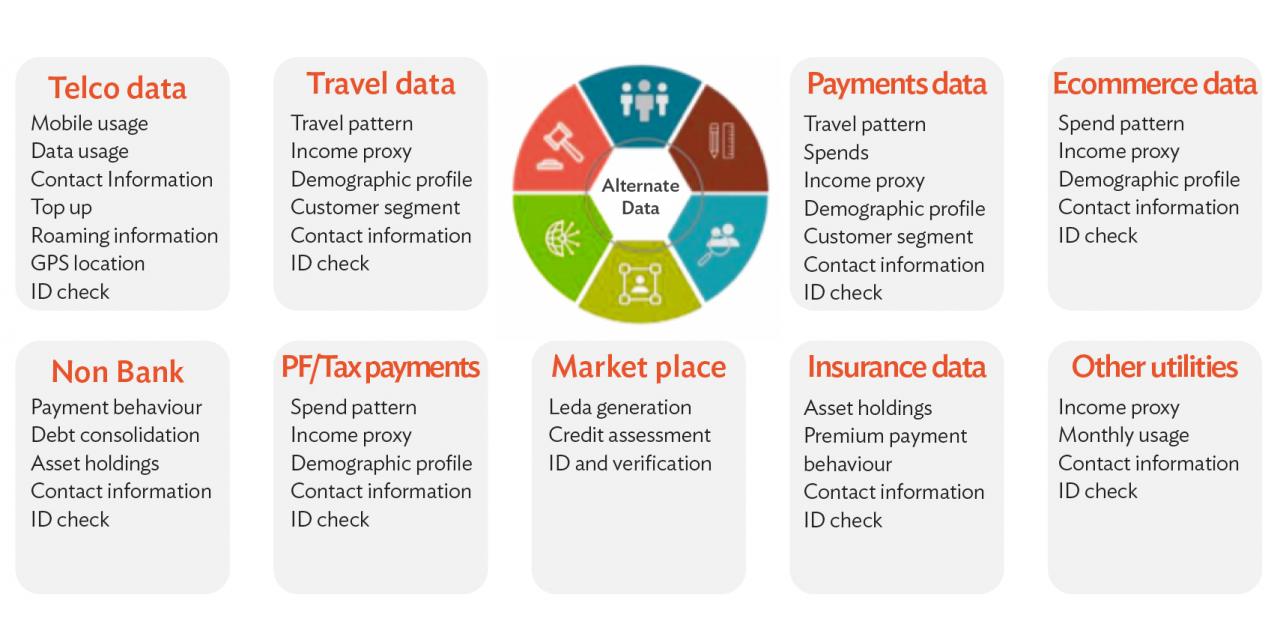

Dados Alternativos: Não se trata apenas da pontuação de crédito

Muitas pessoas, especialmente nos mercados em desenvolvimento, não têm pontuações de crédito tradicionais. Isso costumava ser um problema. Agora, os credores podem olhar para dados alternativos. Pense em recargas de telemóveis, pagamentos de serviços públicos, registos de rendas ou mesmo comportamento nas redes sociais.

Por exemplo, alguém que paga a conta telefónica a tempo todos os meses é estatisticamente mais propenso a pagar um empréstimo do que alguém que não. Não soa super científico? Bem, os modelos discordam.

Estudo de Caso: 8lends

8empresta, uma plataforma de crowdlending com sede na Suíça, utiliza dados alternativos dos smartphones dos mutuários para avaliar a solvabilidade. Isso inclui empréstimos pendentes, estado civil e muito mais. Conseguiram oferecer empréstimos a milhares de pessoas e ainda não tiveram incumprimento ou atraso no pagamento.

Esse é o poder da tecnologia inteligente quando usada de forma responsável.

Um relatório do Banco Mundial mostra que a utilização dados alternativos podem reduzir significativamente as taxas de incumprimento ao mesmo tempo que alarga o acesso ao crédito. É um ganha-ganha.

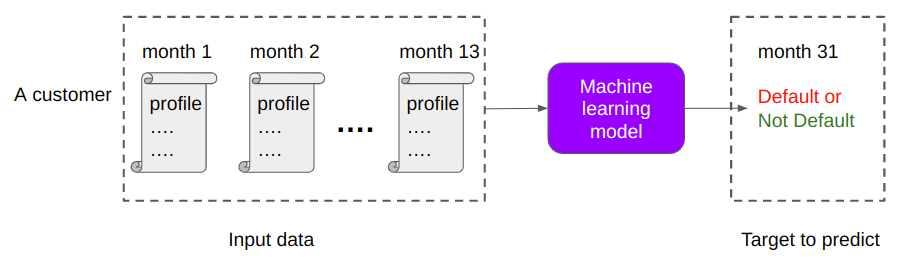

Modelos de Machine Learning: Os verdadeiros cérebros por trás de tudo

Então, como é que tudo funciona nos bastidores? Milhares, talvez milhões, de empréstimos passados são alimentados num modelo de aprendizagem automática. O modelo aprende quais os empréstimos em incumprimento e quais não, e depois encontra padrões entre eles. Os mutuários que viviam numa determinada zona tendiam a ficar mais inadimplentes? Houve uma ligação entre o montante do empréstimo e o sucesso do reembolso? As pessoas em certas indústrias não cumpriram mais?

Quanto mais dados forem alimentados, mais inteligente ficará. Com o tempo, estes modelos podem tornar-se estranheiramente precisos. Mas continuam a ter falhas. Se os dados a entrar forem tendenciosos ou incompletos, as previsões podem estar muito erradas. É aí que a supervisão humana continua a desempenhar um papel fundamental. É essencial alimentá-lo com dados transversais. Isso tornará mais fácil para as previsões lidar com uma grande variedade de situações.

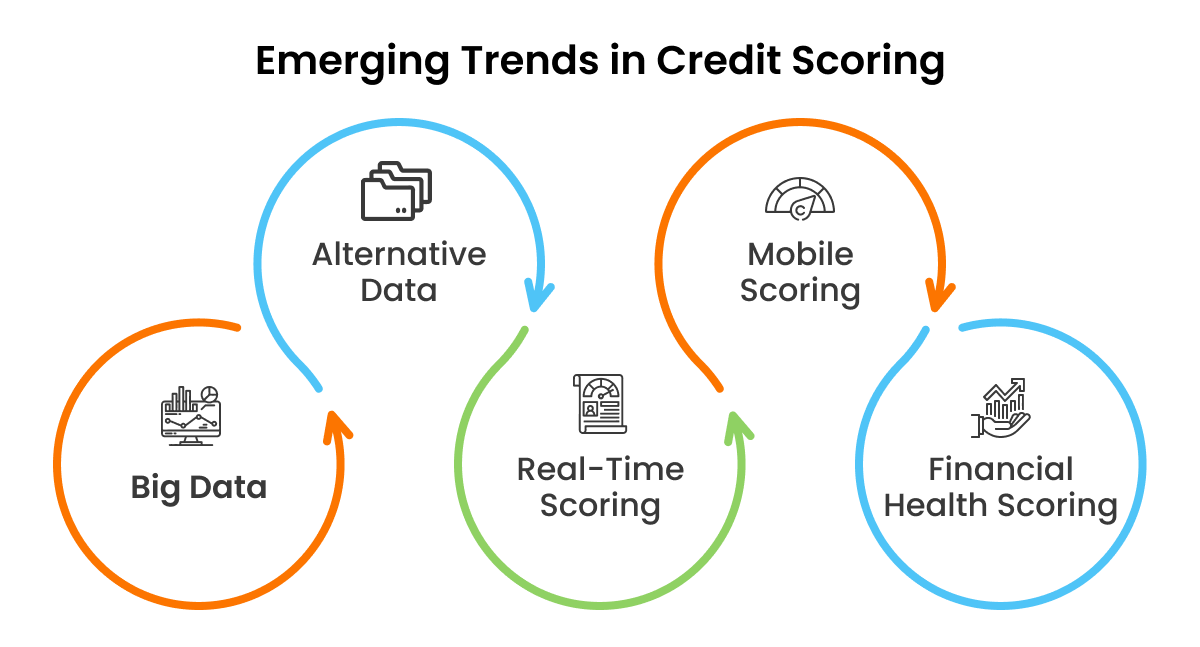

Monitorização em Tempo Real: Não Apenas Um e Feito

A previsão não pára na aprovação do empréstimo. Muitas plataformas continuam a monitorizar os mutuários em tempo real. Podem acompanhar o comportamento de pagamento, hábitos de consumo e até mudanças na atividade da aplicação móvel.

Digamos que um mutuário que normalmente paga no dia 3 de repente perde dois pagamentos. Uma plataforma inteligente pode sinalizar isso imediatamente, acionar lembretes, oferecer opções de reestruturação ou iniciar o processo de cobrança antes que o empréstimo saia do controle.

Algumas plataformas utilizam mesmo a análise de sentimento para ler e-mails ou tickets de suporte. Se um mutuário começar a escrever num tom mais stressado ou negativo, pode sinalizar dificuldades financeiras. Isso pode ser considerado assustador e até invasivo, mas têm sido considerados úteis na limitação de incumprimentos de empréstimos.

Detecção de fraudes e verificações de identidade

Outra grande peça do puzzle é ter a certeza de que a pessoa que está a aplicar é real, e não tentar enganar o sistema. Isso tornou-se realmente essencial devido ao surgimento e aumento do uso de tecnologia, como deep fakes, para enganar sistemas de reconhecimento facial ao vivo. Não acaba aí, agora os documentos também são facilmente falsificados a ponto de ser difícil distinguir um verdadeiro de um falso.

Os credores agora usam reconhecimento facial, digitalização de documentos, impressão digital do dispositivo e até verificações de geolocalização para garantir que estão a emprestar dinheiro a uma pessoa real.

Uma mudança repentina no endereço IP ou alguém que se inscreve a partir de um local de alto risco pode surgir bandeiras vermelhas. É como a segurança do aeroporto, mas para empréstimos. Os sistemas rastreiam comportamentos subtis inconsistentes e os sinalizam.

Ética e preocupações com a privacidade: Onde está a linha?

Agora, vamos fazer uma pausa por um segundo. Com toda esta tecnologia a espiar a vida das pessoas, as preocupações com a privacidade são 100% válidas. Um credor deve realmente ter permissão para rastrear seus hábitos de telefone ou escanear suas postagens no Facebook? Há um equilíbrio a ser alcançado entre a avaliação eficaz dos riscos e a utilização ética dos dados. Muitas plataformas estão a funcionar ao abrigo de leis rígidas de proteção de dados (como o RGPD na Europa), mas outras? Nem tanto.

No fim das contas, a transparência é importante. Os mutuários devem saber que dados estão a ser utilizados e porquê. Infelizmente, mesmo quando os credores tentam dizer para que os seus dados estão a ser utilizados, os mutuários raramente lêem as letras miudas.

O Futuro: Modelos Preditivos Tornem-se Mais Inteligentes

Então, para onde é que isto vai tudo? Os modelos só ficarão mais inteligentes à medida que forem disponibilizados mais dados. A IA já está a ser usada para simular ambientes económicos inteiros, testar como os mutuários podem responder a diferentes taxas de juro e muito mais. O verdadeiro objetivo? Personalizar os empréstimos para se adequar à realidade de cada mutuário. Imagine um mundo onde os termos do seu empréstimo se ajustam automaticamente com base no seu desempenho financeiro.

Pensamentos Finalistas

A tecnologia está a tornar os empréstimos mais justos, eficientes e acessíveis. Mas não é perfeito. Ainda precisa do toque humano. Seja estabelecendo limites éticos ou intervindo quando a tecnologia errar. A predição predefinida não tem apenas a ver com matemática. Trata-se de compreender as pessoas. E à medida que a tecnologia continua a evoluir, as plataformas que equilibram cérebro e coração são as que vão ganhar.

Porque, no fim das contas, o empréstimo não é apenas sobre risco. É sobre confiança. E confiança? Isso ainda é bastante humano. As pessoas não confiam nas máquinas. Sem um toque humano, as pessoas não vão confiar no sistema e nos processos.

Plataformas de crowdlending como a 8lends permitem que as pessoas distribuam o risco de inadimplência em vários projetos diferentes enquanto compartilham o risco com outros investidores em cada projeto. Felizmente, nos 8lends o risco é muito baixo, uma vez que ainda não houve atraso no pagamento.