Porque é que o risco da plataforma é frequentemente esquecido

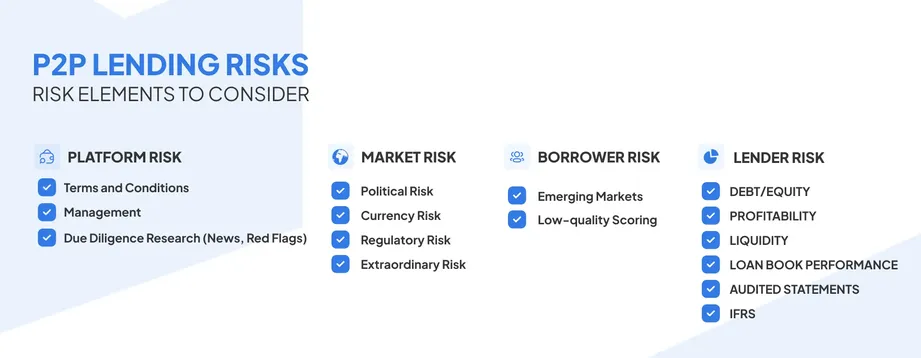

Sempre que os indivíduos pensam em risco em empréstimos peer-to-peer, normalmente consideram o mutuário. O que acontece aos mutuários quando incumbem o empréstimo? Têm um bom histórico de crédito? Essas são boas preocupações. No entanto, são apenas parte da história. A plataforma é provavelmente o maior risco não contabilizado no crédito P2P.

Os investidores assumem que uma plataforma está a funcionar se for segura. Mas às vezes não é assim. Uma plataforma pode ser mal gerida, subfinanciada ou mal supervisionada. E mesmo os mutuários que fazem reembolsos podem não salvar os investidores de perderem o acesso ao seu dinheiro se essa plataforma falhar.

Muitos investidores de retalho pulam isso completamente. No entanto, compreender o risco da plataforma é tão importante como avaliar um empréstimo caso a caso.

Porque é que o risco da plataforma é importante

As plataformas P2P facilitam todo o ciclo de vida do empréstimo ao combinar investidores com mutuários. São eles:

- Veterinários e listas de mutuários

- Lidar com pagamentos e agendamentos de reembolso

- Gerir comunicação e recolha

- Oferecer dashboards e atualizações aos investidores

Quando este intermediário entra em colapso, as coisas ficam confusas. Se um mutuário continuar a pagar, quem é que recolhe esse pagamento afinal? Quem garante que chegue até si? Quem lida com disputas?

Sem fortes medidas de segurança, o seu investimento pode ficar encalhado, ou pior ainda, completamente perdido.

O que acontece se uma plataforma P2P falhar?

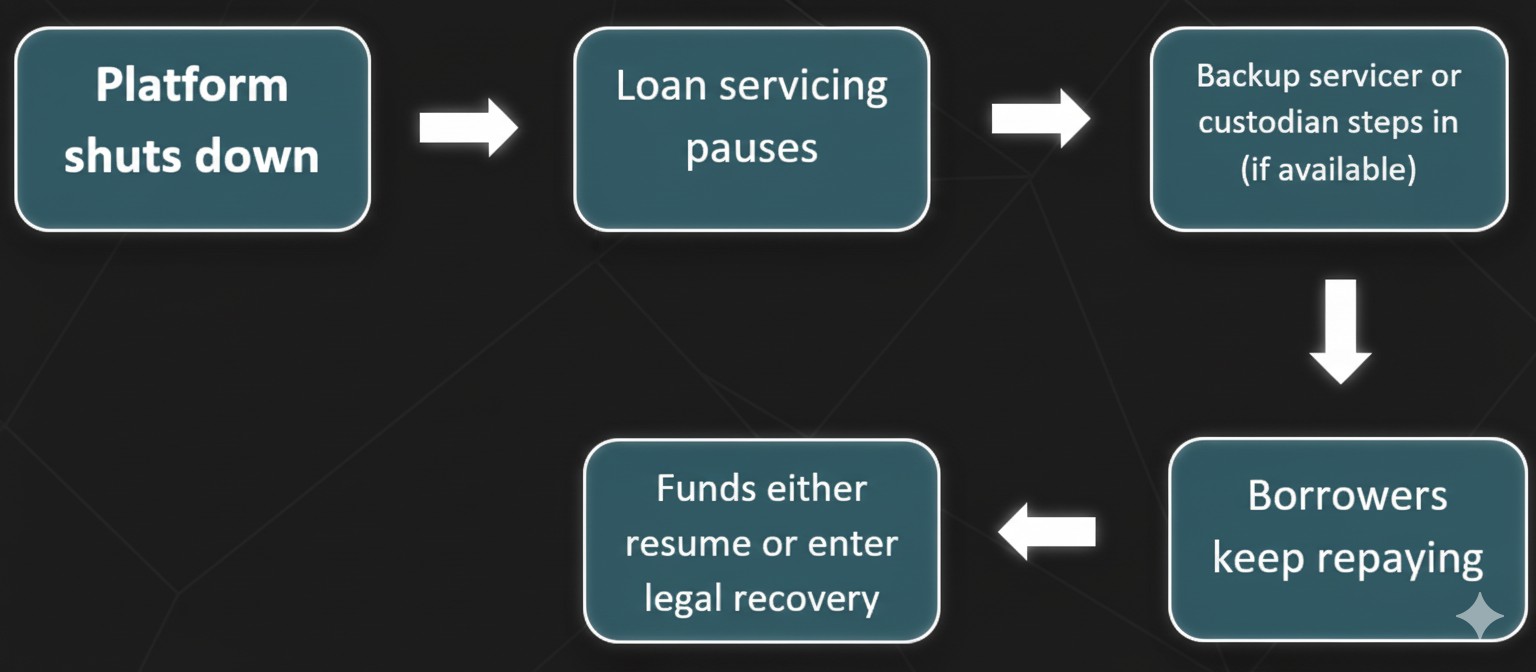

Uma falha na plataforma não significa necessariamente que o seu dinheiro se foi. No entanto, a recuperação é complicada por muitos fatores. Estes incluem:

Serviços de Empréstimos Interrompidos

Os serviços de backup acompanham os reembolsos e as comunicações dos mutuários se a plataforma falhar. Se a plataforma cair e não houver nenhum servidor de backup disponível, os pagamentos dos mutuários poderão parar. As comunicações seriam interrompidas e talvez não receba os rendimentos esperados.

Conta Custodiana/SPV

Plataformas respeitáveis protegem frequentemente o dinheiro dos investidores através de contas Custodiante/Veículos de Propósito Especial (SPVs). Isso mantém os fundos dos investidores separados e garante que são menos propensos a desaparecer com a plataforma.

Activação do Backup Servicer

Algumas plataformas têm acordos com prestadores de serviços terceirizados que podem assumir a gestão de empréstimos quando necessário. Isso pode manter os reembolsos elevados e limitar as perdas.

Falência e Processo Jurídico

Os investidores tornam-se credores sem garantia se a plataforma entrar em falência. O que isto significa é que poderá receber apenas uma fração do seu dinheiro de volta. E mesmo isso pode levar meses ou anos.

Exemplos reais de falha de plataforma

Lendy (Reino Unido, 2019)

A Lendy já foi uma das principais plataformas de crédito peer-to-peer no Reino Unido e, no entanto, as coisas correram mal. A firma entrou na administração em 2019 depois de se ter verificado um aumento das taxas de incumprimento e uma maior preocupação com a fraca transparência. O insucesso dos empréstimos valia mais de 160 milhões de libras e anos depois ainda há investidores à espera de serem reembolsados na íntegra.

Grupeer (Letónia, 2020)

Grupeer, uma plataforma P2P a operar na Letónia, sofreu falha na plataforma; o seu congelamento súbito das retiradas pegou os seus utilizadores de forma completamente inesperada. Mais tarde perceberia que todos os empréstimos cotados na plataforma tinham alguns empréstimos falsos. A maioria dos investidores sofreu perdas enormes, especialmente com a falta de um plano direto de recuperação e opções legais. Na maior parte dos casos, o montante recuperado foi inferior a 20% do valor original investido.

Estes exemplos demonstram que o poder e a regulamentação de uma plataforma criam um impacto significativo sobre se os investidores recuperam fundos ou não.

8empresta é uma empresa de crowdlending com sede na Suíça construída com segurança de plataforma e proteção de longo prazo ao investidor no seu núcleo. Com operações regulamentadas, verificação de crédito robusta e estruturação transparente de empréstimos através de SPVs, o 8lends oferece não apenas retornos fortes, mas também a tranquilidade de que o seu capital não fica exposto ao caos da plataforma.

Como Saber Se Uma Plataforma Está Em Risco

Vários sinais podem sugerir que os problemas estão a vir.

As bandeiras vermelhas também incluem mudanças bruscas na estratégia. Por exemplo, mudar de empréstimos ao consumidor de baixo risco para criptoativos de alto risco sem transparência suficiente. Se notar um ou mais destes, é aconselhável considerar sair mais cedo.

Fatores que determinam o sucesso da recuperação

A recuperação depende de vários fatores técnicos e legais:

Guia Visual: O que acontece quando uma plataforma entra em colapso

A Resposta Pandémica da Zopa

A Zopa, uma plataforma P2P regulamentada do Reino Unido estabelecida em 2005, encerrou a turbulência do mercado no início de 2020 de forma bastante diferente. Zopa implementou algumas proteções e ainda operado apesar das retiradas dos investidores.

Congelaram novas listagens de empréstimos e encerraram temporariamente os levantamentos para manter a liquidez.

Foram enviadas aos investidores atualizações semanais sobre o desempenho da carteira e da carteira de crédito. A Zopa utilizou as suas reservas bem capitalizadas e mecanismos de reserva para manter o fluxo dos reembolsos dos mutuários.

Consequentemente, a plataforma não colapsou, e a maioria dos investidores continuou a receber reembolsos. A Zopa foi transparente e preparada. E isso provou ser fundamental para resistir a um período stressante. Esta resiliência testada em crise reforçou a reputação da Zopa e mais tarde ajudou-a a ganhar força à medida que fazia a transição para um banco totalmente licenciado.

Tipos de Risco

É importante não confundir falha de plataforma com incumprimento do mutuário ou outros tipos.

Mesmo que um mutuário esteja a pagar a tempo, não receberá o seu dinheiro a menos que haja alguém para processar e repassar esse pagamento.

Passos para se proteger

Aqui está o que pode fazer:

- Confirmar Disposições de Custódia

Verifique se a plataforma utiliza contas ou custodiantes separados. Evite plataformas que entulham o dinheiro do investidor com dinheiro operacional.

- Compreender a Configuração Jurídica

Os empréstimos em seu nome existem como SPVs ou garantia? Se assim for, podem ser transferidos mais facilmente se houver um colapso.

- Saiba onde é regulamentado

As plataformas licenciadas são geralmente mais seguras, por exemplo, a FCA do Reino Unido. Outras jurisdições são mais arriscadas.

- Diversificar entre Plataformas

Não ponha todo o seu dinheiro numa só plataforma. Considere 2-3 confiáveis, pois eles reduzirão tremendamente o seu risco.

- Monitorizar a integridade da plataforma

Fique atento a retiradas atrasadas, painéis quebrados ou longo silêncio. São todos avisos precoces de problemas.

- Mantenha os seus próprios registos

Descarregue contratos, calendários de pagamento e comunicações. Podem ser cruciais em processos judiciais.

Quadro-Resumo: Resumo do Risco da Plataforma

Pensamentos Finalistas

O risco da plataforma não é chamativo, mas é real. Pode ser fácil perder-se nas taxas de juro e nos perfis dos mutuários e não considerar a própria plataforma como a cola que mantém tudo junto. A boa notícia? Pode minimizar este risco fazendo um pequeno trabalho de casa antecipadamente: escolha plataformas regulamentadas, custodiantes e SPVs, empreste em diferentes classes de ativos e fique atento.

Procura uma plataforma que leve o seu capital a sério? A 8lends está a redefinir os empréstimos peer-to-peer com uma das estruturas de gestão de risco mais avançadas da indústria. Se você se preocupa com a qualidade do mutuário, a transparência do empréstimo ou a viabilidade da plataforma a longo prazo — a 8lends oferece em todas as frentes.