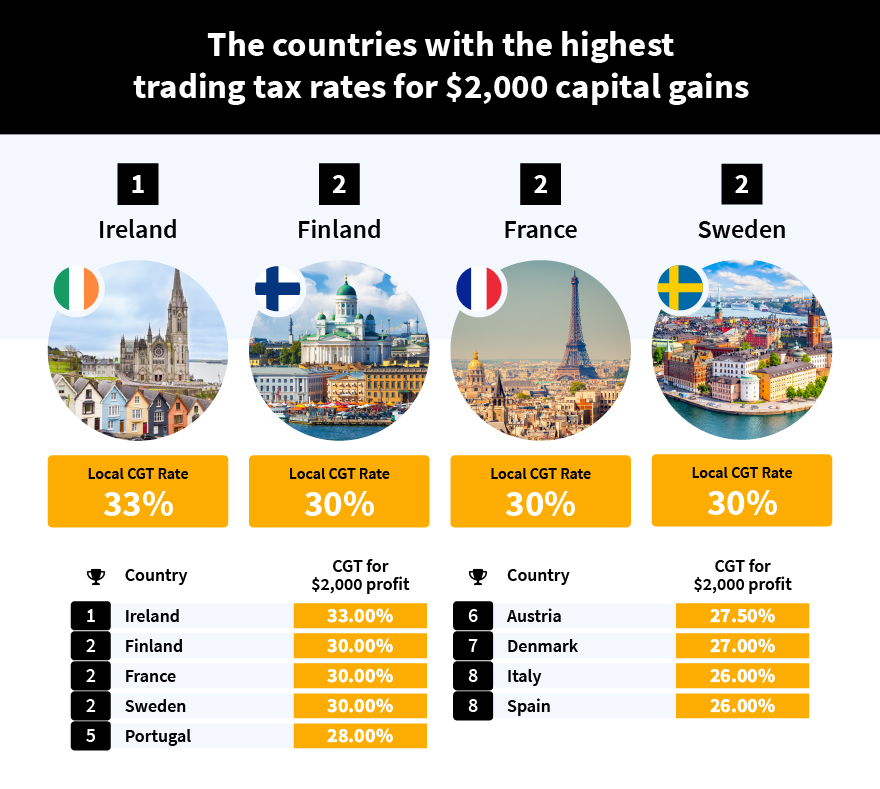

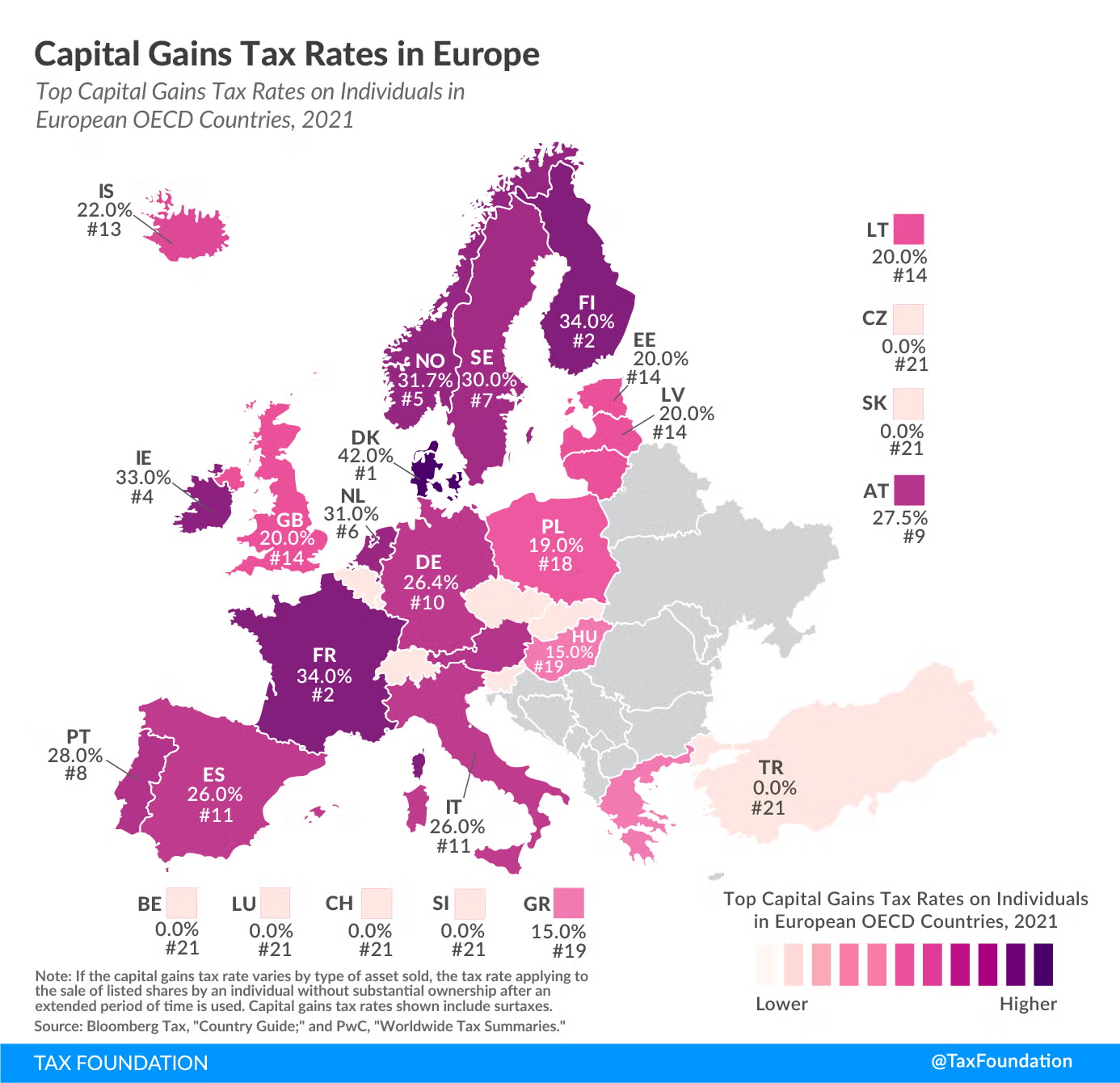

L'imposta sulle plusvalenze del 30% sulle criptovalute

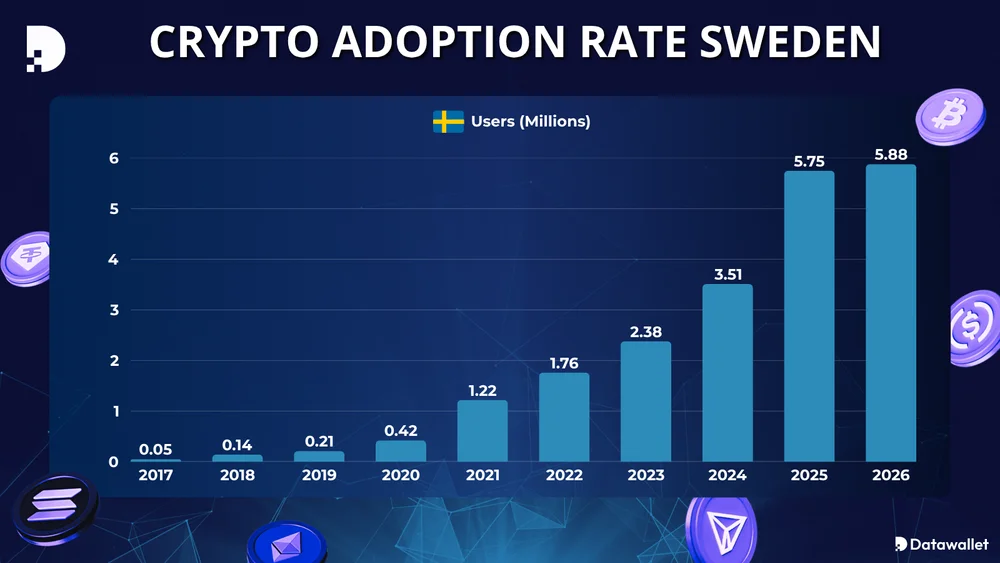

La tassa di sistema sulle criptovalute non potrebbe essere molto più semplice. C'è una tassa del 30% che si applica ogni volta che si smaltisce una criptovaluta come risorsa e si guadagna dall'intero affare. Che tu abbia guadagnato 5.000 SEK o 5 milioni di SEK in profitti, si applica la stessa aliquota. Non sono previsti scaglioni progressivi, sconti sulle partecipazioni a lungo termine o tassi separati per i diversi asset crittografici. Tuttavia, dietro questa semplicità c'è qualche sfumatura, soprattutto quando si calcola quale parte della propria attività crittografica è effettivamente tassabile e in che modo è possibile compensare le perdite.

Daniel, che vive a Göteborg, ha acquistato Bitcoin per 100.000 SEK all'inizio di quest'anno. Pochi mesi dopo, ha venduto il suo Bitcoin per 130.000 SEK, realizzando un profitto di 30.000 SEK. Con un'aliquota del 30%, Daniel deve 9.000 SEK di tasse sul suo guadagno. A differenza di altri paesi, la Svezia non fa distinzioni tra partecipazioni a breve e lungo termine. Questa tariffa fissa si applica indipendentemente da quanto tempo ha detenuto i suoi Bitcoin.

La Svezia tassa anche i beni convenzionali sui quali si realizza un reddito passivo nello stesso modo. Quando qualcuno riceve il denaro dell'affitto, i dividendi o la sua obbligazione scade, paga anche il 30%.

Hodling

Supponiamo ora che Daniel esca e acquisti 100.000 SEK in Bitcoin e decida di rimandare la vendita per ora, vedendo quanto aumenterà il valore del Bitcoin nel prossimo decennio. Non deve alcuna tassa, non ancora. Se e quando deciderà di venderli, sarà allora che dovrà pagare il governo.

Swap

Ora immagina che Anna abbia 167.000 SEK in Bitcoin e decida di voler tenere anche dei Monero per la sua privacy. In quel periodo, il valore di Bitcoin aveva superato Monero rispetto a ciascuno dei tassi di mercato precedenti. Ciò significa che ha ottenuto un guadagno e quindi deve pagare il 30% su qualsiasi guadagno.

Nel caso in cui Anna venga pagata 50,00 in Bitcoin su Binance e in precedenza non vi aveva mai detenuto alcuna criptovaluta. Quindi trasferisce quel denaro virtuale sul suo stesso cold wallet. Non deve alcuna tassa in merito, dal momento che sta solo trasferendo i soldi a se stessa.

Molte aziende oggi accettano le criptovalute come metodo di pagamento. Se lo fai, è necessario che venga convertito in valuta fiat e, a quel punto, viene tassato al 30%.

Regali

Tuttavia, e se Anna non avesse svolto alcun lavoro relativo alle criptovalute? Supponiamo che suo padre abbia un enorme successo nell'investire in criptovalute e che decida di inviarle dei soldi per le tasse universitarie in criptovalute. Nessuno dei due deve pagare alcuna tassa perché la Svezia non tassa regali e donazioni. La Svezia considera inoltre gli airdrop solo come regali. Lo stesso vale per i fork quando i token vengono riemessi. Nessuno di questi è tassato a meno che non spenda quel denaro o lo scambia e ne ricava un profitto dal suo possesso.

Interesse DeFi

Se presti denaro in criptovalute e guadagni con gli interessi, il governo svedese lo riconosce come plusvalenze, e quindi anche queste sono tassate all'aliquota del 30%.

Ridurre il debito fiscale

Ovviamente, non è che tutti stiano vincendo ogni scambio. Spesso, le criptovalute crollano o l'intero mercato diventa un mercato ribassista. Se si verificano alcune vittorie, ma soprattutto perdite, la buona notizia è che è possibile utilizzare le perdite per compensare i guadagni. La cattiva notizia è che questo è limitato al 70% delle perdite. Le perdite possono tuttavia essere riportate all'anno successivo. Quindi puoi approfittarne strategicamente per posizionarti in modo da pagare meno tasse.

Per i possessori di criptovalute svedesi che desiderano massimizzare le proprie partecipazioni, 8 prestiti offre un modo per far lavorare di più le tue risorse. Grazie al crowdlending garantito da garanzie reali e ad altri investimenti in asset digitali, puoi guadagnare un reddito passivo mantenendo le tue transazioni completamente trasparenti per la rendicontazione fiscale. Ciò semplifica il monitoraggio di guadagni, perdite e interessi guadagnati, fondamentale per la compilazione del modulo K4 per Skatteverket. 8lends ti aiuta a far crescere strategicamente il tuo portafoglio di criptovalute mantenendo la conformità, così puoi concentrarti sul trading intelligente anziché sulla contabilità.

Aiuta a dichiarare le criptovalute dall'attività aziendale

C'è un'eccezione nella tassa sulle criptovalute Skatteverket in base a chi sei. L'agenzia delle imposte può considerarti un vero professionista o un imprenditore, sia che lavori da solo sia che tu possieda un'intera azienda. Ciò si basa su quanto siano regolari, frequenti, motivate al profitto e altamente tecnologiche le vostre operazioni e attività. In tal caso, le entrate e le spese legate alle criptovalute sono riportate nel reddito d'impresa (inkomst av näringsverksamhet), che è soggetto ad aliquote fiscali progressive e ai contributi sociali.

Base di costo per K4 Form Crypto

Un fattore molto importante nel pagamento della tassa sulle plusvalenze del 30% sulle plusvalenze è rispondere alla domanda «Dov'è il punto di partenza di quel guadagno?» Alcune nazioni utilizzano il metodo first-in-first-out, come Germaniae altri, come l'Italia, utilizzano il metodo last-in-first-out. Supponiamo che tu abbia acquistato Bitcoin il 4 gennaio, il 21 marzo, il 5 giugno, il 17 ottobre, il 12 novembre e il 27 novembre.

Nel FIFO, se acquistassi una particolare criptovaluta in diverse transazioni nel corso dell'anno, il suo valore avrebbe oscillato e quindi la base per il prezzo di acquisto varierebbe. Quindi, qui, come base di costo per la prima moneta venduta sarebbe il 4 gennaio. Con il metodo LIFO, sarebbe il prezzo del 27 novembre.

Costo medio

In Svezia, il metodo principale utilizzato è la base del costo medio. Il modo in cui viene calcolato è innanzitutto sommando il denaro complessivo speso per l'acquisto di criptovalute in quell'anno diviso per il totale delle unità di asset acquistate. Questo ti dà il costo medio. Se hai venduto a un'aliquota superiore alla media, queste costituiscono plusvalenze imponibili.

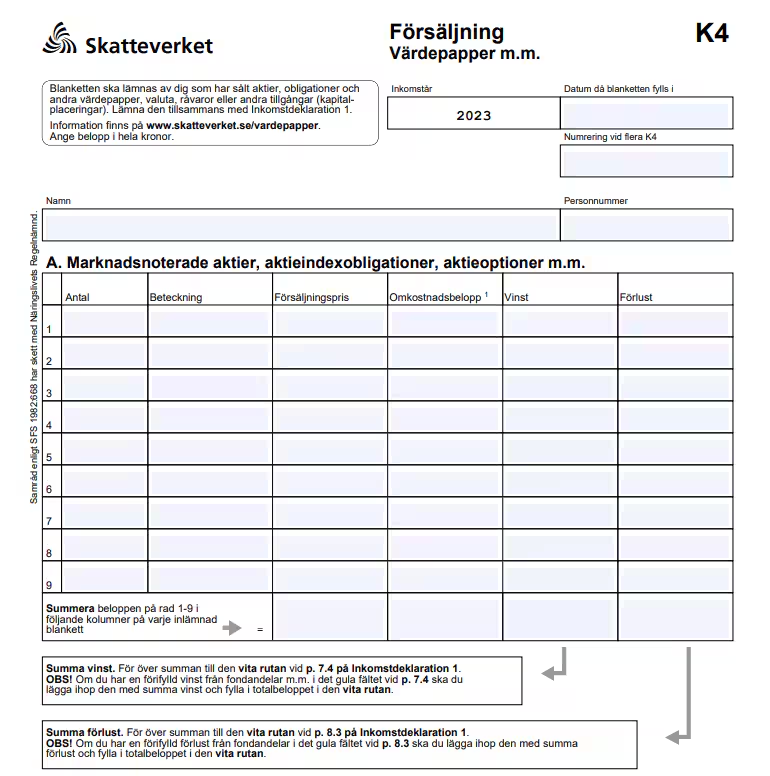

Segnalazione dei guadagni su K4 Form Crypto

Dopo aver calcolato i profitti e le perdite delle criptovalute, li dichiari utilizzando il modulo K4 di Skatteverket per le criptovalute. È progettato per segnalare la vendita di titoli e altri beni capitali, inclusa la criptovaluta.

Anche se l'aliquota fiscale è fissata al 30%, la compilazione accurata del modulo K4 è fondamentale. Ogni vendita, scambio o cessione di criptovalute durante l'anno deve essere contabilizzata.

Il modulo K4 fa parte della dichiarazione annuale dei redditi (Inkomstdeklaration 1). Puoi accedervi tramite Il servizio elettronico di Skatteverket utilizzando BankID. Se archivi online, troverai il K4 nella sezione intitolata «Försäljning av värdepapper, valutor m.m.» (Vendita di titoli, valute, ecc.).

Compilazione del K4

Se hai effettuato più operazioni nel corso dell'anno, inserirle manualmente richiede molto tempo. Puoi invece:

- Carica un file CSV esportato dal tuo software di cambio o di tracciamento.

- Utilizza un software fiscale crittografico che generi un report compatibile con K4, che puoi allegare o copiare direttamente nel modulo online.

Assicurati che ogni valore in SEK rifletta il tasso di cambio al momento della transazione, poiché Skatteverket richiede conversioni per ogni operazione in SEK.

Conclusione

La tassa svedese sulle criptovalute del 30% può sembrare semplice a prima vista, ma le sfumature, dalle donazioni, agli swap e airdrop al mining, allo staking e agli interessi DeFi, rendono impossibile sopravvalutare l'importanza di una registrazione e una rendicontazione accurati. Comprendere i metodi basati sui costi, utilizzare la riscossione delle perdite fiscali e separare le attività crittografiche personali da quelle aziendali può fare davvero la differenza nell'importo dovuto. La corretta compilazione del modulo K4 garantisce la conformità riducendo al minimo i pagamenti non necessari.

Per rendere le tue criptovalute davvero produttive, 8lends offre un modo semplice per guadagnare entrate passive dalle tue partecipazioni mantenendo tutto trasparente e organizzato ai fini fiscali. Che tu stia facendo trading, facendo staking o prestando attivamente, 8lends ti aiuta a far crescere il tuo portafoglio in modo sicuro ed efficiente.