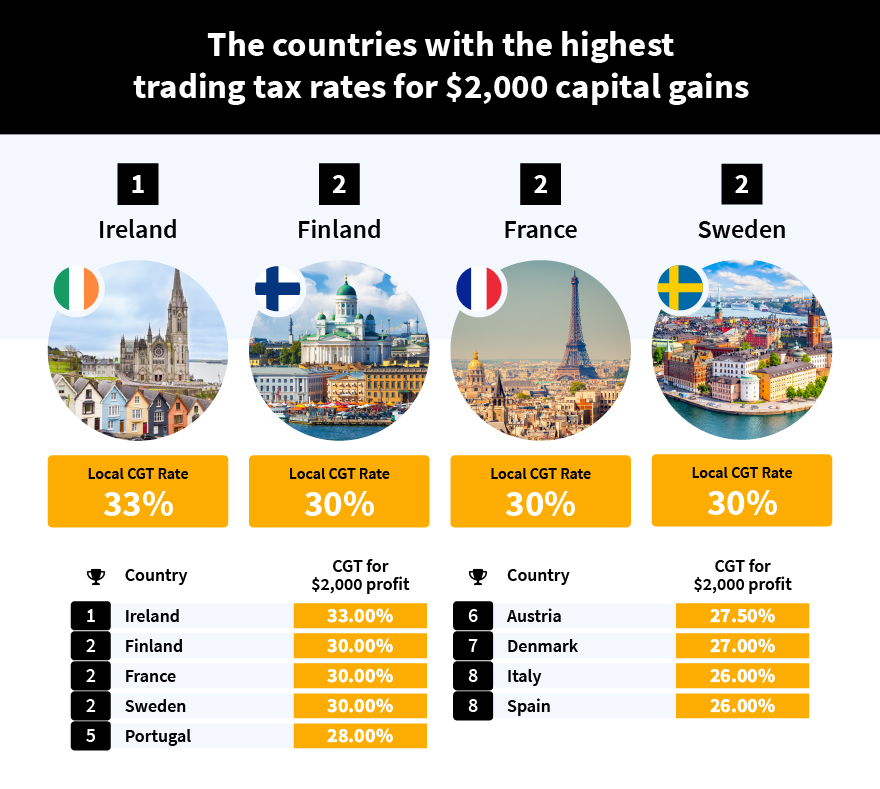

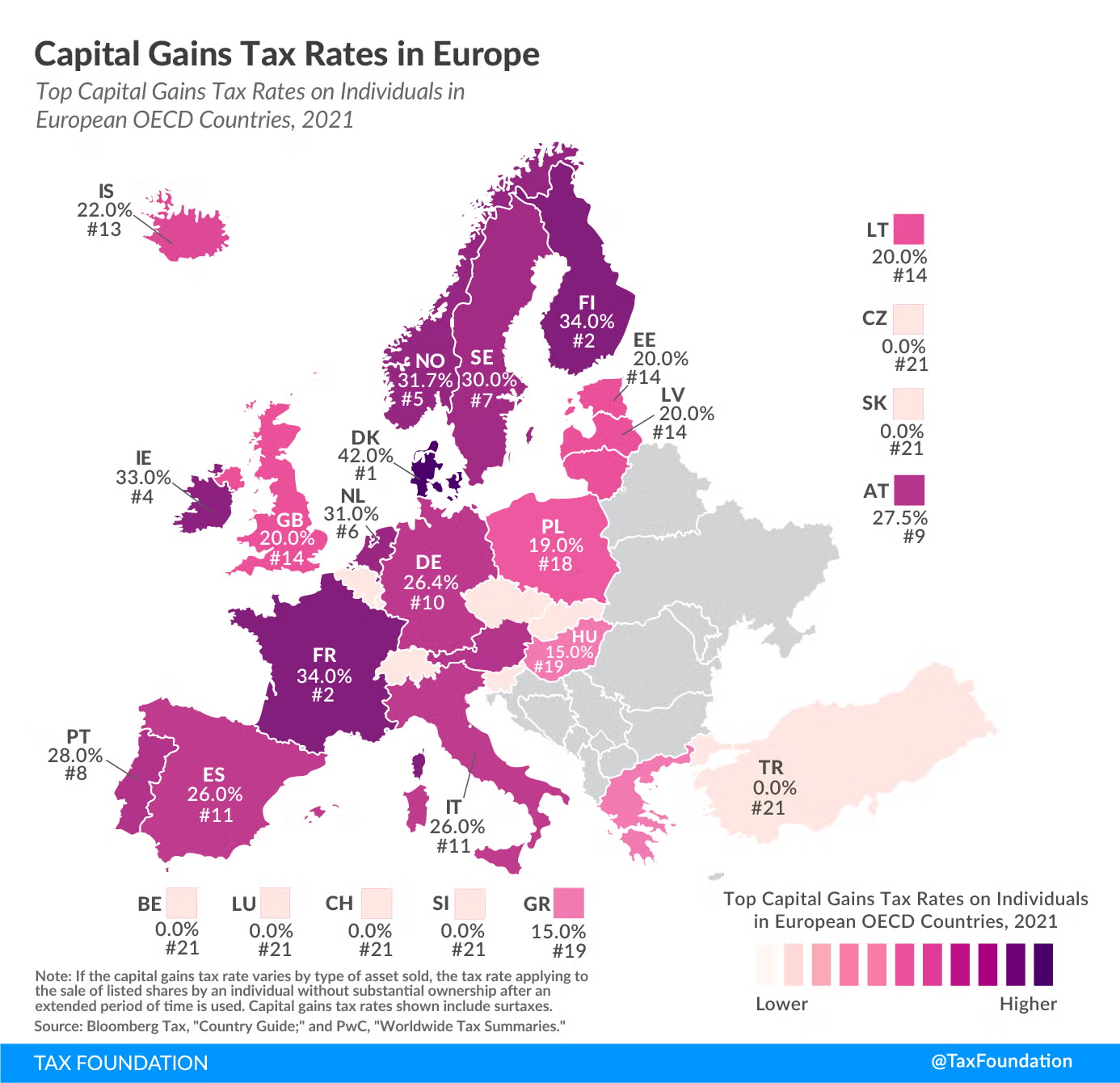

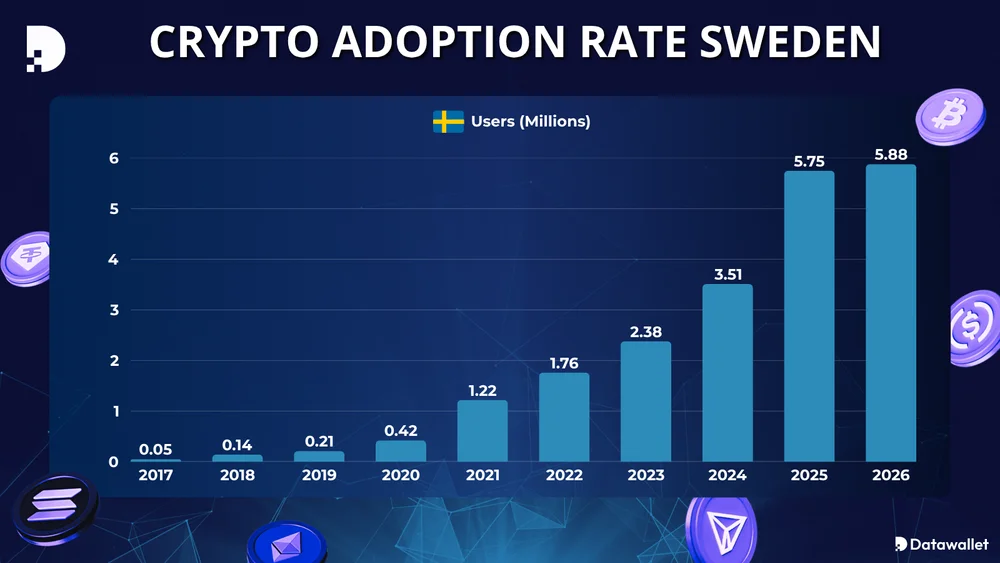

L'impôt de 30 % sur les plus-values sur les cryptomonnaies

La taxe systémique sur les cryptomonnaies ne pourrait pas être beaucoup plus simple. Une taxe de 30 % s'applique chaque fois que vous disposez de cryptomonnaies en tant qu'actif et que vous gagnez de l'argent sur l'ensemble de la transaction. Que vous ayez réalisé 5 000 SEK ou 5 millions de SEK de bénéfices, le même taux s'applique. Il n'existe pas de tranches progressives, de remises de détention à long terme ou de taux distincts pour les différents actifs cryptographiques. Cependant, cette simplicité cache certaines nuances, en particulier lorsqu'il s'agit de calculer quelle partie de votre activité cryptographique est réellement imposable et comment les pertes peuvent être compensées.

Daniel, qui vit à Göteborg, a acheté du Bitcoin pour 100 000 SEK plus tôt cette année. Quelques mois plus tard, il a vendu son Bitcoin pour 130 000 SEK, réalisant un bénéfice de 30 000 SEK. Au taux de 30 %, Daniel doit 9 000 couronnes suédoises d'impôts sur ses gains. Contrairement à d'autres pays, la Suède ne fait pas de différence entre les avoirs à court terme et à long terme. Ce taux forfaitaire s'applique quelle que soit la durée pendant laquelle il a conservé son Bitcoin.

La Suède impose également les actifs classiques sur lesquels des revenus passifs sont générés de la même manière. Lorsqu'une personne reçoit un loyer, des dividendes ou que son obligation arrive à échéance, elle paie également 30 %.

Hole Ling

Supposons maintenant que Daniel achète 100 000 SEK en Bitcoin et décide de remettre à plus tard la vente pour le moment, sachant à quel point la valeur du Bitcoin va monter en flèche au cours de la prochaine décennie. Il ne doit aucun impôt, pas encore. S'il décide de les vendre, c'est à ce moment-là qu'il devra payer le gouvernement.

Swaps

Imaginez maintenant qu'Anna possède 167 000 SEK en Bitcoin et qu'elle décide qu'elle veut également détenir du Monero pour sa vie privée. Au cours de cette période, la valeur du Bitcoin avait dépassé celle de Monero par rapport à chacun de ses taux de marché antérieurs. Cela signifie qu'elle a réalisé un gain et qu'elle doit donc payer 30 % sur ce gain.

Dans le cas où Anna serait payée 50,00$ en Bitcoin sur Binance et qu'elle n'y détenait aucune cryptomonnaie auparavant. Elle transfère donc cet argent virtuel dans son même portefeuille froid. Elle ne doit aucun impôt là-dessus, puisqu'elle ne fait que transférer pour elle-même.

De nos jours, de nombreuses entreprises acceptent la cryptographie comme moyen de paiement. Si vous le faites, cela nécessite qu'il soit converti en monnaie fiduciaire, et à ce moment-là, il est imposé à 30 %.

Cadeaux

Et si Anna n'avait effectué aucun travail lié à la cryptographie ? Supposons que son père réussisse à investir dans la cryptographie et qu'il décide de lui envoyer de l'argent pour ses frais de scolarité universitaires en crypto. Aucun d'eux n'a à payer d'impôts car la Suède ne taxe pas les cadeaux et les dons. La Suède considère également les parachutages comme de simples cadeaux. Il en va de même pour les forks lorsque les jetons sont réémis. Aucun d'entre eux n'est imposé à moins qu'ils ne dépensent cet argent ou ne l'échangent et ne tirent un profit de sa détention.

Intérêt DeFi

Si vous prêtez de l'argent en cryptomonnaies et que vous gagnez de l'argent grâce aux intérêts, le gouvernement suédois reconnaît cela comme des plus-values et celles-ci sont donc également imposées au taux de 30 %.

Réduire la dette fiscale

Bien sûr, ce n'est pas comme si tout le monde gagnait chaque transaction. Souvent, les cryptomonnaies s'effondrent ou l'ensemble du marché devient un marché baissier. Si vous remportez des victoires, mais surtout des pertes, la bonne nouvelle est que vous pouvez utiliser les pertes pour compenser vos gains. La mauvaise nouvelle, c'est que cela est limité à 70 % de vos pertes. Les pertes peuvent toutefois être reportées à l'année suivante. Vous pouvez donc en profiter de manière stratégique pour vous positionner de manière à payer moins d'impôts.

Pour les détenteurs de cryptomonnaies suédois qui cherchent à maximiser leurs avoirs, 8lends offre un moyen de tirer le meilleur parti de vos actifs. Grâce au crowdlending adossé à des garanties et à d'autres investissements dans les actifs numériques, vous pouvez gagner un revenu passif tout en garantissant la transparence totale de vos transactions pour les déclarations fiscales. Cela facilite le suivi des gains, des pertes et des intérêts perçus, ce qui est crucial lorsque vous remplissez le formulaire K4 pour Skatteverket. 8lends vous aide à développer votre portefeuille de cryptomonnaies de manière stratégique tout en maintenant la conformité, afin que vous puissiez vous concentrer sur le trading intelligent plutôt que sur la comptabilité.

Aide à la déclaration de la cryptographie liée à l'activité commerciale

Il existe une exception à la taxe cryptographique Skatteverket en fonction de qui vous êtes. L'administration fiscale peut vous considérer comme un professionnel ou un commerçant à part entière, que vous travailliez seul ou que vous soyez propriétaire d'une entreprise à part entière. Ceci est basé sur la régularité, la fréquence, la motivation du profit et la haute technologie de vos opérations et activités. Dans ce cas, les revenus et dépenses liés à la cryptographie sont déclarés dans la rubrique des revenus des entreprises (inkomst av näringsverksamhet), qui est soumise à des taux d'imposition progressifs et à des cotisations sociales.

Base de coût pour le K4 Form Crypto

Un facteur très important pour payer la taxe cryptographique de 30 % sur les plus-values est de répondre à la question « Quel est le point de départ de ce gain ? » Certains pays utilisent la méthode du premier entré, premier sorti, comme Allemagne, tandis que d'autres, comme l'Italie, utilisent la méthode du dernier entré, premier sorti. Supposons que vous ayez acheté du Bitcoin le 4 janvier, le 21 mars, le 5 juin, le 17 octobre, le 12 novembre et le 27 novembre.

Dans le FIFO, si vous avez acheté une cryptomonnaie particulière lors de plusieurs transactions différentes au cours de l'année, sa valeur aurait fluctué et, par conséquent, la base du prix d'achat aurait varié. Donc, ici, ce que vous prenez comme base de coût pour la première pièce que vous vendez serait le 4 janvier. Selon la méthode LIFO, ce serait le prix du 27 novembre.

Coût moyen

En Suède, la principale méthode utilisée est la base du coût moyen. La méthode de calcul consiste d'abord à totaliser l'argent total dépensé pour acheter des cryptomonnaies au cours de cette année, divisé par le total des unités d'actifs achetées. Cela vous donne le coût moyen. Si vous avez vendu à un taux supérieur à la moyenne, cela constitue un gain imposable.

Signaler des gains sur le K4 Form Crypto

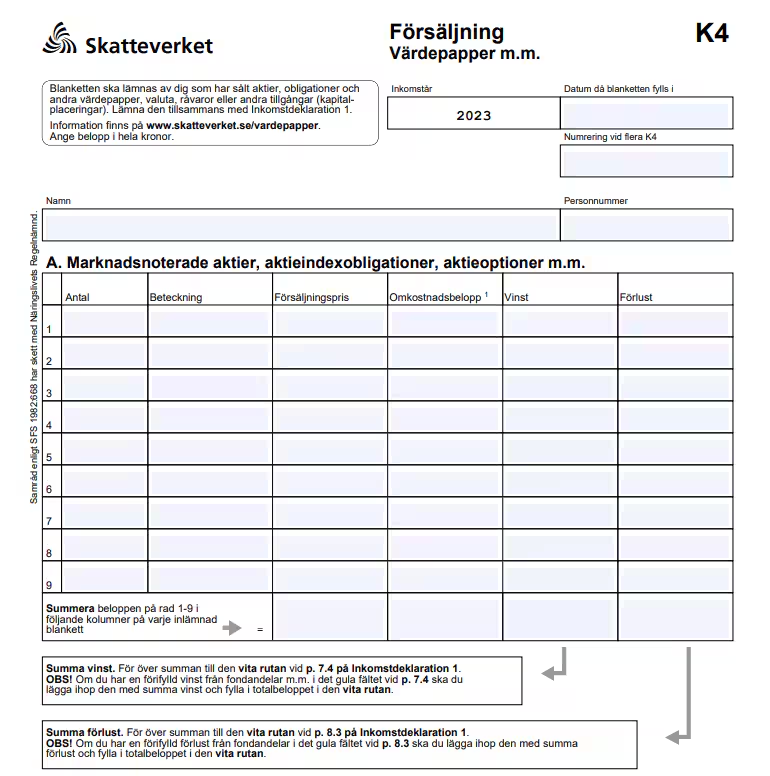

Après avoir calculé les profits et les pertes liés à la cryptographie, vous les déclarez à l'aide du formulaire K4 de Skatteverket pour les cryptomonnaies. Il est conçu pour signaler la vente de titres et d'autres immobilisations, y compris les cryptomonnaies.

Même si le taux d'imposition est fixé à 30 %, il est crucial de remplir correctement le formulaire K4. Chaque vente, échange ou cession de cryptomonnaies au cours de l'année doit être comptabilisée.

Le formulaire K4 fait partie de votre déclaration annuelle d'impôt sur le revenu (Inkomstdeklaration 1). Vous pouvez y accéder via Le service électronique de Skatteverket à l'aide de BankID. Si vous déposez votre demande en ligne, vous trouverez le K4 dans la section intitulée « Försäljning av värdepapper, valutor m.m. » (Ventes de titres, de devises, etc.)

Remplir le K4

Si vous avez effectué plusieurs transactions au cours de l'année, les saisir manuellement prend beaucoup de temps. Vous pouvez à la place :

- Téléchargez un fichier CSV exporté depuis votre logiciel d'échange ou de suivi.

- Utilisez un logiciel de cryptofiscalité qui génère un rapport compatible K4, que vous pouvez joindre ou copier directement dans le formulaire en ligne.

Assurez-vous que chaque valeur en SEK reflète le taux de change au moment de la transaction, car Skatteverket exige des conversions pour chaque transaction en SEK.

Conclusion

La taxe suédoise de 30 % sur les cryptomonnaies peut sembler simple à première vue, mais ses nuances, qu'il s'agisse de cadeaux, d'échanges et de largages, de minage, de jalonnement ou d'intérêts liés à la DeFi, font qu'il est impossible de surestimer l'importance d'une tenue de registres et de rapports précis. Comprendre les méthodes de base des coûts, utiliser la collecte des pertes fiscales et séparer les activités cryptographiques personnelles et professionnelles peuvent faire une réelle différence quant au montant que vous devez. Le fait de remplir correctement le formulaire K4 vous permet de rester en conformité tout en minimisant les paiements inutiles.

Pour rendre votre cryptomonnaie vraiment productive, 8lends offre un moyen facile de gagner un revenu passif sur vos avoirs tout en gardant tout transparent et organisé à des fins fiscales. Que vous soyez actif dans le trading, le staking ou le prêt, 8lends vous aide à développer votre portefeuille de manière sûre et efficace.