Come le emozioni influenzano la selezione del prestito

È facile pensare di usare la logica nella scelta dei prestiti in cui investire. Ma le emozioni guidano silenziosamente la decisione nella maggior parte dei casi. La storia o anche la foto di un mutuatario possono creare una fiducia basata sulla simpatia che ti fa trascurare i rischi reali. Allo stesso modo, potresti sentirti legato a qualcuno che sembra responsabile, ma il suo punteggio di credito dice il contrario.

Useremo un esempio. Il prestito A offre un rendimento del 16% ma comporta un rischio di insolvenza del 30%. Il prestito B offre un rendimento dell'8% con solo il 2% di possibilità di insolvenza. Quale sceglierai?

Molti investitori sceglieranno il primo a causa dell'elevato rendimento. Ignoreranno il fatto che il rischio è molto maggiore. L'avidità offusca i numeri. Supponiamo che tu abbia avuto una brutta esperienza con un prestito simile in passato. Potresti evitare la solida cronologia dei rimborsi di Loan C perché ti ricorda quella perdita. La tua paura ti fa trascurare questa opzione, anche con un tasso di rimborso del 90%.

Il fatto che centinaia di persone stiano finanziando il prestito D ti fa sentire che deve essere una buona scelta nonostante i deboli dati finanziari del mutuatario. Questa è emozione.

Le montagne russe emotive degli investimenti P2P

Un investimento in prestiti peer-to-peer (P2P) dovrebbe guardare oltre i numeri per superare gli alti e bassi delle emozioni umane. La promessa di rendimenti elevati può essere entusiasmante, ma lo è anche l'ansia di perdere il capitale. Questi sbalzi emotivi sono prevedibili.

Gli investitori di successo nel settore dei prestiti P2P riconoscono le forze interne in gioco. Le seguenti emozioni chiave determinano il tuo comportamento di investimento:

Avidità

La tentazione di rendimenti elevati può insinuarsi nel momento in cui si vede un tasso di rendimento a due cifre su una piattaforma di prestito P2P. Ti consigliamo di puntare a rendimenti più elevati, ignorando potenzialmente i segnali di allarme.

Ad esempio, la promessa di rendimenti del 15% può renderti cieco di fronte agli elevati rischi di insolvenza. Un prestito con un rendimento del 15% con un tasso di perdita del 12% genera solo il 3%. Devi riconoscere quando l'ambizione si trasforma in ottimismo spericolato.

Paura

Le recessioni economiche o le notizie negative su una piattaforma possono causare paura. Anche un calo del 2% può scatenare il panico nelle vendite. Potresti ritrovarti a uscire a 980 dollari da un investimento di 1.000 dollari. Ciò significa che bloccherai le perdite e perderai un possibile recupero di 1.080 dollari.

La paura ha indotto gli investitori a ritirarsi anticipatamente e a perdere opportunità di ripresa. Alcuni finiscono per evitare del tutto di investire.

Bias di conferma

Questo pregiudizio si manifesta una volta che ti sei convinto di una piattaforma o strategia P2P. Inizierai a cercare prove che supportino il tuo punto di vista e ignorerai tutto ciò che lo contraddice.

È facile trascurare i segnali di rischio per il mutuatario se si ritiene che i prestiti ad alto rendimento valgano sempre la pena. Rimani obiettivo e sfida le tue ipotesi per prendere decisioni di investimento basate sui dati.

Avversione alla perdita

Le perdite sono peggiori dei guadagni nei prestiti P2P. Questo fenomeno è il risultato di un forte pregiudizio che ti fa temere le perdite più di quanto valuti i guadagni.

L'avversione alle perdite può indurre gli investitori a reagire in modo eccessivo a piccoli contraccolpi. Alcuni diventano eccessivamente cauti dopo un'esperienza negativa. Finiscono per investire poco e adottare tecniche di diversificazione scadenti.

Eccessiva sicurezza

Molti investitori ritengono di poter individuare un cattivo prestito o scegliere solo i vincitori in base all'istinto o ad alcuni successi passati. Ma il pensiero di poter superare in astuzia le piattaforme porta a scommesse rischiose.

Ad esempio, selezionando cinque prestiti ad alto rendimento e perdendone due si ottiene un tasso di default del 40%. Evita questa pericolosa illusione di controllo.

Pregiudizio sulla recenza

Questo pregiudizio può farti credere che un tipo o una piattaforma di prestito che ha recentemente ottenuto buoni risultati continuerà a farlo. Il pensiero a breve termine ha portato gli investitori a rincorrere i vincitori del passato, ma i mercati P2P sono intrinsecamente volatili. Ciò che ha funzionato il mese scorso potrebbe non funzionare ora.

Non dovresti fare troppo affidamento sulle prestazioni recenti, poiché ciò può comportare immissioni scadenti. Invece, riduci lo zoom e valuta le tendenze su periodi più lunghi.

Ecco perché piattaforme intelligenti come 8 prestiti sono progettati per guidare gli investitori oltre le emozioni. 8lends utilizza modelli di credito avanzati e analisi delle prestazioni in tempo reale, quindi non devi indovinare o affidarti all'istinto. Che siate preoccupati per il comportamento del gregge o per le trappole temporali, 8lends vi aiuta a prendere decisioni più precise basandovi sui fatti, non sui sentimenti.

Mentalità da gregge

Il prestito D nella sezione precedente è un perfetto esempio di mentalità da gregge. La consapevolezza che migliaia di investitori finanziano un prestito dell'8% può convincerti, nonostante il progetto di investimento abbia un tasso di insolvenza del 10%. È probabile che questa impresa fornisca un rendimento del 2%.

Inoltre, seguire la folla può portare a prestiti sopravvalutati e a bolle di piattaforma. Dovrai inoltre affrontare un'esposizione a rischi non verificati.

Ancoraggio

È possibile che il primo numero che vedi ti rimanga in mente e influenzi tutte le decisioni future. Prendiamo l'esempio di un progetto di investimento con un rendimento previsto del 15%. Le vostre aspettative rimangono legate a quella cifra iniziale anche quando le condizioni cambiano.

Questo pregiudizio può farti trascurare i profili di rischio aggiornati. Potresti anche rifiutarti di modificare la tua strategia.

Percezione del rischio e rischio effettivo nei prestiti P2P

Ciò che consideri un'opportunità di prestito P2P rischiosa non è sempre ciò che è effettivamente rischioso. Questo divario è costato a molti investitori P2P.

Percezione contro realtà nella preparazione strategica al rischio. Fonte: indagine strategica sul rischio e sulla resilienza di BCG

Qualsiasi investitore considererebbe un prestito che offre rendimenti del 15% un'opportunità d'oro. Ma potresti avere a che fare con un mutuatario con una storia creditizia traballante. Nel frattempo, un prestito del 6% sembra noioso. Ma potrebbe offrire pagamenti affidabili. Il problema è che i nostri sentimenti spesso parlano più forte dei fatti.

Il nostro cervello è programmato per reagire a emozioni come paura ed eccitazione. Un pagamento tardivo potrebbe spaventarti dall'abbandonare un'intera categoria di prestiti. Alcune vittorie veloci potrebbero renderti troppo sicuro di te. Ed è facile dimenticare che quella che sembra una scommessa sicura potrebbe essere una scommessa rischiosa quando tutti gli altri sembrano incassare.

Gli investitori che comprendono i rischi reali hanno meno probabilità di cadere nelle illusioni. Quindi smettila di indovinare e inizia a guardare i numeri. Più ti affidi a prove reali, maggiori sono le tue possibilità di ottenere guadagni a lungo termine.

Costruire un approccio razionale agli investimenti P2P

È necessario qualcosa di più del semplice desiderio di buoni rendimenti per avere successo nel prestito P2P. Questo investimento richiede un approccio calmo e razionale. Le decisioni emotive spesso portano a scarsi risultati. Un investitore intelligente impara a fidarsi dei dati e a seguire un piano. Inoltre, rimangono stabili anche quando il mercato cambia.

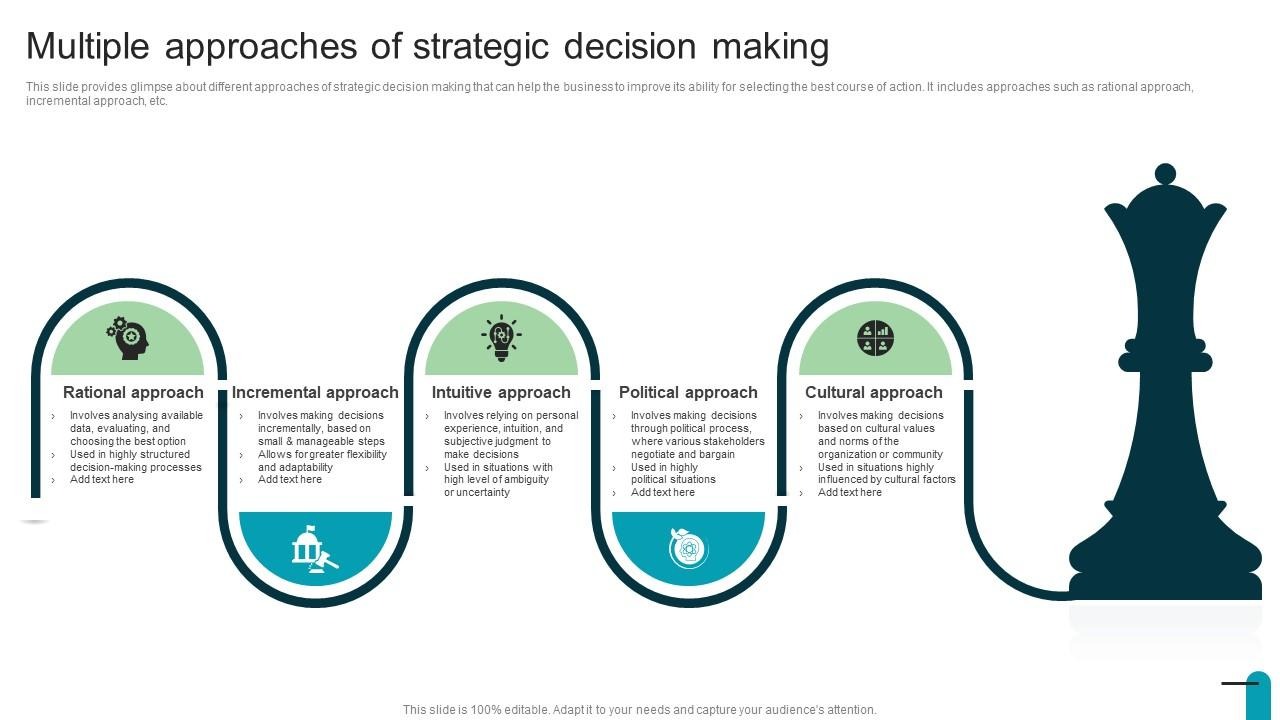

Approcci al processo decisionale strategico

Hai bisogno di una struttura guida, quindi inizia stabilendo obiettivi chiari. Stai investendo per ottenere un reddito mensile costante o una crescita a lungo termine? Un obiettivo chiaro ti aiuterà a costruire una strategia adatta. Utilizza i filtri per indirizzare i prestiti in base al tuo livello di rischio e diversificali per ridurre l'impatto di qualsiasi insolvenza.

Gli investitori esperti evitano di controllare i propri conti troppo spesso. Gli aggiornamenti frequenti spesso portano a reazioni emotive. Ciò è particolarmente vero durante le recessioni. Stabilisci invece orari di revisione regolari per aggiustare o ribilanciare il tuo portafoglio. È essenziale monitorare continuamente le tue decisioni e i tuoi risultati. Vuoi individuare le abitudini emotive. Più impari dal tuo comportamento, migliori saranno le tue decisioni future.

Una mentalità razionale non ignora i sentimenti. Sa quando fermarsi e riflettere e lascia che siano i fatti a fare da guida. È così che mantieni il controllo e fai crescere i tuoi investimenti P2P.

Come evitare le trappole cognitive

È difficile evitare pregiudizi emotivi nelle decisioni di prestito peer-to-peer in tempo reale. Anche chi ne è consapevole deve ancora affrontare delle difficoltà poiché queste scorciatoie mentali spesso influenzano le nostre scelte senza che ce ne accorgiamo.

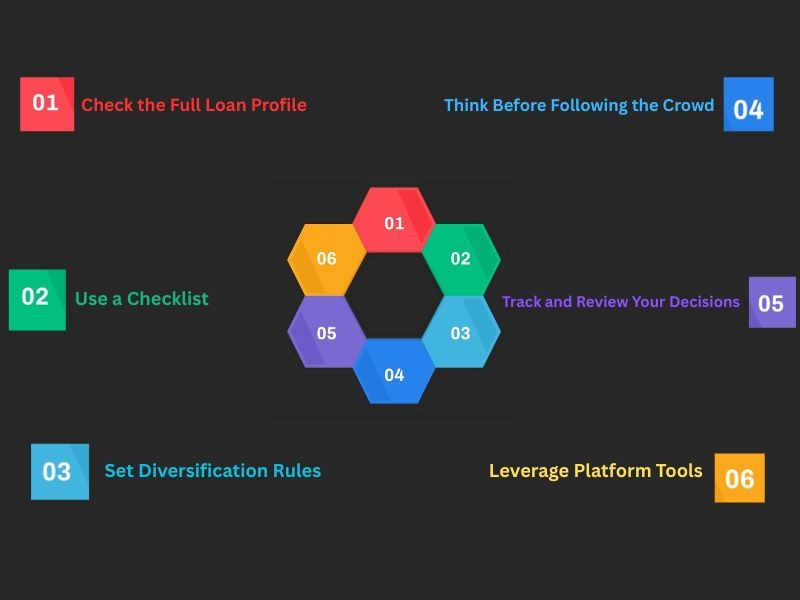

Questi suggerimenti comprovati possono aiutarti a superare le trappole cognitive più comuni:

Controlla il profilo completo del prestito

Il tasso di interesse è solo una parte dell'equazione. Vai oltre e rivedi il punteggio di credito e lo stato occupazionale del mutuatario. Prenderai decisioni migliori una volta che avrai una visione completa.

Usa una lista di controllo prima di investire

Una lista di controllo coerente ti costringerà a valutare ogni prestito in modo equo. Dovrebbe includere indicatori come le condizioni del prestito, il rating del rischio e la percentuale di rendimento. Inoltre, controlla il background del mutuatario per fondare le tue decisioni.

Stabilisci regole di diversificazione

Da anni siamo stati avvertiti di non mettere tutte le uova nello stesso paniere. Gli investitori esperti di prestiti P2P non investono mai troppi soldi in un unico tipo di prestito. Invece, stabiliscono limiti rigorosi per prestito e li rispettano.

Pensa prima di seguire la folla

Prenditi un momento in cui un prestito viene finanziato rapidamente. Sei convinto dai dettagli del prestito o solo dall'attività? Trova lo spazio per pensare in modo indipendente.

Tieni traccia e rivedi le tue decisioni

Tieni un semplice registro del motivo per cui hai scelto ciascun prestito. Col tempo noterai degli schemi nel tuo modo di pensare.

Equilibrio tra emozione e logica nella gestione del portafoglio

Un portafoglio di prestiti P2P ben gestito va oltre i numeri. Devi sapere quando ignorare il tuo cuore e ascoltare la tua testa. Le emozioni possono spingerti verso decisioni rischiose o affrettate, ma la logica ti aiuta a rimanere sulla buona strada. Tuttavia, non puoi ignorare completamente le emozioni, poiché potresti provare il burnout.

La chiave è l'equilibrio. Usa la logica per costruire la tua strategia, ma controlla anche le tue emozioni. Fai una pausa prima di apportare modifiche se ti senti ansioso e ricontrolla la tua decisione con i fatti se sei troppo eccitato. Attenetevi a un programma di revisione per ridurre le reazioni istintive. Inoltre, prendi nota delle tue decisioni e dei loro risultati per imparare dal tuo comportamento. Costruirai un portafoglio intelligente che sarà emotivamente equilibrato nel tempo.

Desideri una piattaforma che ti aiuti a investire con chiarezza, non nel caos? 8lends è una piattaforma svizzera di prestito peer-to-peer che unisce rendimenti elevati a strumenti trasparenti e consapevoli del comportamento per investimenti più intelligenti.