Olay örgüsü, arkadaşın geri ödemeden havada kaybolur.

P2P kredileri, bireysel tarafları doğrudan, genellikle çevrimiçi bir platform aracılığıyla birbirine bağlayarak eski bankacılık sistemine zorlayıcı bir rakip olarak artıyor. Ancak bir kredi sahibi, kararlaştırıldığı gibi krediyi karşılayamadığında, bir kurtarma çabaları zincirini tetikler. Burada, bir kişi böyle bir senaryoda varsayılan olarak ne olacağını, borç verenlerin neler bekleyebileceğini ve ev sahibinin genellikle kurtarma işlemini nasıl ele aldığını araştırıyoruz.

P2P Borç Verme Varsayılanları

Varsayılan, P2P borçlunun ödemeleri kaçırdığı veya krediyi tamamen ödeyemediği anlamına gelir. Her biri platform Bir kredinin temerrüde düştüğünü tanımlamanın kendi yolu vardır.

- Geç Ödeme: 1-30 gün gecikmiş

- Gecikme: 30 gün gecikmiş

- Varsayılan: Çözünürlük olmadan 90 günden fazla

Erken Uyarı İşaretlerini Ele Alma

Bir kredi temerrüt aşamasına ulaşmadan önce, çoğu platform aşağıdakiler gibi proaktif adımlar atar:

- Ödeme Hatırlatıcıları: Borçlular, bir ödeme kaçırıldığında otomatik ve manuel hatırlatıcılar, e-postalar, metinler veya uygulama bildirimleri alır.

- Ödemesiz Süreler: Birçok platform, borçlunun cezasız ödeme yapabileceği bir ödemesiz süre sunar.

- Yeniden müzakere girişimleri: Bazı platformlar yeniden yapılandırma veya geri ödeme planlarını tartışmak için ulaşabilir, özellikle kredi sahibi saygın bir sicil oluşturmuşsa.

Bu süre zarfında kendilerini kurtarma ve alternatif düzenlemeler önerme fırsatı elde ederler.

Kurtarma Nasıl Çalışır

Uygulamada varsayılan bir bildirim yayınlandığında, genellikle böyle giden kurtarma protokolünü tetikler.

A. Toplama Süreci

Yanıt veremediklerinde veya suçu çözemediklerinde, uygulama şirket içi kurtarma önlemlerini başlatır veya davayı, o temerrüde düşeni koklamak için bir kan köpeği gibi dışarıdan bir borç tahsilat ajansına iletir.

Koleksiyonerler şunlardan sorumludur:

- Partiyle iletişime geçmek.

- Bir uzlaşma veya geri ödeme planı müzakere etmeye çalışmak.

- Bürolara rapor göndermek.

Bazı durumlarda, borçlular bu aşamada duyarlı hale gelir ve kısmen veya tamamen geri ödemeye başlar.

B. Hukuki İşlem

Tahsilat süreci sonuç vermezse, uygulama çoğunlukla büyük kredi tutarları veya tekrarlayan temerrüt edenler için yaygın olan yasal işlemleri başlatabilir. Davalar, ücretleri desteklemek veya varlıklara el koymak için bir karar almayı ve varsa teminat yoluyla geri ödeme talep etmeyi içerebilir.

Bu süreç zaman alıcı ve maliyetlidir, bu nedenle birçok platform bu rotayı yalnızca yüksek değerli varsayılanlarda kullanır.

Beklediğiniz Geri Dönüş Değil

Kurtarma çabaları devam ederken ve iyi bir sonuç için umutlar saklandıkça, bu, alacaklının neyle uğraştığı ve bu tür temerrütlerden nasıl etkilendiği sorusunu gündeme getiriyor. P2P'de P2P varsayılanının alacaklılar için ne anlama geldiği aşağıda açıklanmıştır.

Artık Düzenli İade Yok

Borçlunun aylık ödemeleri durur, bu hiç de kolay değildir ve beklenen faiz ödemeleri bununla birlikte sona erer. Bu, nakit akışını ve öngörülen yatırım getirisini etkiler.

Platformdan Güncellemeler

Bütün durum tatsız olsa da, bu buluttaki gümüş çizgi, borç verenin karanlıkta tutulmaması, paralarını nasıl geri alacakları konusunda kafası karışmış olmasıdır. Platformlar genellikle aşağıdaki gibi güncellemeleri gösteren bir gösterge tablosu veya kredi durumu izleyicisi sağlar:

- Geç ödeme

- Koleksiyonlarda

- Kısmi kurtarma

- İptal

Potansiyel Kurtarma

Durum tamamen umutsuz değil çünkü paranızın bir kısmı hala geri kazanılabilir. Bununla birlikte, bu, başta uygulama tarafından uygulanan kurtarma önlemleri olmak üzere çok sayıda beklenmedik duruma bağlıdır. Birçok uygulama, kredi türüne ve kurtarma prosedürüne bağlı olarak %20-80 arasında kurtarma oranlarını bildiriyor.

Riskin ele alınması söz konusu olduğunda tüm platformlar eşit yaratılmamıştır. 8ödünçİsviçre merkezli bir kitle kredisi platformu, güçlü borçlu taraması, teminat destekli krediler ve ileri görüşlü kurtarma stratejilerini birleştirerek öne çıkıyor. 8lends'in ilerici kredi modellemesi ve risk yayma mekanizmaları, kredileri teminatla kurnazca destekleyerek ve yatırımcılar arasında komisyonsuz riski yayarak borç verenlere daha fazla güven verir.

Yolun Sonu

Yine de tüm önlemler başarısız olduğunda ve para geri kazanılamadığında, uygulamalar sonunda onu siler Kötü bir kredi gibi. Başka bir deyişle, resmi olarak tahsil edilemez olarak kabul ediyorlar. Alacaklılar için, bu kaybettiğiniz anlamına gelir. Esasen, para hesabınızdan kaldırılır ve sermaye kaybı olarak işaretlenir.

Bazı ülkelerde, kredi zararları vergilerde sermaye kayıpları veya kötü borçlar olarak iddia edilebilir. Uygulamalar genellikle yıl sonunda hangi kredilerin iptal edildiğini belirten vergi beyannameleri yayınlar. Hesaplamalar olası en kötü sonuçtur ve bunlar zarar verirken, bu tür riskler bu tür yatırımlarla birlikte gelen oyunun bir parçasıdır.

Borç Verenin Riski Yönetme Rehberi

Tüm bu koşulları düşündükten sonra, P2P kredisi verilmesi söz konusu olduğunda, işte temerrüt kayıplarını ve olasılıklarını azaltmak için kanıtlanmış bazı stratejiler, paranızı güvence altına almak için kusursuz araçlar.

- Kredi ve başvuru sahibi türleri arasında para dağıtın. Klasik terimlerle, tüm yumurtalarınızı tek bir sepete koymayın.

- Borç vermeden önce başvuru sahiplerinin geçmişlerini, derecelendirmelerini ve geçmiş işlemlerini inceleyin.

- Etkin toplama politikalarına ve şeffaf raporlamaya sahip uygulamaları tercih edin. Bunu daha sonra biraz daha analiz edeceğiz.

- Kaybetmeyi göze alabileceğinizden daha fazla yatırım yapmayın.

- Geri dönüşleri düşük ve orta riskli kredilerin bir karışımına yeniden yatırın.

Sayılar Yalan Söylemez

Birini seçmeden önce platformların geçmişini göz önünde bulundurun.

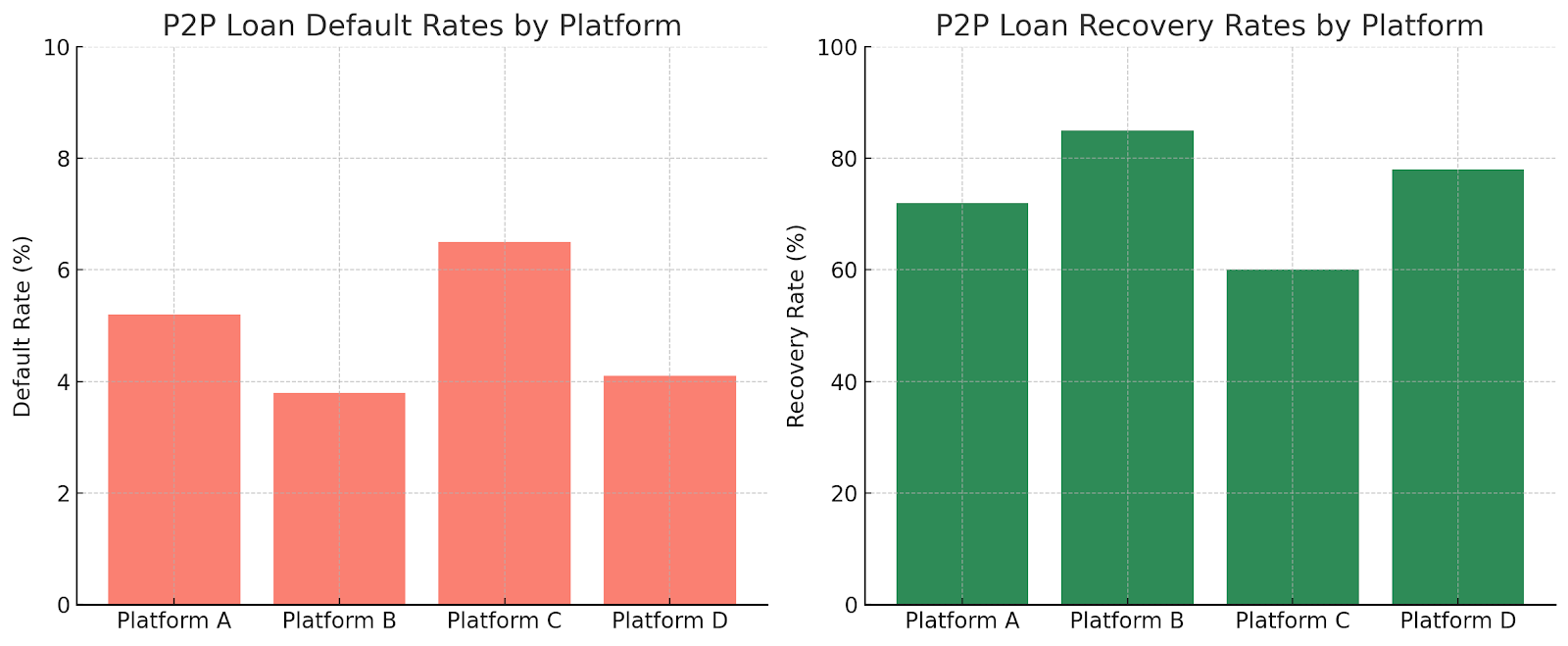

Endüstri araştırmasına göre, P2P temerrütleri, borçlu tarama sürecinin ve kredi yapısının nasıl gittiğine bağlı olarak %3,8 ile% 6.5 arasında değişiyor. Daha parlak bir bakış açısıyla, kurtarma oranları Özellikle teminatsız kredi davalarında% 85'e kadar ulaşabilir, ancak bazı kuruluşlar az% 60'ı geri kazanır.

Platform B, düşük bir temerrüt oranına (%3.8) ve yüksek bir iyileşme oranına (%85) sahiptir, bu da güçlü borçlu taraması ve agresif takip anlamına gelir. Buna karşılık, Platform C, genellikle teminat eksikliği veya gevşek tahsilat prosedürleri nedeniyle daha sık tahsilatlar ve daha zayıf tahsilatlar görür.

Yukarıdaki bilgilerle donanmış, alacaklılar daha akıllıca seçimler yapabilir.

Platformlar Varsayılanları Nasıl Azaltır?

Bunun gibi sık sık görülen hatalar borç veren güvenini zayıflatır, bu nedenle bunları doğru bir şekilde ele almak için gerekli güvenlik önlemlerini ve proaktif prosedürleri içeren bir platforma sahip olmak, dahil olan herkesin kazanan olmasını sağlamanın en iyi yoludur. Platformlar bunu böyle yapar:

Tarama

Başvuru sahipleri genellikle kredi kontrolleri, gelir tabloları, borç-gelir analizi ve banka hesabı incelemesi yoluyla incelenir. Sadece belirli kriterleri karşılayan borçlular onaylanır.

Risk Bazlı Faiz Toplamları

Daha riskli olanlar prim ödemek zorundadır.

Kredi Çeşitlendirme Araçları

Çoğu platform, borç verenleri fonları birçok krediye yaymaya teşvik eder (örneğin, bir N500.000 yerine 100 borçluya N5.000). Bu, borçlarını geri ödemeyen borçluları hafifletir.

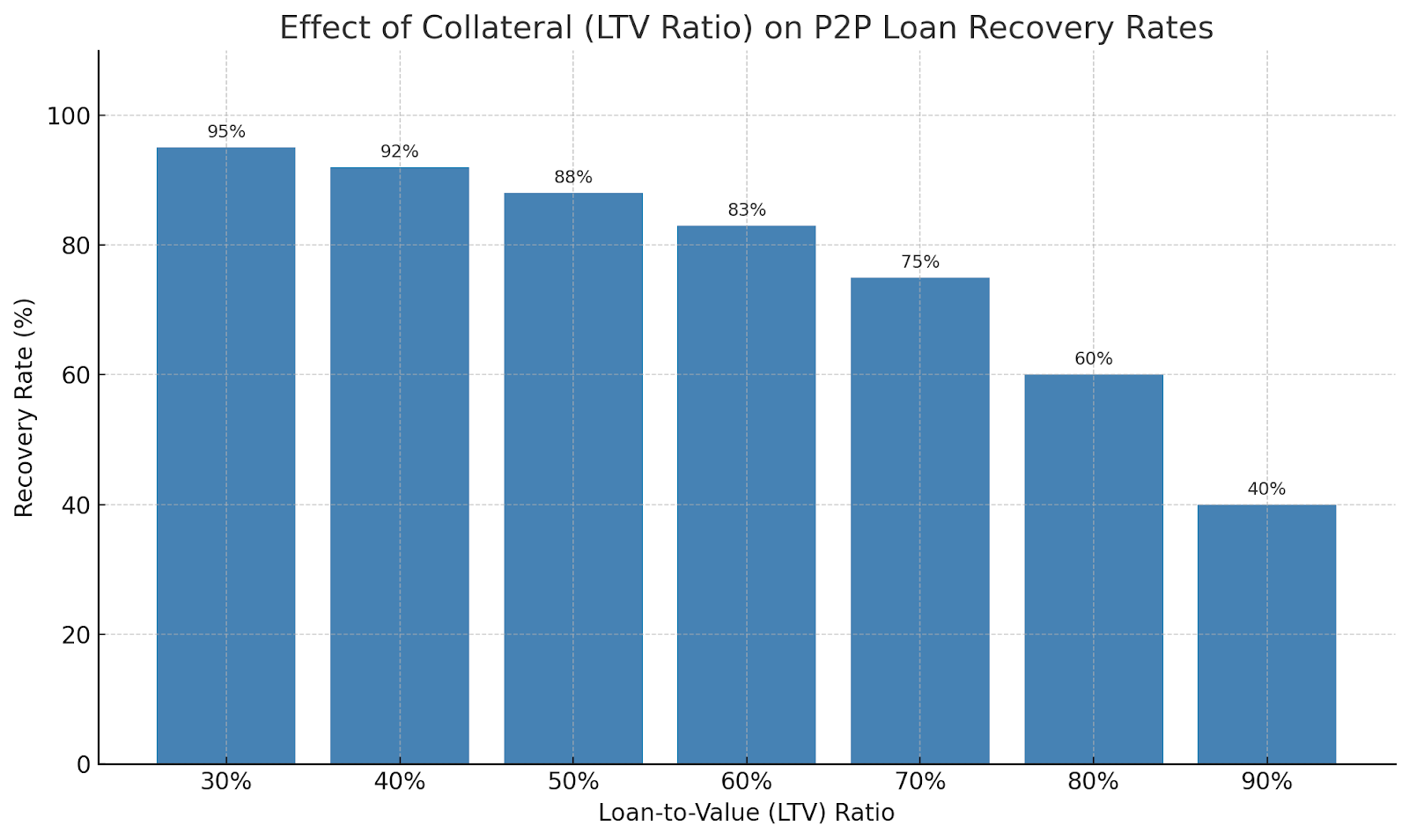

Arabalar veya evler gibi fiziksel varlıklar veya hatta tasarruf ve yatırımlar olabilecek teminatlar.

Bu grafik, teminatın P2P kredi geri kazanımını nasıl geliştirdiğini göstermektedir.

Bir kredi gerçek dünya varlıklarıyla güvence altına alındığında, platform temerrüt durumunda teminatı yasal olarak geri alabilir ve tasfiye edebilir. LTV oranları tipik olarak% 60 civarında olup, ılımlı piyasa dalgalanmaları durumunda bile borç verenleri korur. Grafik, varlık değerleri LTV yastığının ötesine düşene kadar iyileşme olasılığının yüksek kaldığını göstermektedir.

Riski Yönetmek, Getiriyi En Üst Düzeye Çıkarma

P2P kredilerindeki varsayılanlar kaçınılmazdır, bu nedenle kurtarma sürecini anlamak önemlidir. Kurtarma garanti edilmez, ancak özellikle iyi düzenlenmiş ve proaktif platformlarda genellikle mümkündür.

Borçlular için temerrüde düşme, zarar görmüş kredi, sürekli tahsilat çabaları ve yasal sorunlar anlamına gelebilir. Borç verenler için stratejileri yeniden değerlendirmek, platformun kurtarma sistemine güvenmek ve süreç boyunca sabırlı olmak anlamına gelir. Sonuçta, P2P borç verme sadece yüksek getiri ile ilgili değildir; fırsat ve riski dengelemek ve olası her sonuca hazırlıklı olmakla ilgilidir.

Riski ciddiye alan ve sermayenize hak ettiği özenle davranan bir kitle kredisi platformu arıyorsanız, 8lends'e göz atın. Güçlü korumalar ve güçlü getirilerle gerçek dünyadaki işletmeleri finanse eden akıllı yatırımcılardan oluşan bir topluluğa katılacaksınız.