Kripto Vergisi: Sorumluluk Kesintileri

Portekiz'de kripto IRS yükümlülükleri, dijital nakit faaliyetlerinizin ara sıra ve özel veya düzenli ve kar odaklı olarak kabul edilip edilmediğine bağlıdır.

Ortalama Joes

Kriptoyu bir varlık olarak uzun süre tutmak için yatırım yapıyorsanız, hükümet uzun vadeli holdingleri ve istikrarlı finansal piyasaları teşvik ettiğinden, muhtemelen herhangi bir vergi ödemeyeceksiniz.

Profesyonel Yatırımcılar

Bunlar kriptoda çok fazla işlem yapan insanlar. Bu, ya birincil iş alanlarının yattığı yer olabilir, ya da bu para kazanmanın ana yollarından biri olabilir. Bu insanlar vergilendirilirler, tıpkı herkesin vergilendirilmesi gibi, aynı form ve rakamları kullanarak. Bununla birlikte, Portekiz, basitleştirilmiş bir rejimle vergileri önemli ölçüde çıkarıyor.

IRS Kripto Vergi Rejimleri

Çoğu kişi için, 12 ayın altındaki varlık değerlemesi, sabit olarak kripto kazançları üzerinden %28'lik bir vergiyle vurulurken, uzun vadede bekleme büyük bir sıfır. Uzun mesafe nedir? Tam olarak 365 gün. Sanal paranızı bundan önce sıradan bir tüccar veya müşteri olarak boşaltırsanız, ister mal ister fiat için olsun, %28 vergi ödersiniz. Bu, aşağıdaki ilk işlem kategorisine girecektir.

Ek G

Bu kategoride, kişi birincil gelir kaynağını takip etmek için dijital nakit ile uğraşmıyor ve profesyonel değil. Kriptolarını satıyor, takas ediyor, yatırıyor, ödünç veriyor veya onunla bir şey satın alıyor olabilirler. Eğer yaparlarsa bir yıl içinde Elde ettikleri varlığı satın aldıkların% 28 ödemeleri gerekiyor.

Ek E

Ayrıca %28 oranında tahsil edilen bu, pasif geliri ifade eder ve vergi, sıradan bir yatırımcının aktif olarak çalışması gerekmeden kendilerine gelen herhangi bir gelir biçimini ödediği şekilde ödenir. Buna temettüler ve hisse senetleri dahildir.

Ek B

Bu, herhangi bir biçimde kripto kazanmanın para kazanmanın birincil yolu olduğu veya bunu profesyonel, uzmanlaşmış bir şekilde yaptıkları bireyler veya işletmeler içindir. Geliriniz eksi harcamalarınız ne olursa olsun, oran %14,5 ile% 53 arasında değişmektedir veya yılda 200 bin avronun altında kazanıyorsanız standart kesinti kullanın. Ciro 0,15'i kripto varlık işlemlerinden, 0.95'i kripto madenciliği gelirinden kullanılır. Kurumlar vergisi oranı% 21'dir.

Yaygın Kripto Vergi Senaryoları

Kripto para birimlerinin tanıdık alım, satma ve kullanımının ötesinde, dijital varlıkların elde edildiği çok sayıda başka madeni para türü ve durum vardır. Bunlar, DeFi ve blok zinciri tabanlı ödüllerin yükselişiyle hızla büyüdü. İlgili IRS kriptosunun uyumlu kalmak için onlara nasıl davrandığını anlamak çok önemlidir.

İstikleme

Burada birey, istikrarını desteklemek ve büyümesini desteklemek için dijital bir madeni paraya yatırım yapar ve kilitlenme döneminin sonunda telafi edilir. Bu, Kategori E kapsamına girer ve yatırımcı bunu sık ve ticari bir faaliyet olarak yapmıyorsa ve ödülleri en az bir yıl boyunca elinde tutuyorsa vergilendirilmez.

NFT'ler

Bunlar her durumda vergiden muaftır.

Ödeme Olarak Kripto Alma

Euro cinsinden ödenmiş gibi vergilendirilir.

Airdrop'lar ve Hediyeler

Bunlar, o gün itibariyle euro eşdeğeri olarak değerlenen gelir olarak kabul edilir. Yeterince sık veya büyük miktarlarda yapılırsa, bir işletme görünümü verirlerse yine de vergilendirmeyi tetikleyebilirler.

Gelecekteki Kazançlar

Bunlar, elden çıkarılmadan önce ne kadar süre tutulduklarına bağlı olarak ayrı ayrı vergilerdir.

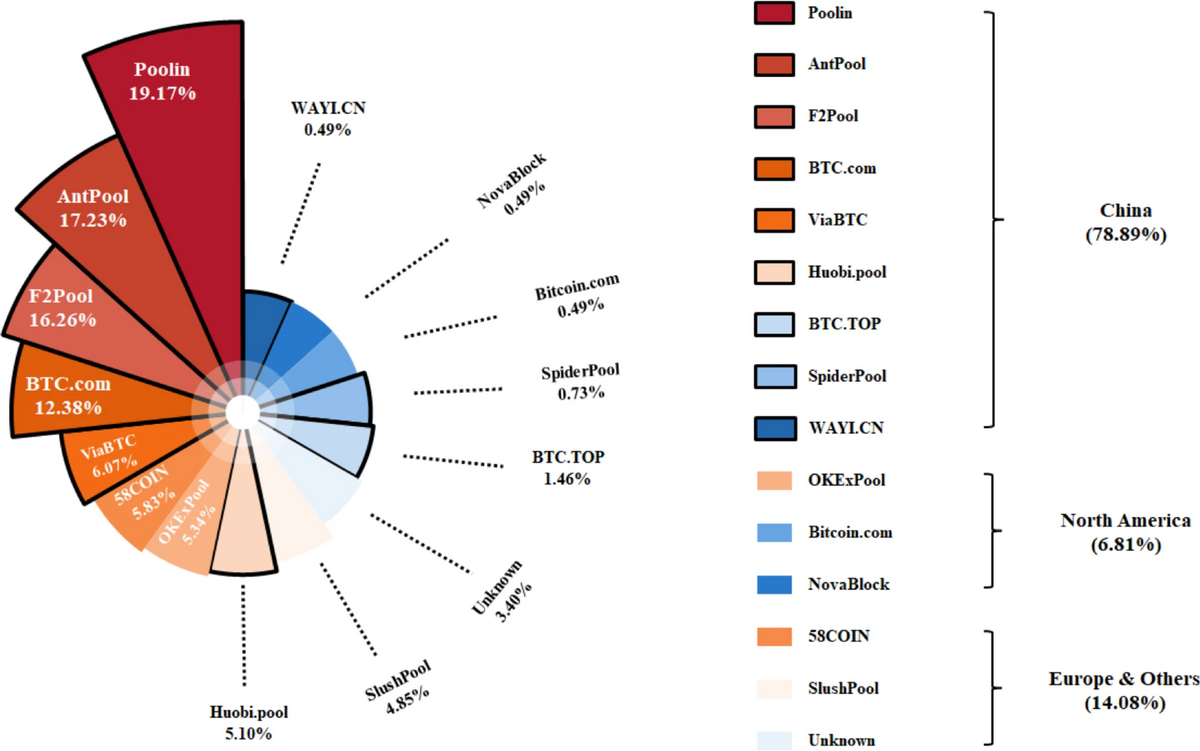

Madencilik

Bu, token ödülleri, faiz, ikramiye veya tokenize teşvikler için merkezi olmayan borsalara likidite sağlamayı içerir. Bunlar Kategori E altında vergilendirilir.

Kripto Vergilerini Kullanırken Kaçınılması Gereken Yaygın Hatalar

Bu ulus sanal paraya karşı dost olduğu kadar, kripto vergisi konusunda dikkatsizseniz kazancınızı raporlamadaki veya sınıflandırmadaki hatalar ve varlıklardaki değer kazanımınızı hızla çirkinleşebilir. Cezalar, faiz ve beklenmedik denetimlerden bahsediyoruz. Kim olursan ol bu doğrudur. İşte birçok yeni gelenin yaptığı bazı yaygın maliyetli gaflar.

Faaliyetlerini Ticari Olmayan Olarak Yanlış Sınıflandırmak

İnsanların profesyonel olmadıklarına veya ticari amaçlarla dijital para peşinde olduklarına inanmaları oldukça yaygındır. Yine de, sık işlem yapıyorlarsa, bu incelemeyi tetikleyebilir. Ayrıca yoğun bahis ve ödül arayışlarının sadece onları tutmak için yapıldığını düşünebilirler, ancak yetkililer aynı fikirde olmayabilir. Özellikle de çok fazla fiat paraya dönüşüyorlarsa.

Ayrıntılı Kayıtları Tutmamak

Bu büyük bir sorundur, çünkü denetlenirseniz, ispat yükü size aittir ve ne ödediğinizi gösteremezseniz, uygun olmayan bir şekilde belirlenmiş bir orijinal maliyet esasına göre ödeme yapmanız gerekebilir. Kripto ile ilgili faaliyetlerde bulunduğunuzda veya ticaret ve havuz ücretlerini unuttuğunuzda kriptonun euro değerini görmezden gelemezsiniz, çünkü vergi yükünüzden düşmek için buna ihtiyacınız vardır.

Kripto-Kripto İşlemlerini Bildirmeyi Unutmak

Kazançlarınız vergiye tabi olmasa bile, bu durumda olduğu gibi, hataları bildirmek kırmızı bayraklara neden olur ve yetkililerin dikkatini çekiyor.

Yazılım Kullanmamak

Staking, airdrop ve hediyeler gibi pasif gelirler, özellikle unutulurlarsa, genellikle göz ardı edilir. Onları harcayabilir ve unutabilirsiniz, ve sayıları oldukça büyük olabilir.

Son başvuru tarihini kaçırmak ve yanlış formları kullanmak

30 Haziran'a kadar dosyalamanız ve Ek E'de listelenen pasif gelir ve Ek G'de listelenen aktif, profesyonel olmayan geliri içeren uygun formu kullanmanız gerekir.

Sermayenizi kriptonun ötesine geçecek şekilde büyütmek istiyorsanız, 8lends gibi platformlar alternatif bir yol sunar. 8lends, günlük yatırımcıları genellikle geleneksel bankalar aracılığıyla fon sağlamakta zorlanan gelecek vaat eden işletmelerle buluşturan bir kitle kredisi platformudur.

Platformdaki tüm krediler teminatla desteklenmektedir ve şirket, dünyanın en iyi üç kredi kurumunun uygulamalarına dayanan son teknoloji bir kredi puanlama modeli kullanıyor. Yatırımcılar için bu, özellikle kripto faaliyetlerinin yanı sıra öngörülebilir getiri sağlayan fırsatlar isteyenler için daha geniş bir servet stratejisini tamamlayabilecek cazip, istikrarlı faiz oranlarına kapı açar.

Altın Vizeler: IRS Kripto Vergisinin Gevşelenmesi

Kripto gelir vergisi ve gurbetçilerin muamelesi ile ilgili en cömert politikalardan birini sürdürmenin yanı sıra sunduğu kültür, dil ve güzellik nedeniyle birçok insan Portekiz'de yaşamayı çok ister. AB sakinleri vizesiz gelebilirler, ancak üç ay kaldıktan sonra belediye binasında veya polis karakolunda ikamet olarak kayıt yaptırmaları gerekir.

İkamet almanın birçok yolu vardır, öğrenci veya işçi olmak gibi. Ancak birçok yeni gelen için en avantajlı rotalardan biri Altın Vizedir. Ülkedeki belirli yatırımlar karşılığında verilir.

Faydaları şunlardır:

- Siz ve aileniz için ikamet

- Schengen ülkelerinde vizesiz seyahat

- Orada beş yıl geçirdikten sonra daimi ikamet ve vatandaşlığa giden yol

- Başvurulacak en iyi dijital nakit vergi rejimlerinden biri

Altın Vize almaya hak kazanmak için çeşitli yollar vardır.

Gayrimenkul Yatırımı

Kentsel yenilenme alanları için minimum 500 bin € veya 350 bin € değerinde mülk satın alın.

Sermaye Transferi

Hisse senedi, tahvil veya ticari girişimlere yapılan yatırımlardan oluşabilecek en az 1,5 milyon € Portekiz'e transfer edin.

İş Yaratma

Portekizli bir şirkette en az 10 yeni iş yaratın (düşük yoğunluklu bir bölgede ise daha az).

Bilimsel, Kültürel veya Sanatsal Yatırım

Portekiz hükümeti tarafından tanınan araştırma, sanat veya kültürel miras projelerine yatırım yapın.

Yurtdışında yaşıyor olsalar bile vatandaşlarını vergilendiren Amerika Birleşik Devletleri'nde yaşamıyorsanız, Portekiz'de ikamet eden bir kişi olarak yabancı kazanılan herhangi bir gelir için vergi borçlu olmayacaksınız. Ülkeler bu sorundan kaçınmak için Portekiz ile anlaşmalar imzaladığından çifte vergilendirme konusunda endişelenmenize gerek kalmayacak.

Diğer Kripto Vergi Cennetleri

Şu anda Almanya, sıradan insanların söz konusu işlemleri yalnızca uzun vadede gerçekleştirdikleri sürece elden çıkarmalar için kripto gelir vergisi beyan etmek zorunda kalmadıkları aynı HOLD 1 yıllık dönemini sunuyor. Malta başka bir vergi cenneti iken, Singapur, BAE ve Bermuda bireysel yatırımcılar için sermaye kazançları üzerinden herhangi bir vergi talep etmemektedir.

Sonuç

Portekiz, geçici sahipler için uzun vadeli kazançlar için sıfır vergi, profesyonel tüccarlar ve madenciler için net kurallar ve yeni sakinler için Altın Vize gibi yapılandırılmış seçenekler sunan AB'deki kripto yatırımcıları için en uygun yargı bölgelerinden biri olmaya devam ediyor. İster bahis yapıyor, ticaret yapıyor, madencilik yapıyor veya sadece tutuyor olun, 2025 vergi rejimini anlamak, kârınızın çoğunu yasal olarak korumanın anahtarıdır.

Bilgi sahibi olarak, doğru kayıtları tutarak ve doğru araçları kullanarak, Portekiz yasalarına tam olarak uyurken kripto getirilerinizi en üst düzeye çıkarabilirsiniz. Teminat destekli krediler, güçlü risk değerlendirme modelleri ve büyüyen işletmelere erişim sayesinde, daha değişken kripto yatırımlarının istikrarlı bir tamamlayıcısı olarak hizmet edebilir.

Portföyünüzü çeşitlendirmeye ve cazip faiz oranları kazanırken yüksek potansiyelli şirketleri desteklemeye hazırsanız, 8lends'in neler sunabileceğini keşfedin. Kripto stratejinizin yanı sıra sermayenizi büyütmenin daha akıllı ve daha güvenli bir yoludur.