Come l'approccio Crypto di Skatteverket definisce il reddito

In Svezia, la tassa sulle criptovalute è legalmente trattata come un tillgang, una risorsa digitale, non una valuta reale, anche se si detiene effettivamente qualcosa per cui migliaia di persone sul mercato sborseranno denaro. Nel sistema fiscale, le conseguenze sono tantissime.

A differenza della moneta tradizionale, le criptovalute non sono riconosciute come moneta a corso legale. Quindi ci sono diverse operazioni che puoi fare con le criptovalute e non pagare, non ancora, cioè.

Stiamo parlando di:

- Acquisto di monete virtuali

- Trasferimento di denaro digitale tra i tuoi portafogli

- Acquistare un NFT

- Ricezione di airdrop e monete fork

- Donazioni

D'altra parte, quando vendi valute fiat o criptovalute, lo stato vuole sapere se ne sei uscito con un profitto e, in caso affermativo, è il momento di pagare. Ciò potrebbe essere accaduto diversi anni dopo l'acquisto del contante virtuale, quindi il momento e il momento in cui scegliere di assumersi l'obbligo fiscale spetta a te.

Altre operazioni in cui si ritiene che tu abbia «venduto» criptovalute includono:

- Scambiare una criptovaluta con un'altra

- Utilizzo del denaro digitale per effettuare un acquisto

- Trading di criptovalute con fiat

Questi sono generalmente denominati «smaltimenti».

Due categorie principali

Lo Skatteverket divide i profitti in contanti digitali in:

Plusvalenze

- Copre profitti e perdite

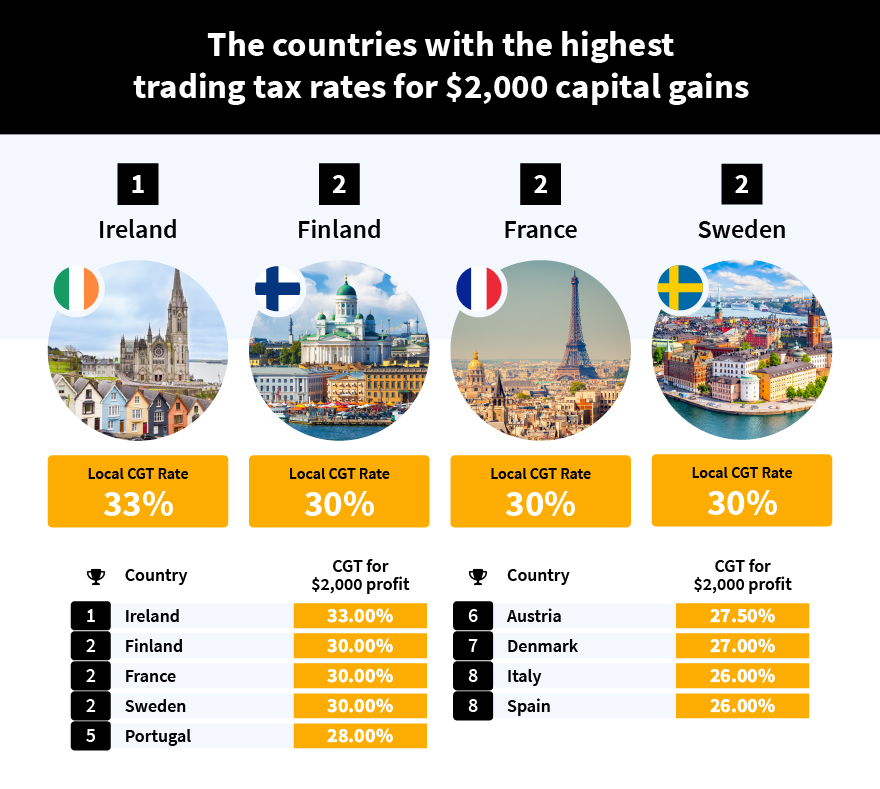

- Se sei cresciuto in ricchezza, paga il 30%

- Se sei andato in rosso, puoi detrarre fino al 70%

- Segnalato sul modulo K4

Guadagnato (Forvarvsinkomst):

- Soldi che ti sono stati dati per un lavoro attivo, non altre monete

- Vengono versati i contributi previdenziali e vengono utilizzati gli scaglioni di imposta sul reddito ordinari, comunali e nazionali.

- Successivamente, paghi nuovamente anche l'imposta sulle plusvalenze, al momento della sua cessione

Aiutaci a dichiarare le criptovalute e a segnalarle

Per quanto riguarda il reddito da lavoro, paghi le tasse sulle criptovalute non appena ne acquisisci il possesso, supponiamo tramite staking o partecipazione al pool di liquidità o semplicemente uno stipendio, ad esempio per lo sviluppo di giochi.

Skatteverket utilizza il valore di mercato in SEK (corona svedese) per scomporre il debito. Se puntate 2 ETH e ricevete 0,1 ETH in ricompense, quel pezzetto di Ethereum deve essere versato allo stato quello stesso anno. E non sei ancora fuori pericolo. Si ottiene una seconda imposta, una volta che la si dispone definitivamente in uno dei modi sopra menzionati, questa volta come reddito da capitale, se il suo valore aumenta.

Nel corso dell'anno, Sara estrae 0,2 BTC e nei giorni in cui li riceve, il prezzo è in media di 300.000 SEK per BTC. Le sue entrate minerarie sono quindi valutate a 60.000 SEK e, poiché il mining è considerato reddito da lavoro ordinario, viene tassata secondo la sua aliquota normale. Se l'aliquota di Sara è del 31%, nello stesso anno deve 18.600 SEK. Successivamente, se vende 0,2 BTC per 70.000 SEK, ottiene una plusvalenza di 10.000 SEK, che viene poi tassata separatamente al 30%, aggiungendo altri 3.000 SEK.

Regali

Quando viene ricevuto in dono, lo stato non dimostra che hai realizzato un reddito, né per il mittente né per il destinatario. Non ti verranno addebitati nemmeno prelievi per aver donato denaro a un ente di beneficenza. In effetti, probabilmente godrai del risultato opposto: detrazioni effettuando una donazione a un ente di beneficenza, purché sia approvato dallo stato

Per qualificarsi come deducibile, devi aver donato almeno 2.000 SEK in totale all'anno, ogni contributo è di almeno 200 SEK. Quindi, quando la persona decide di utilizzare quel denaro o convertirlo o spenderlo, dovrà annotare se il suo valore era uguale o inferiore. In caso contrario, si tratta di un supplemento statale del 30%. Airdrop e fork funzionano esattamente allo stesso modo.

Perdite e furti

Ciò che va a tuo vantaggio è che se hai un anno difficile nella colonna negativa, puoi ridurre le vincite che altrimenti avresti dovuto con altri asset. Sappiamo tutti quanto possano essere frenetici e oscillanti i mercati, poiché in questo momento siamo in un mercato ribassista. Tuttavia, è limitato al 70%. Se non hai nulla da cancellare quest'anno, puoi utilizzare i crash and burn dell'anno scorso per alleviare le vittorie di quest'anno. Fai molta attenzione a dove sono protette le tue criptovalute, visto che il governo non consente cancellazioni in caso di furto o perdita dell'accesso.

Ridurre la tassa sulle criptovalute Skatteverket in modo legale

Il tasso fisso di apprezzamento della liquidità virtuale svedese può sembrare elevato, ma i metodi per ridurre la bolletta effettiva abbondano, attraverso tempistiche intelligenti e detrazioni consentite. Skatteverket consente ai contribuenti di ridurlo al minimo se sono trasparenti e documentati correttamente.

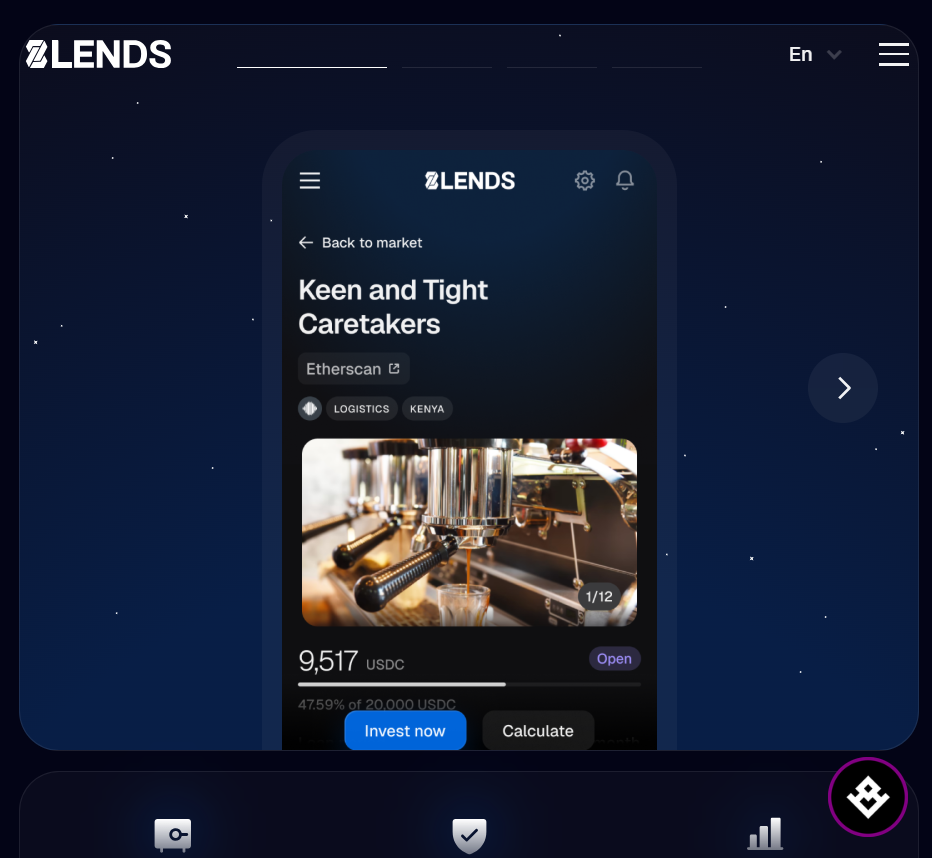

Se stai cercando di far funzionare le tue criptovalute più duramente che restare inattive in un portafoglio, 8lends offre una soluzione intelligente. Attraverso la loro piattaforma, puoi guadagnare entrate passive partecipando al crowdlending garantito da garanzie reali e ad altre opportunità di investimento in asset digitali. Ogni transazione è completamente trasparente, il che rende molto più semplice tenere traccia degli utili e delle perdite per i report di Skatteverket.

Ciò è particolarmente utile se stai negoziando o facendo staking attivamente di criptovalute, poiché 8lends ti aiuta a generare entrate aggiuntive mantenendo tutto organizzato dal punto di vista fiscale. Data la volatilità dei mercati delle criptovalute, avere una piattaforma che combina il potenziale di crescita con un chiaro salvataggio dei dati ti aiuta a concentrarti su ciò che sai fare meglio: gestire la tua attività, piuttosto che dover lavorare su fogli di calcolo.

Operazioni negative creative

Se ritieni che la tua fattura fiscale sarà un po' difficile da sopportare, puoi sacrificare qualche soldo in questo momento, sottoperformando entro il 31 dicembre per realizzare compensazioni. In seguito, potrai riacquistare la stessa moneta, ma le tempistiche devono essere gestite con attenzione per evitare il sospetto di transazioni artificiali.

Dedurre le commissioni di transazione

Tutte le spese ragionevoli relative alle transazioni, come le commissioni di negoziazione, le commissioni di cambio e i costi di prelievo, possono essere detratte dagli utili imponibili. Questi costi riducono l'importo dell'acquisizione o della vendita, riducendo così il guadagno totale.

Hodling

Sebbene la Svezia attualmente non offra tariffe ridotte per l'attesa di 365 giorni come fanno Germania e Portogallo, quando si vende fa una grande differenza. La vendita di ingenti somme in un anno con un reddito complessivo inferiore può evitare di comportare un onere fiscale totale più elevato.

Prendi in considerazione la strutturazione tramite un'azienda

Per i trader abituali o gli imprenditori di criptovalute, operare tramite una società a responsabilità limitata svedese (aktiebolag) a volte può ridurre la tassazione complessiva. Gli utili sono tassati all'aliquota aziendale (attualmente il 20,6%) e puoi differire i prelievi per ottimizzare la tassazione personale.

Spese aziendali attive

Potresti anche considerare di posizionare le tue operazioni come un'azienda o di gestirla davvero, a seconda di quanto stai spendendo. In tal caso, puoi sottrarre un sacco di spese a maggio:

- Elettricità

- Hardware

- Costi per servizi a banda larga o cloud

- Web design e hosting

- Avvocati

- Ragionieri

Queste detrazioni possono cancellare sulla carta molto di ciò che lo stato richiederà dai tuoi premi guadagnati attivamente.

Programmi di tracciamento

Il modo più semplice per ridurre al minimo le tasse è ottenere ottimi consigli e mantenere tutto ordinato. Puoi usare i fogli di calcolo, ma se esegui operazioni sostanziali, un programma è d'obbligo.

In ogni caso, traccia sempre:

- tipo di bene e quantità

- fonte

- date di acquisizione e vendita

- profitto che hai realizzato

- archiviazione

È necessario fornire prove nell'archiviazione e negli audit. Ti farà risparmiare denaro a lungo termine.

Monitoraggio delle tasse sulle criptovalute

Molte persone pensano che Skatteverket a volte non riesca a scoprire le criptovalute. In realtà, pochissime monete, con la potenziale eccezione di Monero, rimangono tali. Recentemente, sono state approvate la direttiva DAC8 e il regolamento MiCA, che obbligano le borse e le risorse a emettere bilanci e registrare i dati dei trader in qualsiasi momento su richiesta del governo dell'UE. Anche il Common Reporting Standard dell'OCSE ha introdotto requisiti simili. Skatteverket può confrontarli automaticamente con il tuo file. La lotta al riciclaggio di denaro è una grande motivazione.

Skatteverket può persino utilizzare un software di analisi blockchain per seguire i flussi attraverso blockchain pubbliche. Quindi, più sarete trasparenti nei confronti delle autorità, potreste ottenere un po' di clemenza evitando sanzioni e un controllo presso di esse.

Conclusione

All'inizio può sembrare complesso dover tenere sotto controllo così tanti calcoli diversi, ma gestirlo immediatamente eviterà grattacapi e pagamenti non necessari. È fondamentale conoscere i debiti statali, poiché ogni dollaro è importante negli affari. Per rivendicare ciò che meriti, hai bisogno di registri accurati. Solo così si possono sfruttare appieno i vantaggi legali.

Per coloro che vogliono portare le proprie criptovalute oltre il semplice acquisto e vendita, 8lends offre un modo ideale per mettere a frutto i propri asset. Attraverso il crowdlending e altre opzioni di investimento, puoi guadagnare un reddito passivo mantenendo la piena trasparenza per la rendicontazione fiscale. Combinando una pianificazione fiscale intelligente con gli investimenti strategici, puoi far crescere il tuo portafoglio di criptovalute in modo conforme e senza stress.