Die Goldene Regel: Es dreht sich alles um das steuerpflichtige Ereignis

Während Deutschland eine eher periodische Besitzpolitik verfolgt, VEREINIGTES KÖNIGREICH Das Regime ist ereignisorientiert. Sie haften nur, wenn ein „steuerpflichtiges Ereignis“ eintritt.

Ihre Hauptauslöser sind:

- Münzen in GBP/Fiat umrechnen: Das Einfachste, was passieren kann. Sie wandeln Ihr Vermögen in staatlich gedrucktes Geld um.

- Tokens gegen Tokens austauschen: Das ist absolut notwendig. Tauschen Bitcoin gegen Ethereum, oder jede andere Währung, ist im Vereinigten Königreich ein steuerpflichtiger Umtausch. Das Finanzamt betrachtet dies als den Verkauf einer Investition und den Erwerb einer anderen.

- Handel mit digitaler Währung: Ihre Kryptobestände für einen Laptop, eine Tasse Kaffee oder etwas anderes auszugeben, unterscheidet sich im Wesentlichen nicht von einem Verkauf. Sie geben den Vermögenswert auf.

- Verdienen von Tokens: Der Erhalt von Tokens als Bezahlung für Waren/Dienstleistungen oder als Belohnung für das Ausleihen/Staking gilt als Einkommen (unten).

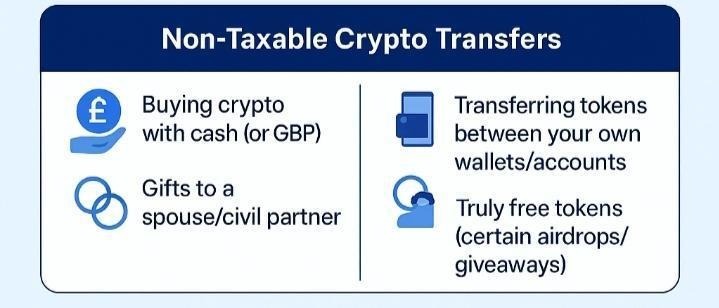

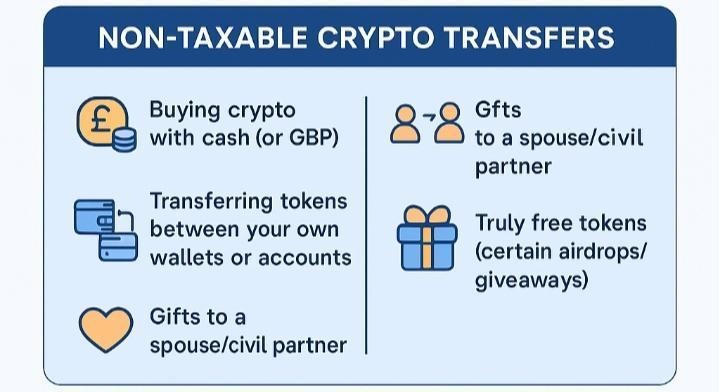

Was ist kein steuerpflichtiges Ereignis?

Münzen mit GBP kaufen und behalten.

- Übertragung Ihres Vermögens von einem Ihrer Konten auf ein anderes: in der Regel kein Verkauf, vorausgesetzt, Sie behalten das wirtschaftliche Eigentum; führen Sie offene Aufzeichnungen, um dies zu überprüfen.

- Schenkungsbeihilfe für wohltätige Zwecke: Geschenke in Form von Jetons können nicht als Schenkbeihilfe in Frage kommen (das Finanzamt betrachtet solche Bestände nicht als „Geld“). Für einige Geschenke gelten bestimmte CGT-Erleichterungen, aber die Regeln sind komplex. Gehen Sie also nicht davon aus, dass die Entlastung automatisch erfolgt, bis Sie sich die Einzelheiten ansehen.

Die zwei Töpfe von Levy, die Sie kennen müssen

Ihre Transaktionen mit digitalen Vermögenswerten passen in zwei Gebührentöpfe, die jeweils zu unterschiedlichen Zinssätzen berechnet werden und unterschiedlichen Regeln unterliegen.

Kapitalertragsteuer (CGT)

Es ist die am häufigsten erhobene Gebühr. Das Finanzamt erhebt sie auf Gewinne, die Sie erzielen, wenn Sie Ihre Aktien verkaufen oder anderweitig veräußern.

So berechnen Sie Gewinne:

Verkaufspreis (in GBP) — Kostenbasis (in GBP) = Gewinn

Dein“Kostenbasis„ist das, was Sie dafür bezahlt haben und jede Provision, die Sie für den Kauf gezahlt haben.

Steuerfreier Freibetrag (jährlicher Freibetrag)

Im Jahr 2024/25 liegt die Steuerbefreiungsgrenze bei 3.000 GBP. Die ersten 3.000 GBP Ihres Nettogewinns in einem Steuerjahr sind nicht steuerpflichtig (ermäßigt auf 6.000 GBP im Jahr 2023/24).

Steuersätze (für 2024/25)

Die Behörde änderte die CGT-Sätze zur Jahresmitte:

- 6. April 2024 — 29. Oktober 2024:10% (Basistarif)/20% (höherer und zusätzlicher Tarif).

- 30. Oktober 2024 — 5. April 2025:18% (Grundtarif)/24% (höherer und zusätzlicher Tarif).

Beispiel

Sie tauschen 1.500£ gegen 1 ETH ein. Sie tauschen es gegen DOT aus, wenn 1 ETH 2.800£ entspricht. Sie haben einen zahlbaren Gewinn von 1.300 GBP. Das liegt unter Ihrem Freibetrag von 3.000 GBP, Sie schulden also keine CGT.

Einkommensteuer

Da ist es wichtig, wenn man in manchen Situationen Tokens als Lohn bekommt, als ob es ein Lohn oder ein Bonus wäre.

Wenn es darauf ankommt:

- Einsatzprämien (falls bezahlt).

- Kreditzinsen (falls ausgezahlt).

- Gehälter (die in Form von Tokens für Arbeit oder Dienstleistungen erhalten werden).

- Airdrops (wenn sie im Rahmen von Handel oder Gewerbe ausgezahlt werden).

Der Wert der Tokens in GBP, wenn Sie sie erhalten, wird Ihrem Einkommensguthaben in diesem Jahr hinzugefügt.

Was die Steuern anbelangt, so kommen Ihre üblichen Einkommensklassen ins Spiel (20%, 40%, 45%). Es handelt sich nicht um eine Vorzugszulage; sie wird zu Ihrem Gehalt hinzugerechnet.

Sobald Sie diese Token hatten und sie als Einkommenssteuer versteuert haben, sind sie jetzt ein Kapitalvermögen. Wenn Sie sie später verkaufen oder umtauschen, müssen Sie ab diesem Zeitpunkt möglicherweise CGT für alle zukünftigen Gewinne zahlen.

Maximieren Sie Ihren Freibetrag von 3.000£

Ihre jährliche Ausnahmeregelung ist Ihr bester Freund. Clevere Händler nutzen es zu ihrem Vorteil.

Steuervergünstigung

Wenn Sie rentable Kryptoinvestitionen haben, können Sie in einem Steuerjahr aktiv genug davon verkaufen, um Gewinne im Wert von 3.000 GBP zu erzielen, völlig CGT-frei.

Aber Vorsicht: Wenn Sie den gleichen Artikel innerhalb von 30 Tagen kaufen, dominiert die Zuordnungsregel. Das verändert deine Kostenbasis und ruiniert den Vorteil. Um dies zu vermeiden, warten Sie 30 Tage, und dann können Sie ein anderes, aber ähnliches Instrument zurückkaufen oder kaufen (z. B. Bitcoin verkaufen und einen Bitcoin-ETF kaufen).

Ausgleich von Verlusten

Sie können rückläufige Vermögenswerte verkaufen, um einen Kapitalverlust zu erzielen. Sie können den Verlust verwenden, um Gewinne aus demselben Jahr auszugleichen. Sollten die Gesamtverluste die Gewinne übersteigen, können Sie den Saldo übertragen, um zukünftige Gewinne auszugleichen.

Ihr Aktionsplan für Compliance und Seelenfrieden

Da gute Krypto-Investoren oft auf eine gute Checkliste zur Einhaltung der Steuervorschriften zurückgreifen, finden Sie hier Ihren Aktionsplan zur Einhaltung der Vorschriften und zur Sicherheit.

- Jede Transaktion aufzeichnen: Das ist unerlässlich. Für jeden Kauf, Verkauf, Handel, Tausch oder jede Prämie sollten Sie das Datum, den Wert in GBP und die Kategorie der Transaktion aufzeichnen.

- Verwenden Sie Steuersoftware: Stellen Sie eine Verbindung zu britischen Börsen her, konvertieren Sie Transaktionen automatisch in GBP, berechnen Sie Gewinne/Verluste und erstellen Sie Berichte, die für HMRC akzeptabel sind. Diese Softwaretools sind großartig, aber sie sind kein Ersatz für genaue Aufzeichnungen oder professionelle Beratung.

- Ziehen Sie einen Profi in Betracht: Wenn Sie in komplexe Angelegenheiten verwickelt sind (z. B. hohe Volumen-, DeFi-, Mining- oder Wohnprobleme), ist ein erfahrener Buchhalter, der sich mit Token auskennt, das Geld wert.

- Bericht im Rahmen der Selbsteinschätzung: Sie müssen Veräußerungen und Gewinne melden, wenn die Gesamtgewinne die Ausnahmeregelung von 3.000 GBP überschreiten. Andernfalls müssen Sie eine Steuererklärung einreichen.

Informieren Sie sich auf den Seiten mit der Zusammenfassung der Kapitalgewinne zur Selbsteinschätzung oder über den Onlinedienst. Vermeiden Sie pauschale Schwellenwerte. Weitere Informationen finden Sie im offiziellen Abschnitt „Muss ich zahlen?“ Beratung für Ihre Situation.

Echtes Vertrauen in die Krypto-Compliance entsteht durch Struktur, nicht durch Rätselraten. 8lends unterstützt Finanzinstitute, Fintechs und Unternehmen bei der Implementierung von Governance-, Risiko- und Compliance-Systemen, die für eine genaue und revisionssichere Berichterstattung sorgen — ganz gleich, wie komplex das Portfolio ist. Wenn Ihre Aufsicht einheitlich ist, hat jede Transaktion eine klare Spur, und jede Akte steht auf einer soliden Grundlage.

Das Schlupfloch beim Schenken und Vererben

Eine weitere mächtige, aber oft zu wenig genutzte Taktik ist das Schenken. Scheinübertragungen zwischen Ehegatten oder Lebenspartnern, die zusammenleben, sind steuerfrei, da die Steuerbehörde sie als „kein Gewinn, kein Verlust“ betrachtet. Der Empfänger behält die ursprüngliche Kostenbasis und muss CGT nur zahlen, wenn oder wenn er den Vermögenswert später veräußert.

Für die meisten ist Schenken immer noch ein steuerpflichtiges Ereignis für den Schenkenden. Es ist einen Verkauf zum Marktwert zum Zeitpunkt der Schenkung wert, was zu einer Belastung von CGT führen könnte, wenn der Wert seit dem Kauf gestiegen ist.

Wenn das Geschenk jedoch für wohltätige Zwecke bestimmt ist, ist es normalerweise von der CGT ausgenommen. Beachten Sie jedoch, dass Geschenkgutscheine nicht als „Geld“ betrachtet werden, sodass Geschenkbeihilfen in der Regel nur dann zur Anwendung kommen, wenn sie zuerst in Geld umgewandelt wurden. Diese Verwertung allein kann ausreichen, um ein steuerpflichtiges Ereignis auszulösen.

Die Non-Dom- und Residenz-Frage

Ihre Haftung im Vereinigten Königreich hängt weitgehend vom Wohnsitz und Wohnsitz ab. Die Überweisungsgrundlage war bis zum 5. April 2025 in Kraft. Ihre Abschaffung trat jedoch am 6. April 2025 in Kraft und wurde durch eine vierjährige Regelung für ausländische Einkommen und Gewinne (FIG) für bestimmte qualifizierte Neubürger ersetzt.

Wenn Sie sich zuvor auf die Überweisungsgrundlage verlassen haben, können Übergangsbestimmungen immer noch Überweisungen früherer ausländischer Einkommen/Gewinne besteuern. Lassen Sie sich von Experten beraten, bevor Sie auf historischen Annahmen reagieren.

Darüber hinaus müssen Sie bei der Ein- oder Ausreise aus dem Vereinigten Königreich den gesetzlichen Aufenthaltstest im Auge behalten. Ihnen wird nur die britische CGT für Veräußerungen in Rechnung gestellt, solange Sie Ihren Wohnsitz behalten. Zeichnen Sie akribische Reisebewegungen auf, bevor Sie unterwegs große Verkäufe tätigen.

Fazit

Bei den britischen Steuern auf digitale Vermögenswerte geht es darum, von der Angst zum Handeln überzugehen. Die Vorschriften sind einfach, und es gibt Zulagen für einen bestimmten Zweck. Wenn Sie wissen, was ein steuerpflichtiges Ereignis ist, Ihren Freibetrag von 3.000 GBP optimieren und die richtigen Tools zur Nachverfolgung Ihrer Aktivitäten einsetzen, können Sie die Steuerzeit von einem Kopfzerbrechen in eine schnelle Überprüfung verwandeln.

Wissen bringt Klarheit, aber Struktur bringt Kontrolle. 8lends ermöglicht es Unternehmen, Compliance-, Dokumentations- und Auditprozesse in mehreren Ländern präzise und transparent zu verwalten.

Erfahren Sie, wie 8lends Ihren Compliance-Prozess verändern kann in ein nahtloses System, das auf Wachstum ausgelegt ist.