Kripto Beyanları Vergiden Muaf Olduğunda

Kripto gelir vergisinin olmaması için ilk, en basit koşul, en az bir yıl boyunca HodLED kullanmanızdır. 365 gün boyunca ticaret yaparsanız, hükümet bunu hisse senedi ticaretine benzer olarak görür. Buradaki amacı, daha uzun vadeli ticareti teşvik etmek ve spekülasyonu caydırmaktır. Bu, daha fazla pazar istikrarı ve sorumluluğu ile sonuçlanır. Tüccarlar fiyattaki kısa ömürlü dalgalanmalardan hızlı bir şekilde yararlanacaklarsa, hükümet bunun bir parçasını almak istiyor. Bu arada, ister kripto ister fiat para biriminde olsun, olağan gelir vergilendirilir.

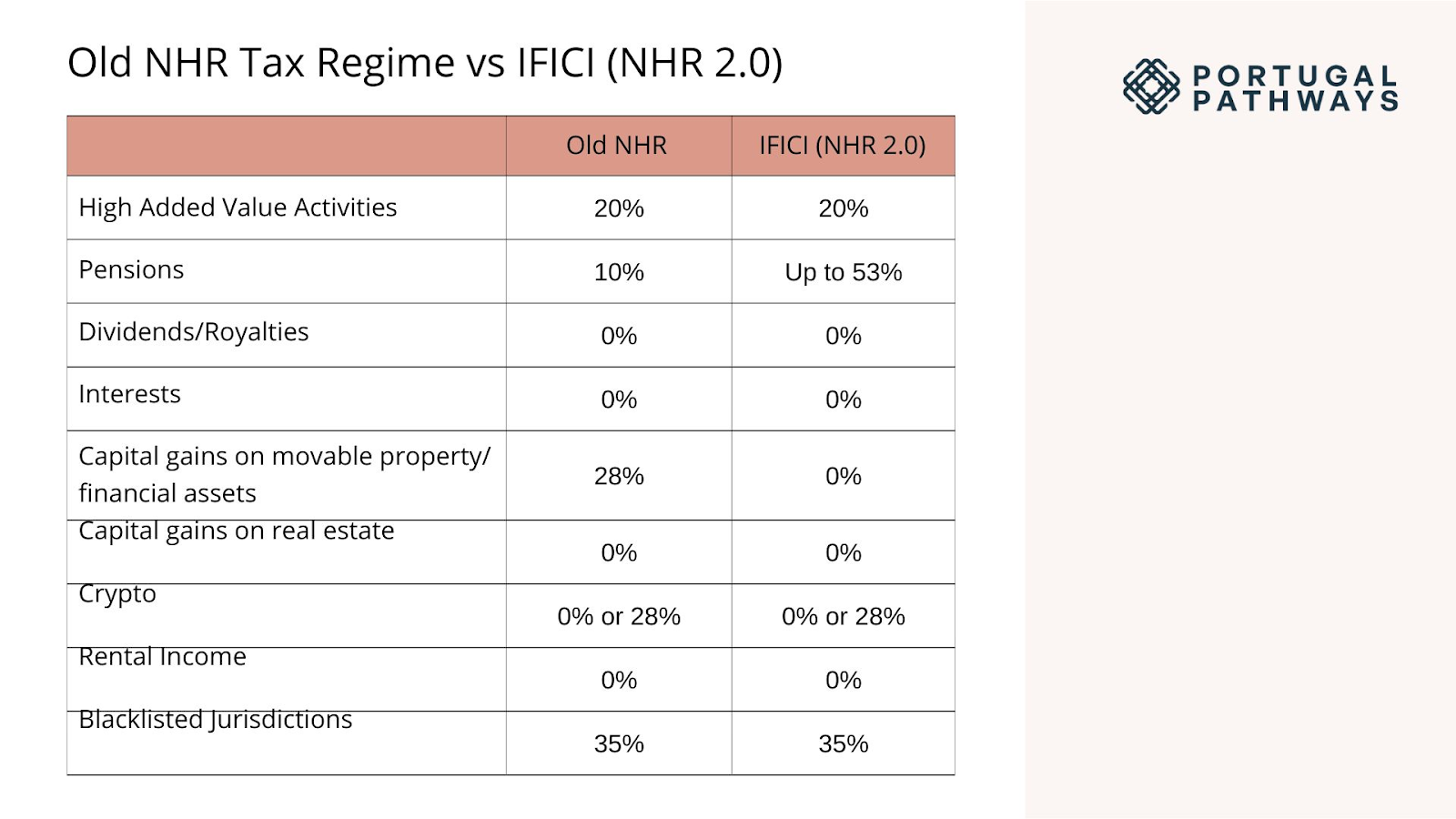

Bu nedenle Portekiz, kişisel portföyleri yöneten özel yatırımcılar ile ticaret, madencilik yapan veya bu kriptoyu gelir olarak alan profesyoneller veya işletmeler arasında ayrım yapar. Bunlar buna bağlı olarak, yalnızca G ekinin yükümlülüğü geçersiz kılma potansiyeline sahip olduğu, başvuru yaptığınızda da farklı vergi formları gerektirir. Bu nedenle, bir işletme veya yüksek frekanslı bir tüccarsanız, B ve E eklerini kullanmanız gerekecektir.

Sahip olduğunuz dijital varlık özellikle o kadar önemli değil. Bitcoin, Ethereum, Dogecoins veya Monero gibi altcoinleri tutuyor olabilirsiniz.

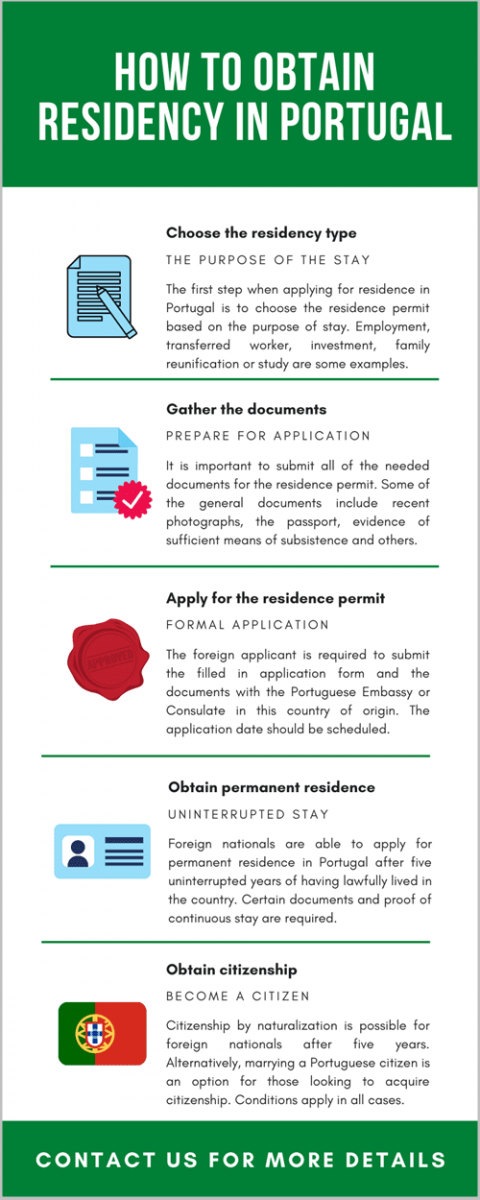

İkamet

Ayrıca bu avantajdan yararlanmak için Portekiz'de ikamet etmelisiniz, aksi takdirde vergi bu ülkeye değil, yaşadığınız yargı bölgesine borçlusunuz. Kime nitelendirinEn azından söz konusu yıl boyunca orada 183 gün geçirmiş olmanız, orada bir ev sahibi olmanız veya orada birincil ekonomik çıkarlarınızı açıkça korumanız gerekir.

Lucas Senaryosu

Yakın zamanda Berlin'den Lizbon'a taşınan 32 yaşındaki bir yazılım mühendisi olan Lucas'ı hayal edin. Kriptoyu seviyor ve 2020'den beri istikrarlı bir şekilde yatırım yapıyor. Uzaktan çalışıyor, güneşli Portekiz sahilinin tadını çıkarıyor, ve uzun süreli kalmayı planlıyor. Vergileri tetiklemeden servetini Bitcoin, ADA ve Ethereum'da inşa etmek istiyor.

Diyelim ki:

- 1 Mart 2023'te 25 bin € karşılığında 1 BTC satın aldı

- 15 Temmuz 2023'te her biri 1.800€ karşılığında 10 ETH satın aldı (toplam 18 bin €)

- 10 Ekim 2023'te her biri 0,50€ karşılığında 2.000 ADA satın alındı (toplam 1K €)

Ardından, 6 Mart 2024'te hepsini kar için satıyor:

- BTC, 15K € karşılığında 40.000€

- ETH, 12.000€ karşılığında 30.000€

- ADA, 2 bin € karşılığında 3.000€

Toplam kazançlar: 15.000 + 12.000 + 2.000 = 29K €.

Profesyonel bir tüccar değil, yerleşik bir özel yatırımcı olduğu ve doğru bir satın alma kaydı tuttuğu için tek bir kuruş ödemiyor.

Kazançlar için% 28 Kripto Gelir Vergisi Ödediğinizde

Sadece pazara yatırım yapmak yerine çok zeki olduğunuzda, kripto IRS'nin bir haraç istediği zamandır. Öyleyse, çoğunlukla dijital paralarla uğraşan özel bir birey olduğunuzu ve bunları önümüzdeki hafta veya sadece birkaç ay sonra kar elde etmek için sattığınızı varsayalım - alacağınız vergi% 28 sabit. Bunun profesyonel bir iş operasyonu için geçerli olmadığını ve bunun bir meslek olarak düzenli olarak ticaret yapan biri için de geçerli olmadığını unutmayın. Genellikle daha fazla ücretlendirilirler.

Likidite

Portekiz'in 365 günlük muafiyetine hak kazanmak için kripto tutuyorsanız, o yıl dolmadan likiditeye ihtiyacınız olabilir. 8ödünç Kripto veya diğer varlıklarınıza karşı borç almanın bir yolunu sunar ve vergiye tabi bir satışı tetiklemeden fonlara erişmenizi sağlar. Masrafları karşılarken veya yeni fırsatları yakalarken uzun vadeli vergi avantajlarını korumak isteyen yatırımcılar için akıllı bir seçenektir.

Ödül olarak pasif dijital paralar

Kişinin sanal parasını takdir etmenin ve ödülleri toplamanın yanı sıra, kripto ile ilgili faaliyetlerinizden pasif ödüllerin tadını çıkarmanız ayrı bir husustur.

- Bahis ödülleri

- Kripto faizi

- Hava damlaları

- Platformlardan ödüller

Bu durumlarda, jetonları aldığınızda %28 sabit vergi ödersiniz ve daha sonra satarsanız, daha yüksek bir miktar için satarsanız sermaye değer vergisi ödersiniz.

İşletmeler için IRS Kripto Vergileri

Özel yatırımcılara hükümetten uzun vadeli kripto yatırımları konusunda özel muamele görürken, kripto vergisine ilişkin kurallar bunlar için oldukça farklıdır bir meslek olarak kriptoya katılmak.

İşte bu insanlar vergi dairesinin gözünde ticari faaliyetleri nasıl “işaret ediyor”:

- Alım satım hacmi ve sıklığı

- Platformlar, botlar ve belirlenmiş ofisler gibi profesyonel altyapıların kullanımı

- Birincil gelirleri olarak hizmet veren dijital nakit: madencilik veya kripto ile ilgili hizmetler gibi

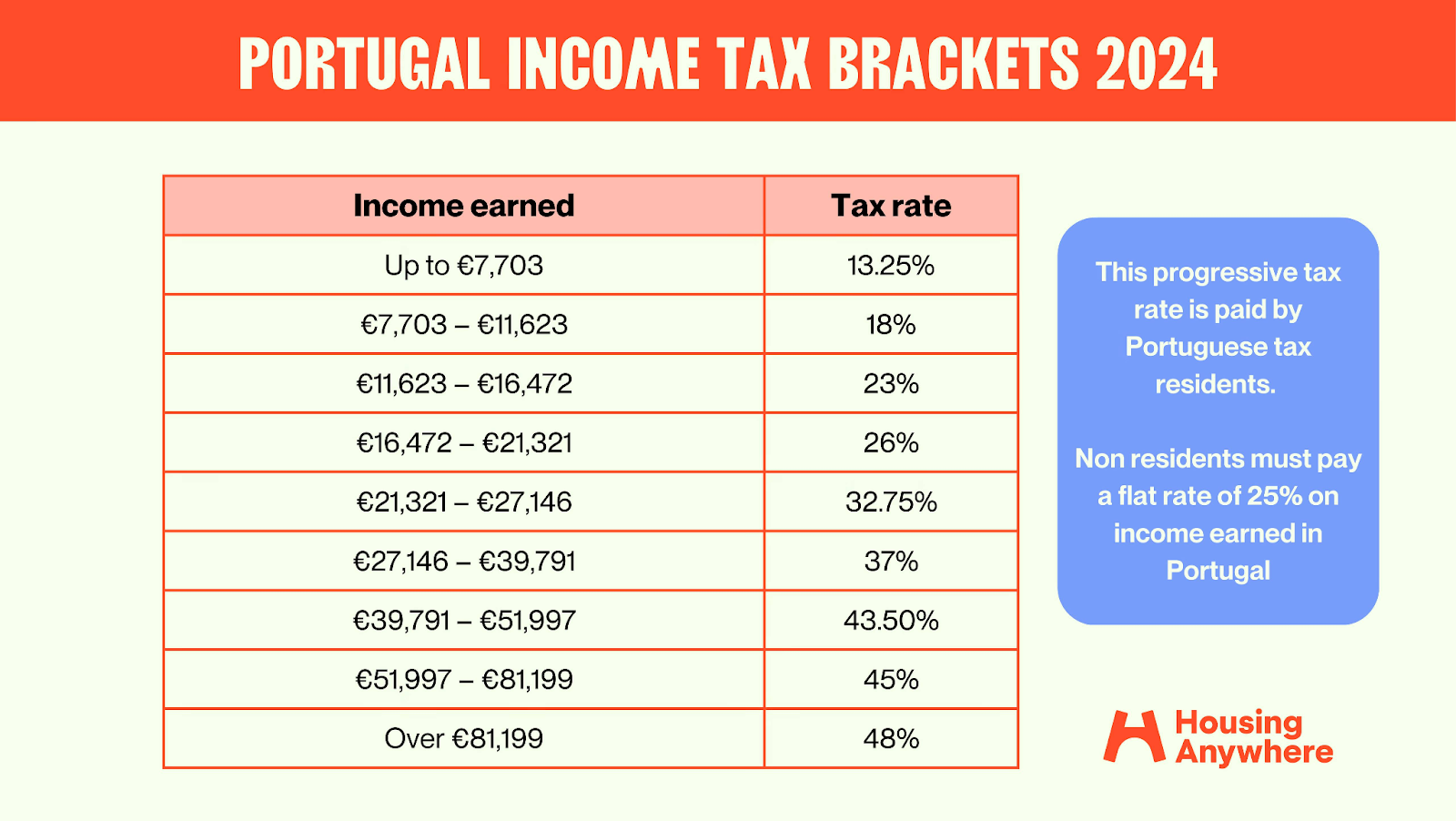

Yine de bir ofis veya süslü ekipman çalıştırmanıza gerek yok. Ana operasyonunuz buysa, %14.5'ten %48'e kadar tam kapsamlı bir gelir olarak vergilendirileceksiniz. Sosyal güvenlik primleri de geçerlidir. Neyse ki, Portekiz basitleştirilmiş vergi rejimi gibi bir devlet borcu yükümlülüğü rejimi de sunmaktadır.

İptal işlemleri masrafların sayılmasını gerektirmediğinden, bunun yerine faaliyete bağlı olarak sabit bir yüzde kullanıldığı için basitleştirilmiş olarak adlandırılır. Buna hak kazanmak için, kişilerin veya işletmelerin yalnızca 200 bin avronun altında brüt yıllık gelire sahip olmaları gerekir.

Bu durumda vergilendirilebilir:

- Hizmetlerden gelirin% 75'i

- Diğer, belirtilmemiş profesyonel hizmetlerden elde edilen gelirin% 35'i

- Mal ve ürün satışından elde edilen gelirin% 15'i.

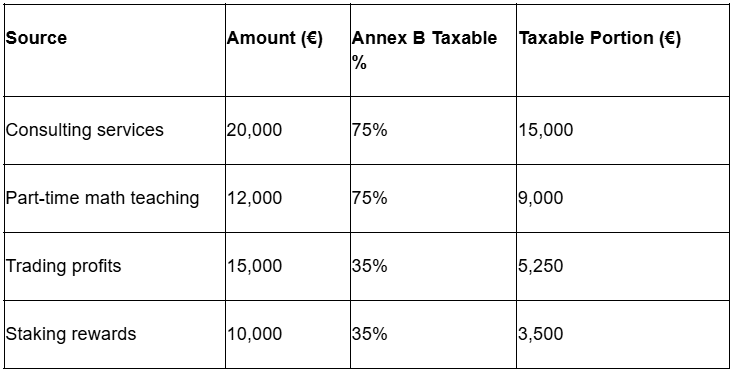

Ana ile tanışın

Porto'da 29 yaşındaki serbest kripto danışmanı Ana, hem müşteri ödemelerinden hem de aktif ticaretten kripto kazanıyor. Danışmanlık hizmetleri için BTC alıyor, ETH ve ADA'yı kar için sık sık çeviriyor ve ek jetonlar kazanmak için Ethereum'u yatırıyor. Faaliyeti işletme geliri olarak sınıflandırıldığından, tüm danışmanlık ödemeleri, ticaret karları ve bahis ödülleri, aşamalı IRS oranına göre vergilendirilebilir ve uzun vadeli 365 günlük muafiyet geçerli değildir.

Danışmanlık geliri 20 bin €, ticaret karı 15 bin € ve staking ödülleri 10 bin € değerindedir. Ayrıca yarı zamanlı olarak yedek matematik öğretmeni olarak çalışıyor ve o yıl 12 bin € kazandı. 2025 kişisel gelir oranı% 44.60'tır. İlgili silmelere rağmen, parantezli sistem kapsamında 25.422 avro vergi borcu olacaktı. Ancak harcamaları özellikle büyük değilse, basitleştirilmiş sistem altında vergilerden tasarruf edebilir.

Böylece vergilendirilebilir kısım sadece 32.750 olur. Bu parantezdeki oran% 34.90'dır. Yani 32.750 * .03490 = 11.432 Euro.

Bu arada, kurumlar vergisi oranı% 21'dir.

Kripto Beyanları için İlk Giriş, İlk Çıkış Sistemi

Önemli bir not, Avrupa ülkelerinin yatırımcıların elde ettiği kazançlar söz konusu olduğunda kripto gelir vergisini farklı şekilde beyan ettirmeleri gerektiğidir. Dikkate alınması gereken bir nokta, önce 25.000 Euro'ya 1 BTC satın aldıysanız ve ardından 30.000 Euro karşılığında başka bir satoshi satın aldıysanız ve ardından 35.000'e 1 bitcoin sattıysanız, vergilendirilebilir kazançların temeli nedir - 30K veya 25K? Ülkeler bunu farklı şekilde belirler.

Ancak Portekiz, ilk giren ilk çıkış yaklaşımını kullanır; bu, satıldığı düşünülen ilk dijital paranın satın aldığınız ilk kripto para olduğu anlamına gelir. Bu nedenle, Portekiz'de 5.000 Euro değil, 10.000 Euro kazanç üzerinden vergilendirileceksiniz. Ve daha sonra satmadan önce bir varlığın birkaç satın alımı yaptıysanız, satılan ilk madeni para sahip olduğunuz en eski madeni para, ikincisi - ikinci en eski, vb.

Bu nedenle, her satın alma işlemini yaptığınız tarihleri ve fiyatın ne kadar olduğunu özenle kaydetme sorumluluğu size aittir. Uygun bir vergi sezonu sağlamak istiyorsanız eski ve yeni varlıkları karıştırmaktan kaçının ve daha da iyisi, bu şeyleri sizin için halletmek için kripto izleme araçları edinin. Çünkü denetlenirseniz, davanızı kanıtlamanız gerekecek.

Özel Paralarda Kripto Vergisi

Stablecoin'ler, itibari para birimlerine sabitlenmiş olmasına rağmen, hala dijital kripto para varlıkları olarak kabul ediliyor. Dolayısıyla, onları satmadan önce 365 gün beklemiyorsanız, bunun birincil işinizin veya işinizin bir parçası olmadığını varsayarak üzerine% 28 kripto gelir vergisi ödemeniz gerekecektir. Ayrıca, örneğin USDT'yi EURS'ye takas etmek için bir vergi ödemeniz gerekecek, ancak euro karşılığında kripto satın alırken değil. Bu arada NFT'ler vergiden muaftır. Sıradan yatırımcılar için aynı oranda vergilendirilen, ancak 365 gün sonra muafiyetten yararlanmayan madeni paralar, aktif olarak gerçekleştirilen işler karşılığında pasif olarak edinilen veya edinilen herhangi bir sanal nakittir.

Son Düşünceler

Portekiz'de kripto vergilerinde gezinmek kafa karıştırıcı olmak zorunda değil. Özel yatırımcılar için 365 günlük tutma şartından serbest meslek sahibi profesyoneller için basitleştirilmiş vergi rejimine kadar kuralları anlayarak, dijital varlıklarınızı ne zaman satacağınız, hisseleyeceğiniz veya takas edeceğiniz konusunda daha akıllı kararlar verebilirsiniz. 8lends gibi araçlar ve hizmetler, vergilendirilebilir olayları tetiklemeden likiditeye erişmeyi mümkün kılar, fırsatları finanse ederken veya masrafları karşılarken uzun vadeli kazançları korumanıza olanak tanır.

İster Lucas gibi sıradan bir yatırımcı olun, ister Ana gibi serbest çalışan bir profesyonel olun, seçeneklerinizi bilmek size binlerce vergi kazandırabilir ve kriptonuzun çoğunun sizin için çalışmasını sağlayabilir.