Wie Sie Steuern auf Krypto zahlen: Box 1 vs. Box 3

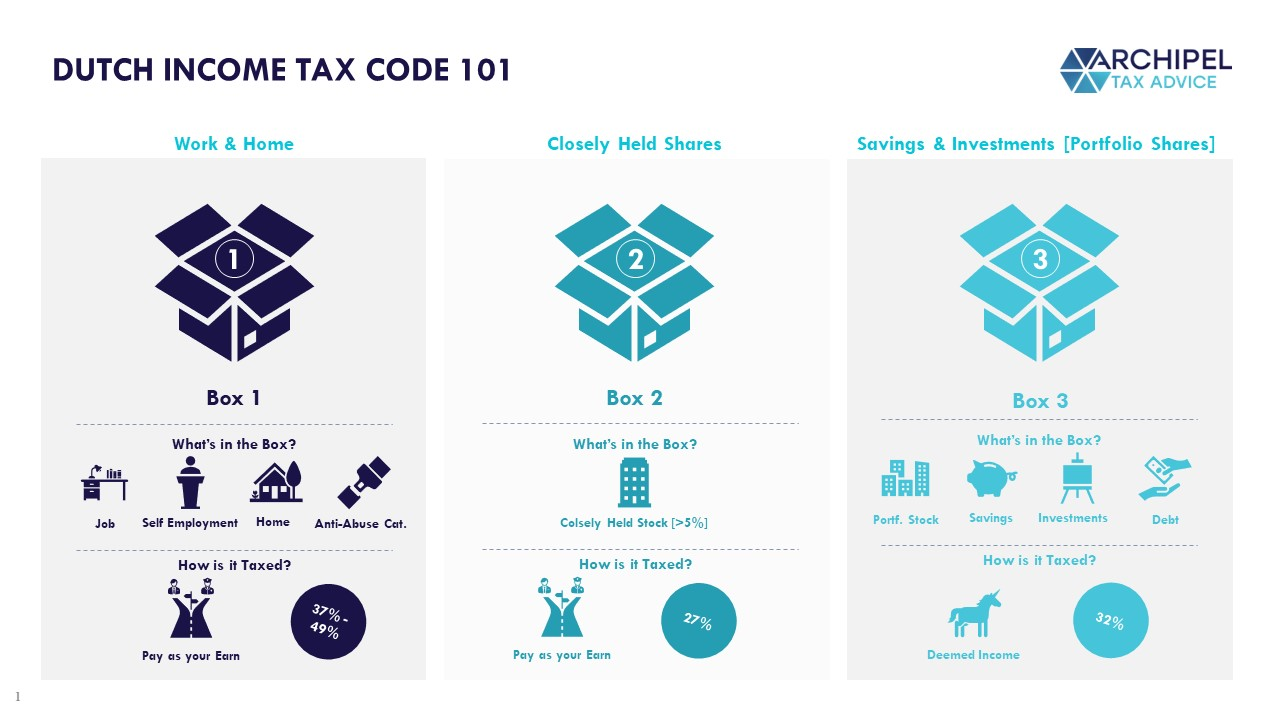

Bevor Sie verstehen können, welche Krypto-Abzüge Sie beim Belastingdienst geltend machen können, müssen Sie zunächst wissen, wie Ihre Krypto-Aktivitäten steuerlich eingestuft werden. Das niederländische Steuerrecht unterteilt Krypto in zwei Hauptkategorien: Box 1 (Einkommen aus Arbeit und Geschäftstätigkeit) und Box 3 (Vermögen und Kapitaleinkommen). Der Unterschied ist nicht nur theoretischer Natur – er bestimmt, ob Sie überhaupt Abzüge geltend machen können und welche davon greifen. Falls Sie einen regulären Job außerhalb der Krypto-Branche haben, tragen Sie diesen ohnehin in Box 1 ein.

Vermögen

Wenn Sie nur ein normaler Anleger sind und niemand, der dies als eine seiner Haupteinnahmequellen betreibt, werden Sie praktisch alle Ihre Krypto-Einkommensquellen in Box 3 eintragen. Hier würden Sie auch Aktien, Anleihen, Eigentumswohnungen oder Häuser sowie Dividenden angeben.

Ihre Abzüge tragen Sie ebenfalls hier ein. Das kann entweder der Standardabzug von 57.000 Euro sein, wenn Sie sich für die pauschale Vermögensberechnung entscheiden, oder es können alle Formen von Schulden oder Verbindlichkeiten sein, die Sie bedienen. Beides reduziert Ihre Gewinne, ob fiktiv oder nicht. Wenn Ihre Kapitalerträge unter dem Standardabzug lagen, zahlen Sie überhaupt nichts.

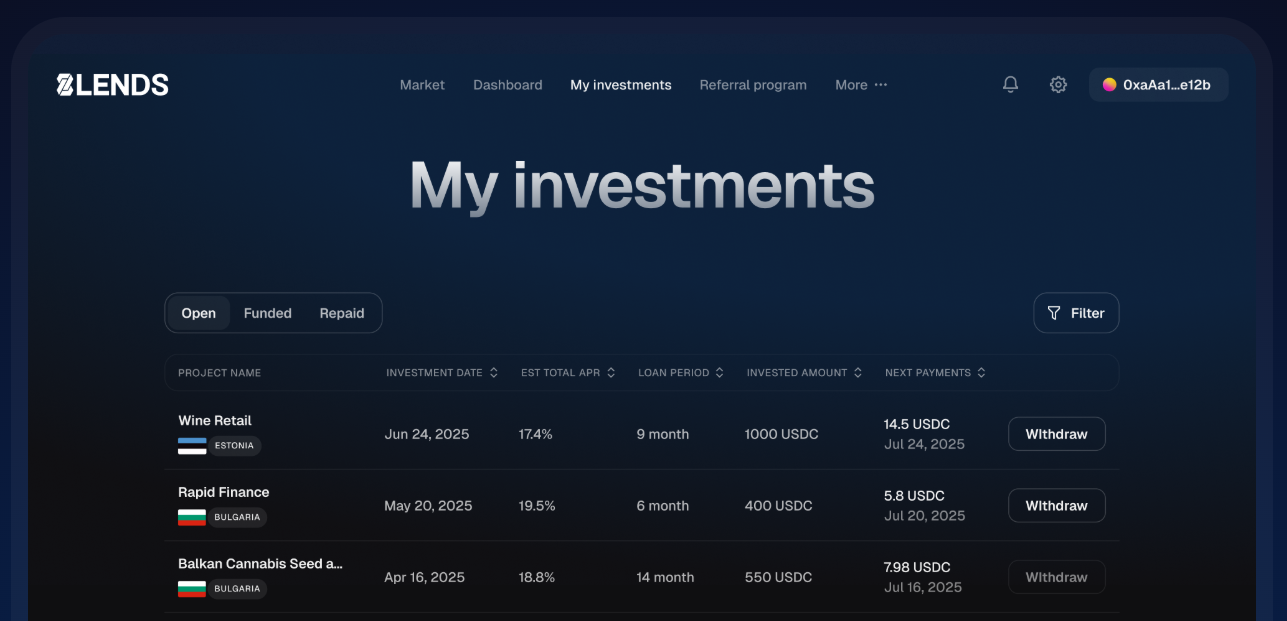

Crowdlending

In der schnelllebigen Welt der Krypto-Buchhaltung können Organisation und klare Dokumentation den Unterschied zwischen einer reibungslosen Steuersaison und einer stressigen Prüfung ausmachen. Wenn Sie nach einer einfacheren Methode suchen, um Erträge, Finanzierungsquellen und digitale Vermögenswerte zu verfolgen – insbesondere über mehrere Plattformen hinweg – benötigen Sie möglicherweise ein intelligenteres System, um alles zu verwalten.

Plattformen wie 8lends bieten automatisiertes Tracking, Lending-Tools und Transparenz auf Wallet-Ebene, sodass Sie stets den Überblick über Ihre Finanzen behalten. Eine reibungslose Berichterstattung beginnt mit sauberen Daten – und Systeme wie dieses können Ihnen einen echten Vorteil verschaffen.

Betriebsausgaben

Das heißt keineswegs, dass Abzüge ausschließlich in Box 3 gehören. Betriebsausgaben helfen auch Profis und engagierten Krypto-Freelancern, ihre Steuerlast zu reduzieren. Dazu gehören alltägliche Ausgaben wie:

- Büromiete, Büromaterial und Nebenkosten

- gekaufte Lagerbestände

- Website-Entwicklung

- Hosting- und Domain-Kosten

Speziell krypto-orientierte Unternehmungen

Aktive Trader, Miner, Staking-Betreiber, Arbitrage-Teilnehmer oder Personen, die automatisierte Strategien betreiben, können Kosten geltend machen, die direkt mit der Erzielung von Krypto-Einkommen verbunden sind. Handelsgebühren und Exchange-Provisionen sind ein klares Beispiel: Wenn Sie hochvolumige Transaktionen zur Gewinnerzielung durchführen, zählen diese Gebühren als Betriebsausgaben und nicht als nebensächliche Investitionskosten.

Die gleiche Logik gilt für Software-Abonnements, Trading-Bots, algorithmische Systeme, Premium-Analyseplattformen und VPS-Hosting, das für automatisierte Strategien genutzt wird. Auch Ausrüstungskosten können absetzbar sein, wenn sie ausschließlich für Krypto-Aktivitäten verwendet werden – seien es Server, Hochleistungscomputer oder Mining-Rigs. Diese können über ihre Nutzungsdauer abgeschrieben werden, anstatt sie vollständig auf einmal abzusetzen.

Liquiditätsanbieter auf dezentralen Plattformen können ebenfalls Gebühren oder Kosten anfallen lassen, wie etwa Gas-Gebühren für Ethereum-basierte Pools oder Plattform-Abonnementkosten für Tracking und Analysen.

Professionelle Dienstleistungen

Darüber hinaus können Sie auch die Kosten absetzen, wenn Sie einen krypto-erfahrenen Steuerberater oder einen Steueranwalt für Compliance-Beratung beauftragen.

Finanzierung

Ebenso absetzbar sind Zinsen, die Sie für Kredite zahlen, die zur Finanzierung Ihrer Krypto-Aktivitäten verwendet werden, einschließlich Margin-Trading oder geliehenes Kapital für renditegenerierende Strategien.

Der Schlüssel liegt jedoch im Nachweis der Absicht. Es muss dokumentiert werden, dass die Ausgaben im Rahmen Ihrer Geschäftstätigkeit getätigt wurden und nicht nur beiläufig.

Steuer auf Krypto-Gewinne: 2 Wege

Sie haben zwei Optionen, um zu bestimmen, was Sie unter der Vermögenssteuer schulden, also den Box-3-Steuern in Ihrer Krypto-Deklaration.

Methode der pauschalen Rendite

Angenommen, ein Anleger hält 40.000 € in Ersparnissen und 20.000 € in Kryptowährung bei 10.000 € ausstehenden Schulden. Zunächst wird für jede Anlageklasse ein fester Gewinn berechnet. Ersparnisse werden mit 0,92 % multipliziert, was 368 € ergibt, und Krypto mit 6,17 %, was 1.234 € ergibt. Daraus ergibt sich ein vorläufiger Gesamtgewinn von 1.602 €. Anschließend reduzieren Sie diesen um 2,61 % der Schulden, also 261 €, wodurch ein steuerpflichtiger Betrag von 1.341 € verbleibt. Ziehen Sie den Standardabzug von 57.000 € ab, falls anwendbar, und multiplizieren Sie den verbleibenden Betrag mit dem Box-3-Steuersatz von 32 %, um die geschuldete Steuer zu ermitteln.

Methode der tatsächlichen Gewinne

Summieren Sie Ihre tatsächlichen Gewinne und Verluste für das Jahr. Wenn die Ersparnisse 100 € Zinsen eingebracht haben und die Krypto tatsächlich um 500 € gestiegen ist, beträgt der tatsächliche Gesamtgewinn 600 €. Ziehen Sie 2,61 % der Schulden (261 €) ab, um eine Anpassung vorzunehmen, was zu 339 € führt. Dieser Betrag wird dann mit 32 % besteuert, was etwa 108 € Steuerlast ergibt. Dieser Ansatz spiegelt die tatsächliche Wertentwicklung der Vermögenswerte wider, anstatt einer pauschalen Annahme.

Steuerbefreit bei der Krypto-Berechnung

Es gibt auch Vorgänge in der Krypto-Besteuerung 2025, die Sie ohne Belastingdienst-Gebühren durchführen können. Einer davon ist, wenn Sie sich entscheiden, Krypto als Geschenk ohne Gegenleistung zu geben. Wenn Sie bis zu 3.244 Euro verschenken, fällt keine Steuer an, oder wenn Sie das an Ihre Eltern oder Ihre Kinder geben – 6.604 Euro. Was Wohltätigkeitsorganisationen betrifft, können Sie eine Spende steuerfrei leisten, wenn sie zwischen 1–10 % Ihres Nettovermögens wert ist.

Dann gibt es noch NFTs. Wenn Sie diese kaufen, weil Sie sie als Kunstwerk schätzen, und nicht ständig NFTs weiterverkaufen, werden Sie dafür nicht in Ihrer Steuererklärung belastet. Es kommt darauf an, was das Finanzamt als Ihre Absicht ansieht.

Aufzeichnungen für die Krypto-Steuer 2025

Unabhängig davon, ob Sie unter Box 1 oder Box 3 fallen, ist eine sorgfältige Aufzeichnung unerlässlich, um sicherzustellen, dass alle von Ihnen geltend gemachten Abzüge in Ihrer Krypto-Deklaration akzeptiert werden. Bei professionellen oder geschäftlichen Krypto-Aktivitäten in Box 1 bedeutet dies die Führung von Transaktionsprotokollen, Belegen für Hardware und Software, Rechnungen für professionelle Dienstleistungen und Aufzeichnungen über Zinsen oder Kredite, die für Handelszwecke verwendet werden.

Jede geltend gemachte Ausgabe sollte direkt mit einer einkommensschaffenden Aktivität verknüpft sein und durch überprüfbare Dokumentation belegt werden. Selbst für passive Anleger in Box 3 ist es entscheidend, eine klare Aufzeichnung Ihrer Vermögenswerte, Schulden und etwaiger Spenden zu führen. Krypto-Wallets, Exchange-Abrechnungen, Screenshots und sogar Blockchain-Transaktions-IDs können als Nachweis für Bestände, Gewinne und Überweisungen dienen.

Für Schuldenabzüge sollten Sie offizielle Kreditauszüge oder Rückzahlungspläne aufbewahren, um die 2,61 %-Reduzierung zu belegen. Gute Aufzeichnungen schützen Sie nicht nur bei Prüfungen, sondern ermöglichen es Ihnen auch, legitime Abzüge in vollem Umfang zu nutzen – sei es für Betriebsausgaben, Schuldenanpassungen oder wohltätige Beiträge.

Vermeiden Sie rote Flaggen bei der Krypto-Steuer

Steuern auf Krypto-Gewinne zu sparen und bei Abzügen erfinderisch zu sein, wirkt sich zu Ihren Gunsten aus, kann aber auch die falsche Art von Aufmerksamkeit erregen, wenn Sie einen Fehler machen. Der Belastingdienst überwacht Muster, die auf eine Fehlklassifizierung von Aktivitäten, überhöhte Ausgaben oder nicht gemeldete Einkünfte hindeuten. Achten Sie stets darauf, professionelles Trading von privaten Investitionen zu trennen, dass alle geltend gemachten Ausgaben direkt mit der Einkommensgenerierung verbunden sind, und dokumentieren Sie alles gründlich.

Beachten Sie den Unterschied zwischen Box 1 und Box 3: Das Geltendmachen von Betriebsausgaben, während Ihre Aktivität als passiv gilt, kann Prüfungen oder Strafen auslösen. Ebenso kann der Versuch, persönliche Kosten als Betriebsausgaben abzusetzen oder die 2,61 %-Schuldenanpassung in Box 3 zu vernachlässigen, Aufmerksamkeit erregen.

Ein weiterer wichtiger Punkt ist die rechtzeitige und korrekte Berichterstattung. Reichen Sie Ihre Steuererklärung bis zum 1. Mai ein oder beantragen Sie bei Bedarf im Voraus eine Verlängerung. Die freiwillige Offenlegung von zuvor nicht gemeldeten Einkünften oder Korrekturen bei Abzügen wird positiv bewertet und kann Bußgelder mildern.

Fazit

Die Krypto-Besteuerung in den Niederlanden hat sich zu einem detaillierten und streng überwachten System entwickelt, aber Anleger haben immer noch legitime Möglichkeiten, ihre Steuerlast zu reduzieren – sei es durch Schuldenabzüge in Box 3, geschäftsbezogene Ausgaben in Box 1 oder Wohltätigkeits- und Schenkungsfreibeträge. Die Regeln mögen restriktiv erscheinen, aber sie belohnen dennoch organisierte und regelkonforme Anleger, die ihre Aktivitäten ordnungsgemäß verfolgen.

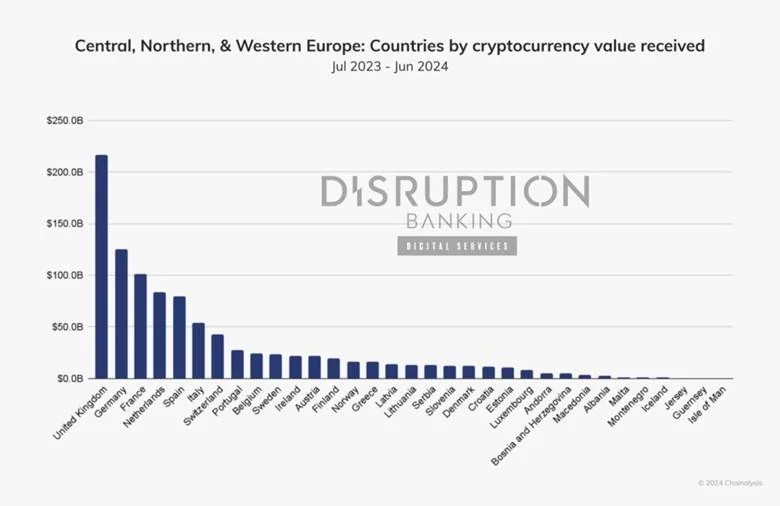

Da die Meldepflichten verschärft werden und Vorschriften wie DAC8 die Transparenz erhöhen, ist eine strukturierte Arbeitsweise und das Führen sauberer Aufzeichnungen nicht mehr optional. Der einfachste Weg, sich zu schützen – und keine Abzüge zu verpassen – besteht darin, Tools zu verwenden, die Ihnen helfen, Lending-Aktivitäten, verdiente Zinsen und Krypto-Flüsse während des ganzen Jahres zu dokumentieren.