O Coração da Matéria

O primeiro é determinar se é obrigado a arquivar de todo.

É obrigado a apresentar um 2024/25 retorno de autoavaliação se:

- Os acréscimos gerais (em ganhos totais, propriedades, bem como ativos combinados) ultrapassam o limiar de alívio anual de £3K.

- Ganhou moeda digital, foi recompensado por “staking”, pegou moedas caídas e extraiu — todos os ganhos secundários para o Reino Unido, a menos que seja especificamente dinheiro fiduciário.

- Já está registado: por exemplo, trabalha por conta própria ou está a cobrar rendas.

Um Mito Comum

Os guias britânicos mais antigos mencionam que os investidores precisam de apresentar caso ultrapassem 12 mil libras em alienações (quatro vezes o subsídio histórico). Essa regra desapareceu. A autoridade fiscal concentra-se agora no seu lucro real e não no quanto negociou. Esta alteração significa que muitos investidores pequenos ou ocasionais não precisam de apresentar o pedido.

Cenário

Digamos que adquiriu 15 000 libras em dinheiro digital, depois deu a volta e descarregou, mas as aquisições reais resultaram em apenas 1.200 libras — não tem obrigação de arquivar.

Por outro lado, se isso fosse um lucro de 5.000 libras, você tem — são mais de 3 mil. Imaginem-no como preparar uma defesa, em oposição ao trabalho penoso. Bons registos constituem um escudo se o governo bate.

Obtenção de Registros

Os registos obrigatórios englobam:

- Cada compra, venda, comércio ou alienação.

- Tempo e valor em GBP para todos os casos que impõem direitos.

- Quais eram as transações que exigiam pagamento estatal (por exemplo, vender moedas digitais para obter GBP ou trocar Bitcoin por Ethereum)

- O que não incorreu em dívida para com o Estado (como transferir dinheiro virtual entre duas das suas próprias carteiras).

A Sua Arma Secreta: Software

Tentar fazer isso com folhas de cálculo é possível, mas é uma receita para erros, principalmente com as regras de pooling. As ferramentas específicas do Reino Unido são revolucionárias aqui.

Estas ferramentas:

- Aplique as regras de agrupamento da Seção 104 automaticamente combinando suas compras em um único pool para calcular os acréscimos.

- Lidar com a regra de correspondência dos trinta dias, exigindo tratamento especial da moeda virtual vendida e recomprada em um mês.

- Gerar um relatório final.

- Poupe dias de trabalho manual e dê-lhe a tranquilidade de que os cálculos correspondem às expectativas do estado.

Mesmo que tenha feito apenas algumas transações de moedas, vale a pena usar software de dívida pública pelo menos uma vez. Fornece um registo de base que será útil mais tarde.

Os sistemas digitais da autoridade podem parecer desnecessariamente complexos à primeira vista. É por isso que plataformas educativas como 8empresta continuar a focar-se em ajudar os investidores a compreenderem estes processos em termos práticos. A sua cobertura sobre conformidade e relatórios de ativos digitais decompõe os procedimentos oficiais em linguagem simples e acionável.

Registro de Autoavaliação

Aqui estão algumas notas importantes sobre isso.

Prazo

A inscrição é obrigatória até 5 de outubro de 2025, através do site GOV.UK. O governo enviar-lhe-á uma UTR de 10 dígitos. Mantenha-o seguro. No caso de já ter entrado no sistema por causa de propriedade individual ou outro motivo, esta etapa já está concluída.

Informações como estas podem fazer uma grande diferença ao criar confiança para arquivar corretamente e evitar contratempos administrativos mais tarde.

Navegar nos Formulários com Confiança

Uma vez logado no portal HMRC, o SA100 aparece. O momento crítico chega quando este sistema pergunta sobre o seu mais-valias obrigação de comunicação. A resposta é afirmativa se fizesse alienações ou rendimentos com dinheiro virtual. Esta acção desbloqueia a página suplementar SA108. Aqui, declare as suas transações de ativos digitais.

Preenchendo o SA108

É aqui que o seu relatório de software de cálculo de obrigações se torna inestimável. Em vez de ficar intrigado com todas as negociações, basta transferir os totais para o formulário.

Na secção “Outros bens, activos e ganhos”:

Descrever atividades relevantes (por exemplo, “Eliminação de dinheiro virtual, incluindo Bitcoin e Ethereum”).

Variação da Taxa de Outubro de 2024

Este ano assistiu a uma grande mudança nas taxas da dívida pública sobre o crescimento do valor do capital.

- Cessões em ou após 30 de outubro de 2024:18% para os contribuintes com taxa básica, 24% para os contribuintes com taxas mais elevadas.

- Cessões em ou antes de 30 de outubro de 2024:10% para os contribuintes com taxa básica, 20% para os contribuintes com taxas mais elevadas.

No caso de se vender moedas virtuais antes e depois de o preço ter sido ajustado, o software irá dividir esses ganhos. Reexamine a Caixa 51 no seu SA108 para verificar.

Exemplo

Vendeu o Ethereum a 15 de outubro de 2024 para um lucro de £2,000.

Vendeu Bitcoin em 15 de novembro de 2024 para um lucro de £4,000.

O primeiro ganho é tributado à antiga taxa de 10% ou 20%, enquanto o segundo é tributado à nova taxa de 18% ou 24%.

Subsídios e Cálculos

Esta fase determina a sua fatura final.

- Aplique o subsídio anual de £3.000, o que reduz seus ganhos tributáveis totais.

- Compende quaisquer perdas que tenha feito no mesmo ano. Os prejuízos são dedutíveis contra ganhos para reduzir o valor tributado.

- Transportar perdas não utilizadas de anos anteriores, desde que as tenha comunicado ao HMRC na altura.

Exemplo

Fez 7.000 libras em ganhos durante o ano. Teve 2.000 libras em perdas de negociações anteriores, e também levou adiante 1.500 libras do ano passado.

O seu ganho tributável passa a ser de £7.000 - £2,000 - £1.500 - £3.000 de subsídio = £500.

A Verificação Final

Não deixe de comparar os números do HMRC com o seu software de cálculo de dívida.

Aguarde:

- Smontantes incompatíveis

- Números em branco nas transposições de perdas

- Operações tributáveis ou não tributáveis marcadas incorretamente.

Apenas clique em enviar quando estiver satisfeito e com a certeza de que tudo corresponde. Assim que o fizer, o HMRC fornecerá uma referência de confirmação. Anote este número, pois é o seu comprovativo oficial de submissão.

Submissão das quotas financeiras

Faça-o até 31 de janeiro de 2026, e se as suas dívidas forem superiores a mil, terá de pagar no próximo ano”por conta,” a.k.a. com antecedência: Metade a 31 de janeiro de 2026. Metade em 31 de julho de 2026.

Pode parecer que estás a desembolsar mais do dobro, mas, pelo contrário, é simplesmente a maneira britânica de espalhar as finanças futuras. Em caso de pagamento excessivo, o organismo acabará por devolver qualquer excesso.

E se errar?

Os erros são comuns; no entanto, o Reino Unido distingue entre erros honestos e evasão deliberada.

Se alguém cometer um erro, pode corrigir isso num browser. Pode alterar a sua devolução online. Os erros honestos geralmente não atraem penalidades. Não se submeter constitui o perigo real — acabar por se desfazer muito mais.

No entanto, a autoridade mantém uma abordagem muito baseada nas intenções. Apresentar de boa fé e corrigir mais tarde é muito mais seguro do que evitar completamente as obrigações.

Conclusão

A classificação das suas obrigações em dinheiro digital preenche a lacuna entre os primeiros começos caóticos das moedas digitais e a realidade financeira regulada do futuro. Pode parecer tedioso, mas é, em última análise, o que traz ordem e legitimidade ao seu registo de investimento digital. À medida que o HMRC refina a sua posição sobre os ativos digitais, os investidores informados terão sempre a vantagem.

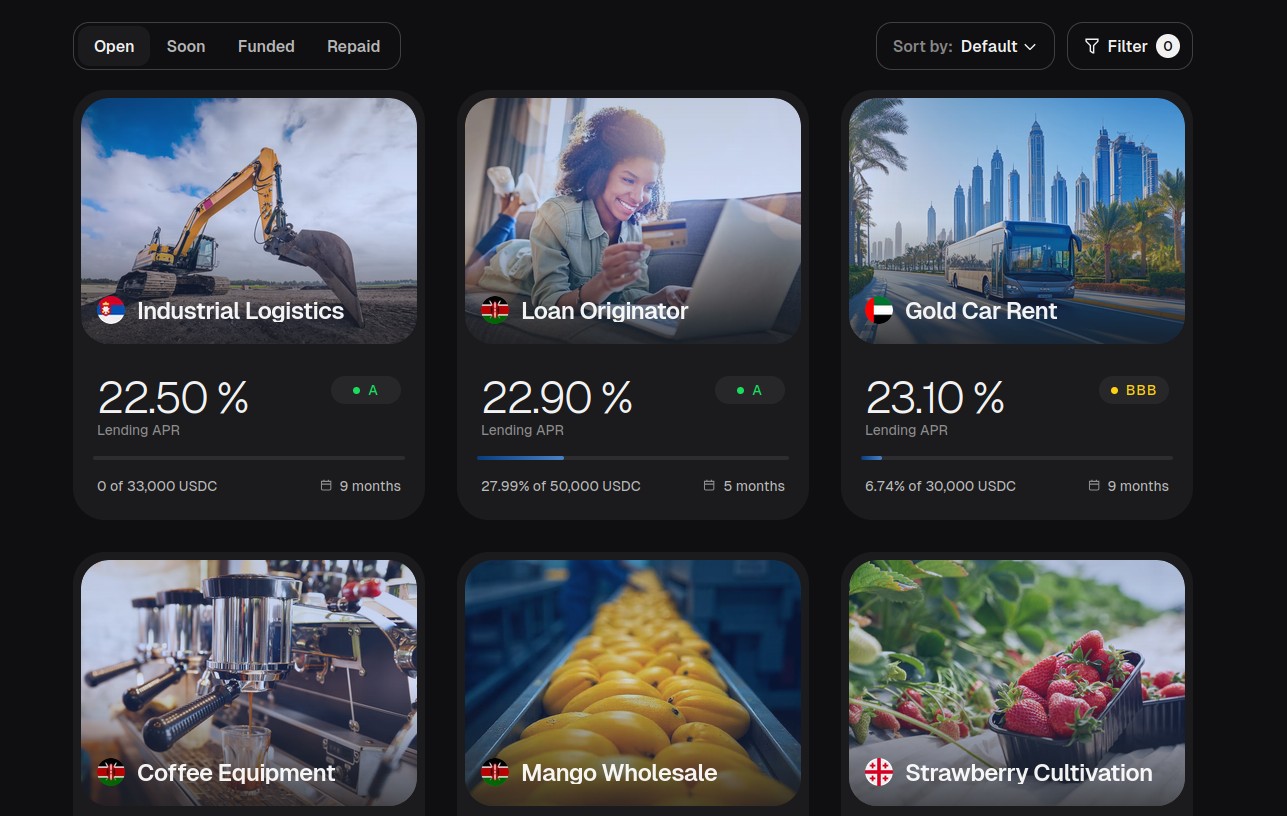

É por isso que a 8lends continua dedicada a simplificar as obrigações de pagamento em moeda digital e a conformidade através de explicações claras e práticas e insights apoiados por dados. Da compreensão da base de custo ao domínio das mais-valias, cada guia é escrito com um objetivo: simplificar o complexo. A empresa também estende maiores oportunidades de crédito a projetos dignos de crédito e permite oportunidades mínimas de enriquecimento de risco para co-investidores em uma ampla gama de projetos.