Der Kern der Sache

Zunächst müssen Sie feststellen, ob Sie überhaupt zur Einreichung verpflichtet sind.

Sie sind verpflichtet, eine einzureichen 2024/25 Rückgabe der Selbsteinschätzung, wenn:

- Die gesamten Rückstellungen (in Summe aus Gewinnen, Immobilien und Vermögenswerten zusammen) überschreiten die jährliche Entlastungsschwelle von 3.000 GBP.

- Sie haben digitale Währungen verdient, wurden für Einsätze belohnt, haben Münzverluste erwischt und gemint — alle Nebeneinnahmen gehen an das Vereinigte Königreich, es sei denn, es handelt sich um Fiat-Bargeld.

- Sie sind bereits registriert: Sie sind beispielsweise selbständig oder kassieren Miete.

Ein verbreiteter Mythos

In älteren britischen Leitfäden wird erwähnt, dass Anleger einen Antrag stellen müssen, wenn sie Veräußerungen in Höhe von 12.000 GBP überschreiten (das Vierfache der historischen Zulage). Diese Regel ist weg. Die Finanzbehörde konzentriert sich jetzt auf Ihren tatsächlichen Gewinn und nicht darauf, wie viel Sie gehandelt haben. Diese Änderung bedeutet, dass viele Klein- oder Gelegenheitsinvestoren keinen Antrag stellen müssen.

Szenario

Angenommen, Sie haben digitales Bargeld im Wert von 15.000 GBP erworben, es dann umgedreht und entladen, aber die tatsächlichen Einnahmen beliefen sich auf nur 1.200 GBP — Sie sind nicht verpflichtet, eine Anmeldung vorzunehmen.

Umgekehrt, wenn das ein Gewinn von 5.000£ wäre, haben Sie — es sind mehr als 3.000. Stellen Sie sich das wie die Vorbereitung einer Verteidigung vor, im Gegensatz zu Papierkram. Gute Aufzeichnungen sind ein Schutzschild der Regierung klopft.

Einholen von Datensätzen

Zu den obligatorischen Aufzeichnungen gehören:

- Jeder Kauf, Verkauf, Handel oder Verkauf.

- Zeit- und GBP-Wert für alle Fälle, in denen Zölle erhoben werden.

- Was waren Transaktionen, für die eine staatliche Zahlung erforderlich war (z. B. der Verkauf digitaler Münzen, um GBP zu erhalten, oder der Tausch von Bitcoin gegen Ethereum)

- Was keine Schulden gegenüber dem Staat verursacht hat (z. B. die Übertragung von virtuellem Bargeld zwischen zwei Ihrer eigenen Geldbörsen).

Deine Geheimwaffe: Software

Der Versuch, dies mit Tabellenkalkulationen zu tun, ist zwar möglich, aber es ist ein Rezept für Fehler, insbesondere bei den Pooling-Regeln. UK-spezifische Tools sind hier wegweisend.

Diese Tools:

- Wenden Sie die Pooling-Regeln von Abschnitt 104 automatisch an, indem Sie Ihre Käufe zu einem einzigen Pool zusammenfassen, um die Rückstellungen zu berechnen.

- Behandeln Sie die Dreißig-Tage-Matching-Regel, die eine Sonderbehandlung für virtuelle Währungen vorsieht, die innerhalb eines Monats verkauft und zurückgekauft werden.

- Generieren Sie einen Abschlussbericht.

- Ersparen Sie sich tagelange manuelle Arbeit und geben Ihnen die Gewissheit, dass die Berechnungen den staatlichen Erwartungen entsprechen.

Auch wenn Sie nur wenige Münztransaktionen getätigt haben, lohnt es sich, die Software für öffentliche Schulden mindestens einmal zu verwenden. Es liefert einen Basisdatensatz, der sich später als nützlich erweist.

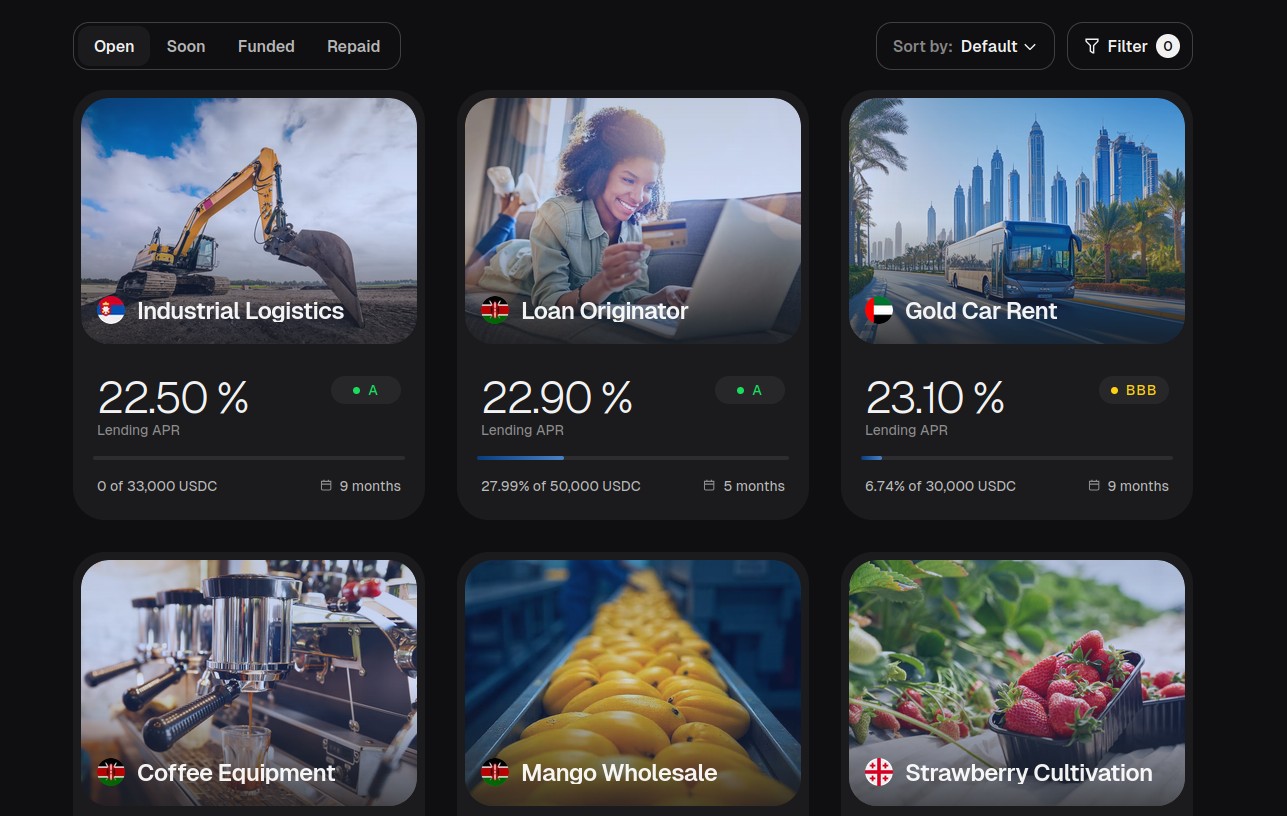

Die digitalen Systeme der Behörde können sich auf den ersten Blick unnötig komplex anfühlen. Aus diesem Grund bieten Bildungsplattformen wie 8lends konzentrieren wir uns weiterhin darauf, den Anlegern zu helfen, diese Prozesse in der Praxis zu verstehen. In ihren Berichten zu den Themen Compliance und Berichterstattung über digitale Vermögenswerte werden die offiziellen Verfahren in eine klare, umsetzbare Sprache unterteilt.

Anmeldung zur Selbsteinschätzung

Hier sind wichtige Hinweise dazu.

Frist

Die Registrierung ist bis zum 5. Oktober 2025 über die GOV.UK-Website obligatorisch. Die Regierung sendet Ihnen eine 10-stellige UTR. Bewahren Sie es sicher auf. Falls Sie das System aufgrund einer Einzelinhaberschaft oder aus einem anderen Grund bereits betreten haben, ist dieser Schritt bereits abgeschlossen.

Erkenntnisse wie diese können einen großen Unterschied machen, wenn es darum geht, Vertrauen in die korrekte Einreichung aufzubauen und spätere administrative Rückschläge zu vermeiden.

Sicheres Navigieren in den Formularen

Sobald Sie im HMRC-Portal angemeldet sind, wird der SA100 angezeigt. Der kritische Moment kommt, wenn dieses System nach Ihrem fragt Kapitalgewinne Berichtspflicht. Die Antwort ist bejahend, wenn Sie mit virtuellem Bargeld Verkäufe oder Einnahmen erzielt haben. Diese Aktion entsperrt die Zusatzseite SA108. Deklarieren Sie hier Ihre Transaktionen mit digitalen Vermögenswerten.

Füllen Sie den SA108 aus

Hier wird Ihr Softwarebericht zur Berechnung der Verbindlichkeiten von unschätzbarem Wert. Anstatt bei jedem Trade zu rätseln, übertragen Sie einfach die Gesamtsummen in das Formular.

Im Abschnitt „Sonstige Immobilien, Vermögenswerte und Gewinne“:

Beschreiben Sie relevante Aktivitäten (z. B. „Entsorgung von virtuellem Bargeld, einschließlich Bitcoin und Ethereum“).

Die Zinsänderung vom Oktober 2024

In diesem Jahr kam es aufgrund des steigenden Kapitalwerts zu einer starken Verschiebung der Staatsschuldenzinsen.

- Veräußerungen am oder nach dem 30. Oktober 2024:18% für Steuerzahler mit Grundsatz, 24% für Steuerzahler mit höherem Steuersatz.

- Veräußerungen am oder vor dem 30. Oktober 2024:10% für Steuerzahler mit Grundsatz, 20% für Steuerzahler mit höherem Steuersatz.

Falls man virtuelle Münzen sowohl vor als auch nach der Preisanpassung verkauft hat, teilt die Software diese Gewinne auf. Überprüfen Sie Feld 51 auf Ihrem SA108 erneut, um dies zu überprüfen.

Beispiel

Sie haben Ethereum am 15. Oktober 2024 für einen Gewinn von 2.000 GBP verkauft.

Sie haben Bitcoin am 15. November 2024 mit einem Gewinn von 4.000£ verkauft.

Der erste Gewinn wird mit dem alten Satz von 10% oder 20% besteuert, während der zweite mit dem neuen Satz von 18% oder 24% besteuert wird.

Zulagen und Berechnungen

In dieser Phase wird Ihre endgültige Rechnung festgelegt.

- Wenden Sie den jährlichen Freibetrag von 3.000 GBP an, wodurch sich Ihre gesamten steuerpflichtigen Gewinne reduzieren.

- Gleichen Sie alle Verluste aus, die Sie im selben Jahr gemacht haben. Verluste können von Gewinnen abgezogen werden, um den Steuerbetrag zu reduzieren.

- Übertragen Sie ungenutzte Verluste aus früheren Jahren, sofern Sie sie zu diesem Zeitpunkt der HMRC gemeldet haben.

Beispiel

Sie haben im Laufe des Jahres Gewinne in Höhe von 7.000 GBP erzielt. Sie hatten Verluste in Höhe von 2.000 GBP aus früheren Geschäften, und Sie haben auch 1.500 GBP aus dem Vorjahr übernommen.

Ihr steuerpflichtiger Gewinn beträgt 7.000 — 2.000 GBP — 1.500 GBP — 3.000 GBP Freibetrag = 500 GBP.

Der letzte Check

Vergessen Sie nicht, die HMRC-Zahlen mit Ihrer Schuldenberechnungssoftware zu vergleichen.

Achten Sie auf:

- Nicht übereinstimmende Summen

- Leere Zahlen bei Verlustübertragungen

- Falsch markierte steuerpflichtige oder nicht steuerpflichtige Umsätze.

Klicken Sie erst auf Senden, wenn Sie zufrieden sind und sicher sind, dass alles passt. Sobald Sie dies getan haben, erhalten Sie von HMRC eine Bestätigungsreferenz. Notieren Sie sich diese Nummer, da dies Ihr offizieller Nachweis der Einreichung ist.

Einreichung der Finanzbeiträge

Tun Sie dies bis zum 31. Januar 2026, und wenn Ihre Beiträge über einem Riesen liegen, müssen Sie nächstes Jahr zahlen.“auf Rechnung„, auch bekannt als vorab: Halb am 31. Januar 2026. Halb am 31. Juli 2026.

Es kann sich so anfühlen, als würden Sie das Doppelte ausgeben, aber im Gegenteil, das ist einfach Großbritanniens Art, zukünftige Finanzdaten zu verteilen. Sollte es am Ende zu einer Überzahlung kommen, muss die Behörde den Überschuss irgendwann zurückzahlen.

Was ist, wenn du es falsch verstehst?

Fehler sind häufig; Großbritannien unterscheidet jedoch zwischen ehrlichen Fehlern und vorsätzlicher Umgehung.

Sollte man einen Fehler machen, kann man das in einem Browser reparieren. kann deine Retoure online ändern. Ehrliche Fehler ziehen in der Regel keine Strafe nach sich. Wenn Sie sich nicht unterwerfen, besteht die eigentliche Gefahr, dass Sie am Ende viel mehr verraten.

Dennoch verfolgt die Behörde einen sehr zielgerichteten Ansatz. In gutem Glauben einzureichen und später zu korrigieren, ist weitaus sicherer, als Verpflichtungen ganz zu vermeiden.

Fazit

Die Regelung Ihrer digitalen Bargeldverpflichtungen überbrückt die Lücke zwischen den chaotischen Anfängen digitaler Münzen und der regulierten finanziellen Realität der Zukunft. Es mag sich mühsam anfühlen, aber letztendlich ist es das, was Ordnung und Legitimität in Ihre digitale Anlagebilanz bringt. Während die HMRC ihre Haltung zu digitalen Vermögenswerten verfeinert, werden informierte Anleger immer im Vorteil sein.

Aus diesem Grund setzt sich 8lends weiterhin dafür ein, die Zahlungsverpflichtungen und die Einhaltung der Vorschriften für digitale Währungen durch klare, praktische Erklärungen und datengestützte Erkenntnisse zu vereinfachen. Vom Verständnis der Kostenbasis bis hin zur Beherrschung der Kapitalgewinne — jeder Leitfaden verfolgt ein Ziel: das Komplexe einfach zu machen. Das Unternehmen bietet auch mehr Kreditmöglichkeiten für kreditwürdige Projekte und bietet Co-Investoren bei einer Vielzahl von Projekten die Möglichkeit, das Risiko einer minimalen Bereicherung zu erhöhen.