Innanzitutto, la regola d'oro: hai almeno bisogno di archiviare?

Non tutte le attività relative alle criptovalute richiedono la registrazione di un Impianto SO. Ne presenti uno solo se hai eventi imponibili da segnalare. Ecco la lista di controllo rapida:

È NECESSARIO presentare un Anlage SO se:

- Hai venduto asset virtuali posseduti per meno di 12 mesi e ne hai guadagnati.

- Hai scambiato una criptovaluta con un'altra (BTC per ETH) prima della fine del periodo di detenzione di un anno.

- Hai acquistato utilizzando monete digitali prima del passaggio e del profitto di 12 mesi.

NON lo fai se:

- Nel corso dei 12 mesi che hai appena acquistato e acquistato

- Hai venduto solo asset detenuti per più di 12 mesi

- Gli utili annuali sono inferiori a 1.000€ (per contribuente).

Differenza importante

Questo limite di 1.000€ costituisce le vendite private Freigrenze nel §23 EStG. Nel caso in cui ce l'abbiate, l'intero importo deve essere pagato. Non confondetelo con lo Sparer-Pauschbetrag (indennità di risparmio) di 1.000/2.000 euro per i redditi da capitale come dividendi e interessi; tale indennità si applica individualmente su Anlage KAP.

Se sei dalla parte del «SÌ», fai un respiro profondo e prepariamo tutto ciò di cui hai bisogno.

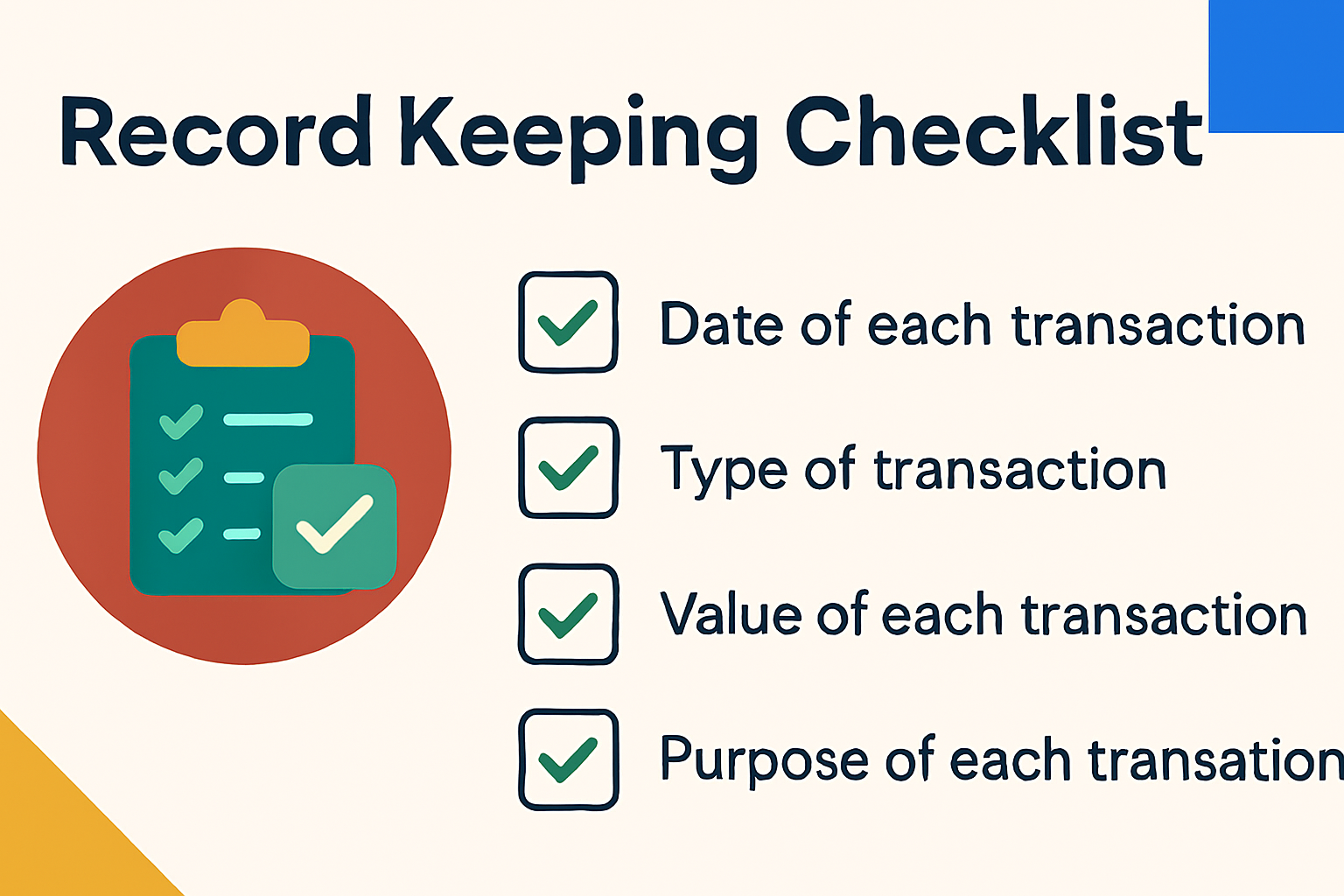

La tua lista di controllo prima del volo: mettere insieme le tue cose

Prima ancora di pensare a guardare il modulo, raccogli i tuoi elementi essenziali:

- Per la documentazione di cassa digitale: utilizza app e software affidabili che organizzino la conformità nella rendicontazione, mostrando tutto espressamente.

- Steueridentifikationsnummer: il tuo ID a 11 cifre.

- Informazioni sullo stipendio: se sei impiegato, tieni pronta la tua Elektronische Lohnsteuerbescheinigung. Sebbene non sia integrato con lo stesso Anlage SO, funziona utilizzando il totale calcolo dell'imposta sul reddito.

Alla conquista della forma: una guida campo per campo

È possibile archiviare elettronicamente l'Anlage SO utilizzando Elster o un software fiscale dettagliato.

Nota: i numeri dei campi differiranno in modo significativo in base all'anno del modulo. Verifica due volte il PDF Elster più recente.

Reddito delle vendite commerciali

Questa è la parte essenziale. Stai segnalando eventi che richiedono un pagamento statale sugli utili. Se sei andato in rosso, usa invece la casella «perdite».

Calcolo

Ecco, il regole sulle indennità vengono applicati.

- Aumenti complessivi: di solito vengono compilati automaticamente dalla voce sopra riportata.

- Indennità (assegno Freigrenze): a differenza di un Freibetrag, questo è un Freigrenze a 1K.

- Aumento del debito statale contratto: questa cifra viene quindi trasferita nella base imponibile complessiva.

Suggerimenti professionali per evitare un audit

La rendicontazione fiscale sulle criptovalute non riguarda solo l'accuratezza, ma anche la governance. La stessa disciplina che applichi quando presenti il tuo Anlage SO è ciò che separa la conformità dal caos su larga scala. 8 prestiti aiuta le aziende e gli istituti finanziari a strutturare i propri processi di rendicontazione, controllo e audit in modo che la conformità diventi un punto di forza, non una sfida. Quando documentazione e supervisione collaborano, gli errori non hanno scampo.

La politica di onestà: e se la sbagliassi?

A volte sbagliamo tutti. Potresti aver inserito un numero errato nell'Elster, non aver effettuato un'operazione in borsa oppure il tuo programma informatico fiscale potrebbe aver commesso un errore. Ciò che conta è cosa fai quando ti accorgi dell'errore.

Passaggio 1: non impazzire, ma non ignorarlo nemmeno

Il codice fiscale tedesco (§153 AO) insiste affinché il contribuente corregga volontariamente la sua dichiarazione se trova un errore che riduce l'imposta che deve pagare. Cioè, se trovi un errore di calcolo, devi avvisare il Finanzamt il prima possibile. Farlo volontariamente è un segno di buona fede e normalmente aiuta a evitare sanzioni più severe.

Fase 2: Scopri la differenza tra abuso ed errore

Se hai dichiarato troppo poco, di solito devi solo l'imposta sul deficit e gli interessi legali. Occasionalmente si applicano anche piccoli oneri e imposte amministrativi, ma la divulgazione volontaria li mantiene minimi.

Se il Finanzamt ritiene che abbiate preso una decisione consapevole di tralasciare il reddito, allora le sanzioni o addirittura i procedimenti penali (in casi estremi) si stanno facendo strada.

Fase 3: Fai attenzione alla crescente tecnologia di rilevamento

La segnalazione delle criptovalute non può più rimanere al riparo. Gli exchange inizieranno a segnalare un maggior numero di dati sui clienti, le leggi dell'UE verranno inasprite (DAC8) e le autorità fiscali utilizzeranno la tecnologia di analisi blockchain. Le transazioni «nascoste», brevi e semplici, sono più facili da tracciare che mai.

Fase 4: Tenere registri accurati

Salva la cronologia del tuo portafoglio, le esportazioni degli exchange, le conferme KYC e i report del software fiscale. Se il Finanzamt ti sottopone a verifiche, avere le prove corrette rende l'audit una procedura dettagliata.

Rileva subito gli errori, apri i libri e non essere più intelligente del sistema. Correggere un piccolo errore oggi ti risparmia un enorme mal di testa domani.

Conclusione

Compilare l'Anlage SO significa dimostrare cooperazione e godere delle indennità che la legge ti consente. È l'ultimo passo necessario per trasformare la tua attività nel settore delle criptovalute da hobby speculativo e renderla una parte valida e strategica del tuo portafoglio di investimenti.

Con gli strumenti adeguati e le indicazioni contenute in questa guida, navigherai senza intoppi durante il tuo anno fiscale. Hai sopportato i mercati sfrenati; sicuramente puoi gestire un modulo. Compila il modulo con fiducia, poi torna a fare ciò che sai fare meglio: creare il tuo futuro, un saggio investimento alla volta.

La fiducia nell'archiviazione inizia dalla struttura e la struttura è ciò che semplifica la conformità. 8lends consente alle aziende e agli istituti finanziari di monitorare, documentare e dimostrare la conformità in ogni processo.