¿Qué son los préstamos P2P?

Préstamos entre pares comenzó como una nueva opción más allá de los bancos para que los prestamistas puedan ganar más y los prestatarios puedan obtener dinero más rápido. Sin embargo, con frecuencia se pasan por alto los riesgos. Los prestatarios pueden dejar de pagar, y las plataformas tienen posibilidad de fallar. Los préstamos P2P surgieron a partir del crowdfunding y se expandieron rápidamente cuando la tecnología financiera despegó, atrayendo a muchos usuarios nuevos. Sin embargo, algunas ideas sobre sus peligros están fuera de lugar, y eso puede llevar a tomar decisiones que resulten costosas para la gente.

Sin embargo, los mayores problemas son los mitos que crecieron con la popularidad de los préstamos P2P. Abordemos ocho de estos mitos y, al mismo tiempo, respaldemos nuestra postura con datos actualizados y opiniones de expertos.

Conceptos erróneos y realidades detallados

Muchos inversores depositan toda su fe en las afirmaciones generales sobre los préstamos entre pares sin leer la letra pequeña. Profundizar en las reglas, herramientas y salvaguardas reales brinda una visión más clara de lo que nos espera. Algunas historias hacen que los préstamos P2P parezcan algo gratuito para todos. Otras hacen que parezca más seguro de lo que realmente es.

Eliminaremos las exageraciones y mostraremos los marcos y las prácticas que dan forma a los resultados reales. Este análisis detallado explica cómo la regulación, las verificaciones crediticias, la gestión de los impagos y los cambios del mercado funcionan en conjunto para que sus opciones descansen sobre una base sólida. Una vez resuelto esto, podemos abordar el primer gran mito.

Concepto erróneo #1: Los préstamos P2P no están regulados y son inseguros

Mito: Muchos inversores piensan que los préstamos P2P funcionan sin reglas como en el Lejano Oeste y son muy riesgosos.

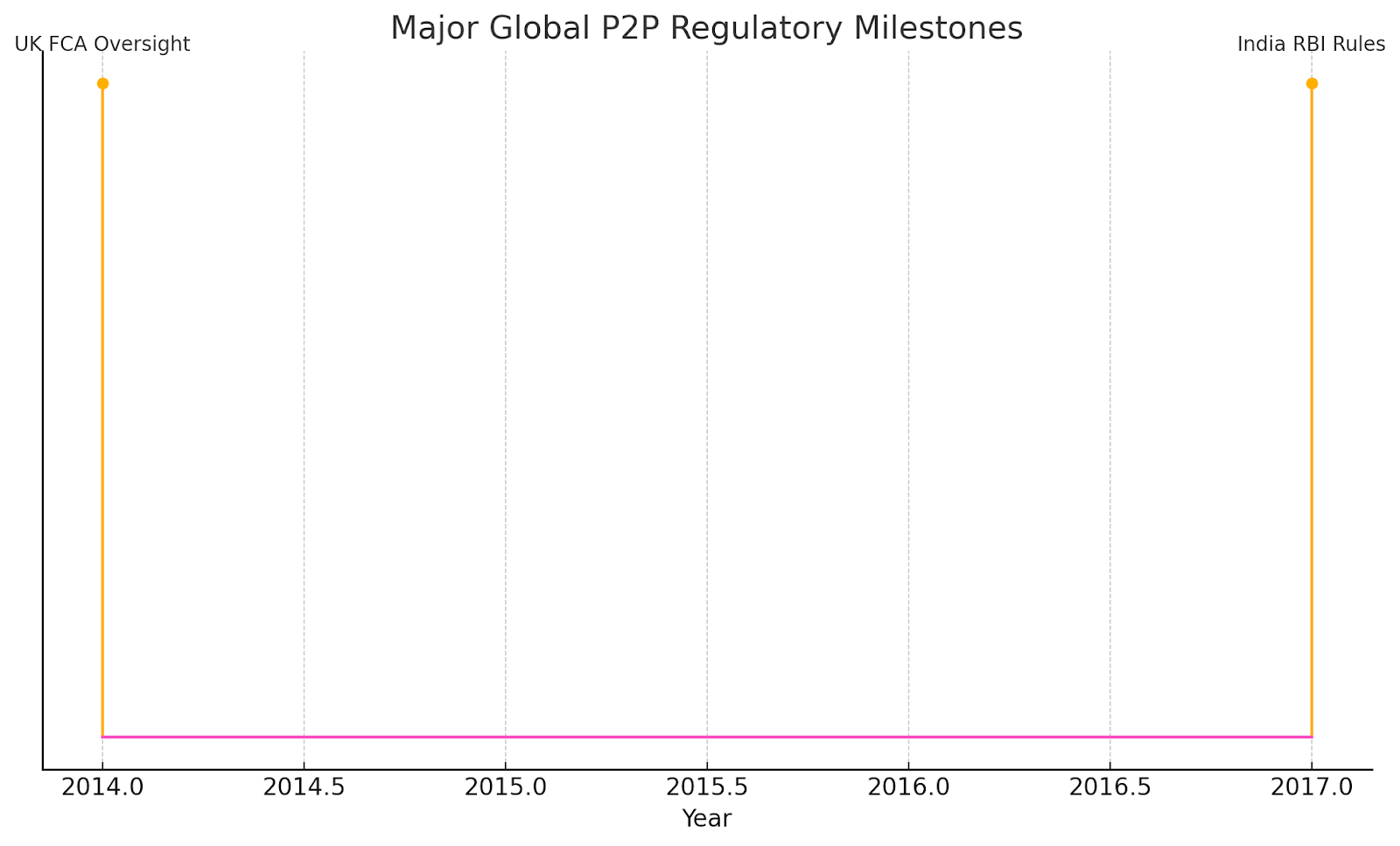

Realidad: los préstamos P2P se enfrentan a reglas en muchos lugares. En el Reino Unido, la Autoridad de Conducta Financiera (FCA) lo ha supervisado desde 2014 para que las plataformas sigan estándares claros y proteger usuarios. En la India, el Banco de la Reserva de la India (RBI) estableció reglas en 2017 que exigen divulgaciones claras, cuentas de depósito en garantía y advertencias de riesgo. Las normas reducen en parte el riesgo, pero siguen produciéndose incumplimientos y fallos en las plataformas, por lo que los inversores deben mantenerse alertas.

Concepto erróneo #2: Todos los prestatarios de las plataformas P2P son de alto riesgo

Mito: La gente asume que el P2P solo sirve a los prestatarios que los bancos rechazan.

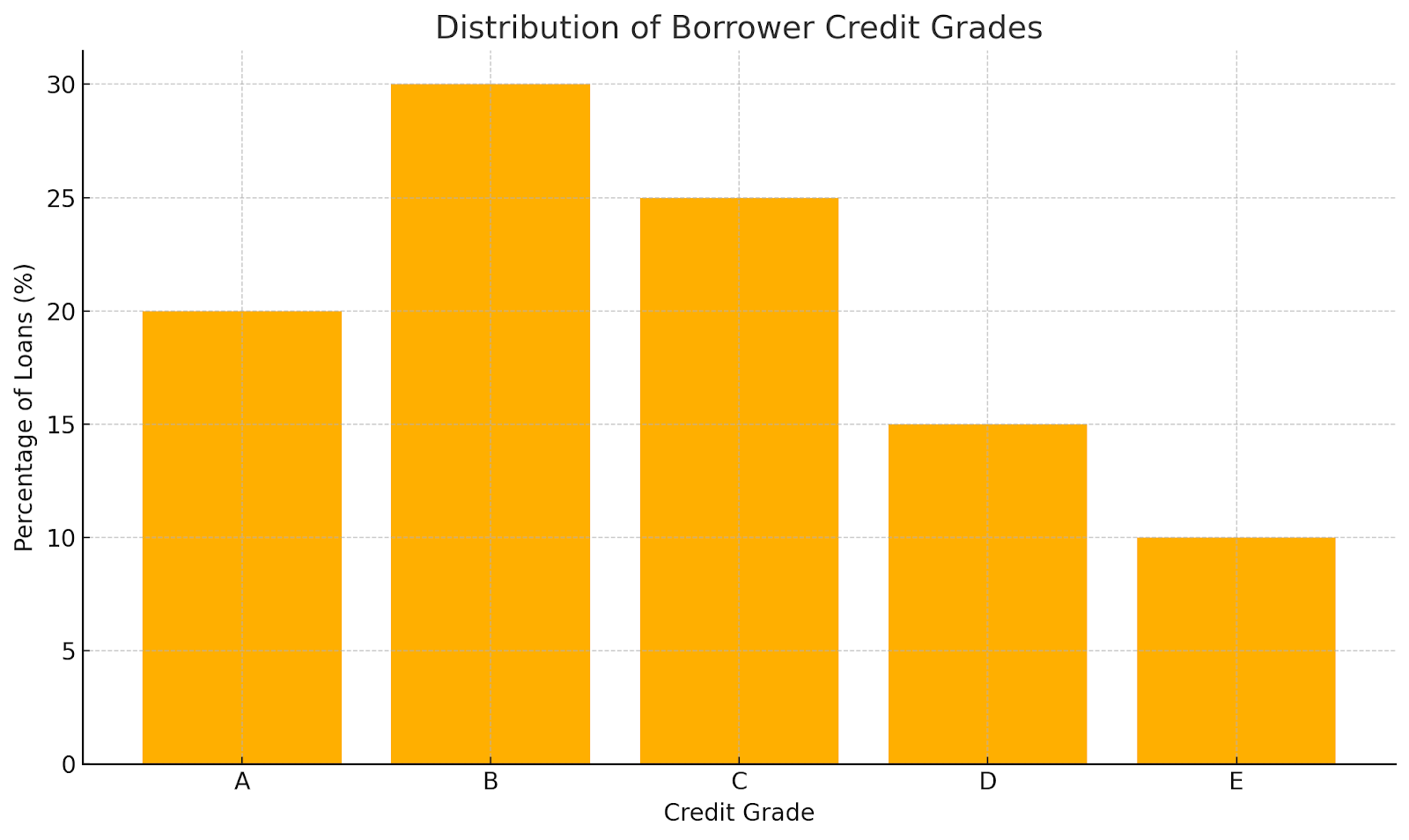

Realidad: las plataformas utilizan herramientas y datos para comprobar el crédito. 8lends, por ejemplo, muestra estadísticas detalladas del prestatario para que los prestamistas puedan juzgar el riesgo por sí mismos. En Suiza, las normas obligan a las plataformas a asignar a los prestamistas una combinación de calificaciones crediticias, desde las más altas hasta las más bajas. Los inversores eligen los préstamos por puntuación, lo que reduce la sensación de que todos los prestatarios son riesgosos.

Concepto erróneo #3: Las plataformas de préstamos P2P garantizan préstamos

Mito: Algunos creen que las plataformas aseguran los préstamos como lo hacen los bancos con los depósitos.

Realidad: La mayoría de los sitios P2P solo conectan a prestamistas y prestatarios. Los prestamistas asumen todo el riesgo crediticio si el prestatario no puede pagar. Investopedia advierte que los prestamistas deben planificar los impagos. Las normas del RBI en la India prohíben a las plataformas prometer apoyos de reembolso. Algunas plataformas ofrecen «fondos de provisión», pero su alcance varía y no garantizan el reembolso total.

Concepto erróneo 4: la diversificación elimina todos los riesgos en los préstamos P2P

Mito: Distribuir el dinero entre muchos préstamos elimina todos los riesgos.

Realidad: Invertir dinero en muchos préstamos reduce el impacto si uno fracasa, pero no elimina otros riesgos. Los expertos señalan riesgos como una exposición excesiva en una plataforma o una caída generalizada del mercado. A estudio muestra que prestar demasiado a un solo prestatario sigue aumentando la probabilidad de incumplimiento. La diversificación ayuda, pero no constituye un escudo completo.

Concepto erróneo #5: Los préstamos P2P son tan seguros como los depósitos bancarios

Mito: Algunos comparan la seguridad del P2P con la de las cuentas de ahorro bancarias.

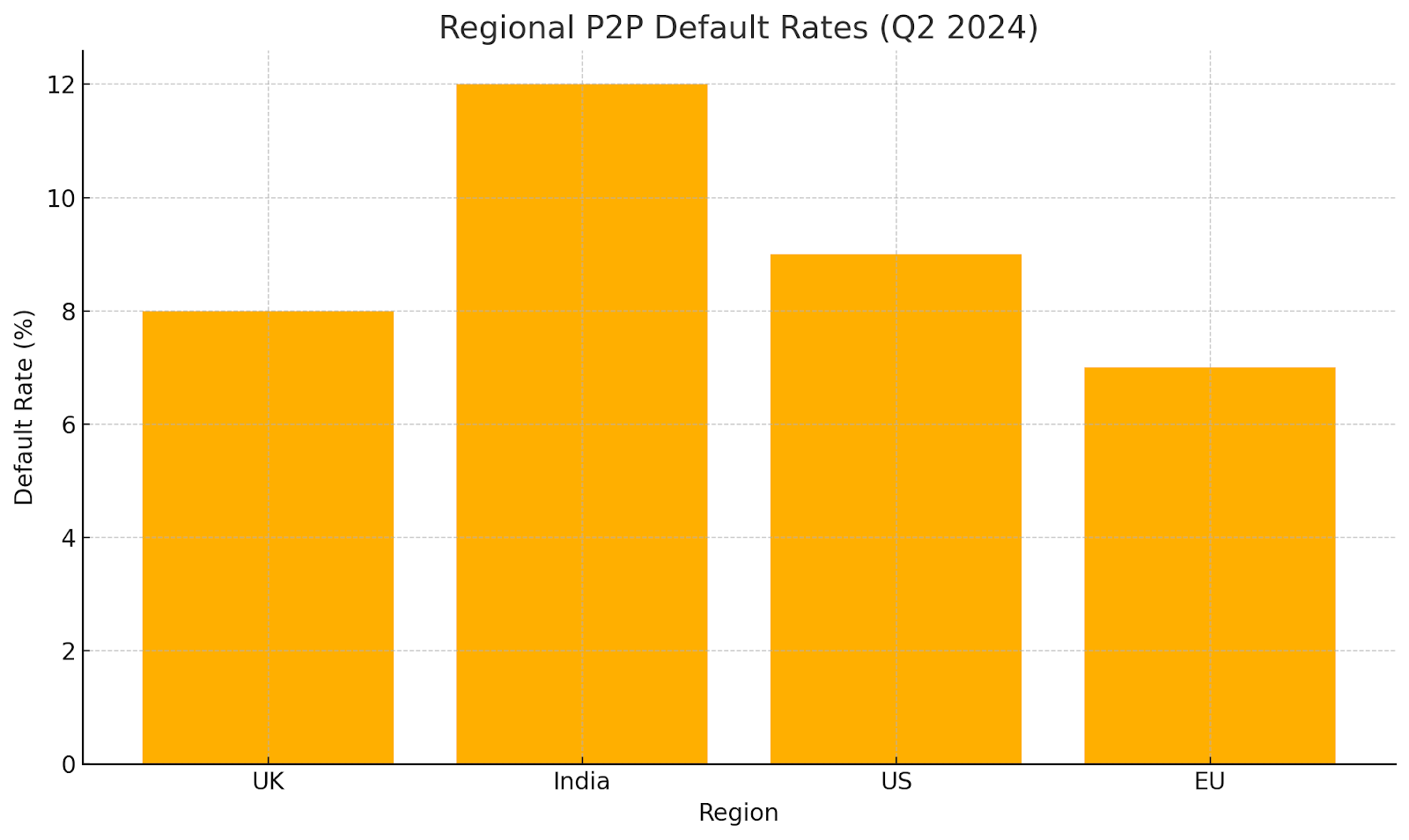

Realidad: los depósitos bancarios suelen estar asegurados por el gobierno, pero los préstamos P2P no. Los inversores individuales asumen todo el riesgo. Las tasas de morosidad P2P pueden superar el 10 por ciento, mientras que la morosidad bancaria se sitúa cerca del 1,4 por ciento en el segundo trimestre de 2024. Las rentabilidades más altas reflejan un mayor riesgo, lo que hace que la P2P sea muy diferente de una cuenta de ahorros.

Concepto erróneo #6: Es imposible evaluar el riesgo en los préstamos P2P

Mito: Muchos asumen que las verificaciones de riesgo son demasiado complejas o que faltan datos.

Realidad: las plataformas ofrecen muchas herramientas: puntajes crediticios, calificaciones de préstamos y gráficos de rendimiento anteriores. Los servicios de terceros, como Orchard y dv01, añaden más niveles de análisis de riesgos. Los inversores utilizan estos detalles para adaptar los préstamos a su propio nivel de comodidad.

Concepto erróneo #7: Las inversiones en préstamos P2P son altamente líquidas

Mito: Los inversores suelen pensar que pueden sacar dinero en cualquier momento.

Realidad: la liquidez depende de la plataforma. Algunos tienen un mercado secundario para la venta de préstamos, pero ese mercado puede agotarse en tiempos difíciles. Los expertos advierten que si los préstamos no se pueden vender anticipadamente, el efectivo permanece bloqueado y es posible que se pierdan otras oportunidades. La planificación para los posibles retrasos es fundamental, especialmente si no se cuenta con un mercado secundario firme.

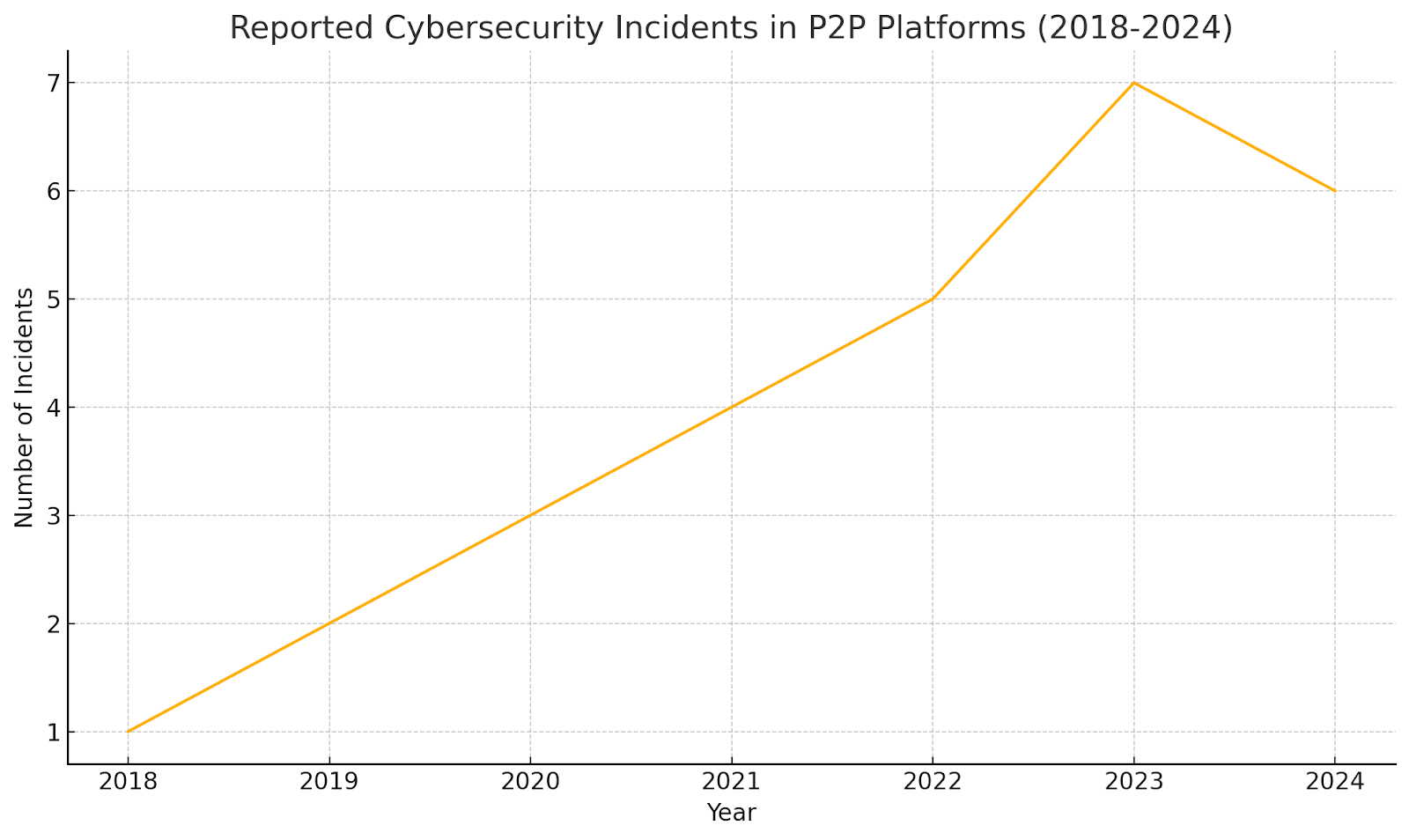

Concepto erróneo #8: las plataformas P2P son inmunes a los riesgos cibernéticos y operativos

Mito: Los sitios P2P nunca sufren ataques ni interrupciones. Los prestamistas asumen que sus datos y dinero permanecen seguros en todo momento.

Realidad: las plataformas se enfrentan a ciberataques y fallos del sistema que pueden exponer datos personales o bloquear fondos durante el tiempo de inactividad. Las infracciones pueden provocar robos de identidad o fraudes, mientras que las interrupciones interrumpen la tramitación y la negociación de préstamos.

Para protegerse de esto, plataformas sólidas como 8lends utilice el cifrado, la autenticación multifactorial, las auditorías de seguridad periódicas, las pruebas con lápiz y planes claros de respuesta a los incidentes. Antes de conceder un préstamo, comprueba las certificaciones de seguridad de un sitio y los controles de riesgo publicados para saber cómo gestiona estas amenazas ocultas.

Para ilustrarlo mejor, esta es una tabla que resume los riesgos y los conceptos erróneos correspondientes:

Préstamos transfronterizos y divergencia regulatoria

Los préstamos P2P transfronterizos traen consigo su propio conjunto de problemas legales y regulatorios cuando el dinero se mueve entre países. Cada lugar tiene sus propias normas de seguridad para el consumidor, controles monetarios y leyes fiscales que pueden ocultar comisiones adicionales o trampas legales. Hacerse una sólida investigación legal, elegir plataformas que establezcan todas sus reglas con claridad y aprender cómo funcionan las reglas locales sobre tecnología financiera son pasos clave para expandirse al extranjero de manera segura.

Implicaciones para los inversores

Conocer estos errores le ayuda a manejar mejor el riesgo. Los inversores deben analizar las reglas de la plataforma y revisar los antecedentes de los prestatarios para que sepan a quién respaldan. Acepta que los préstamos pueden salir mal. Distribuya su dinero para reducir el riesgo.

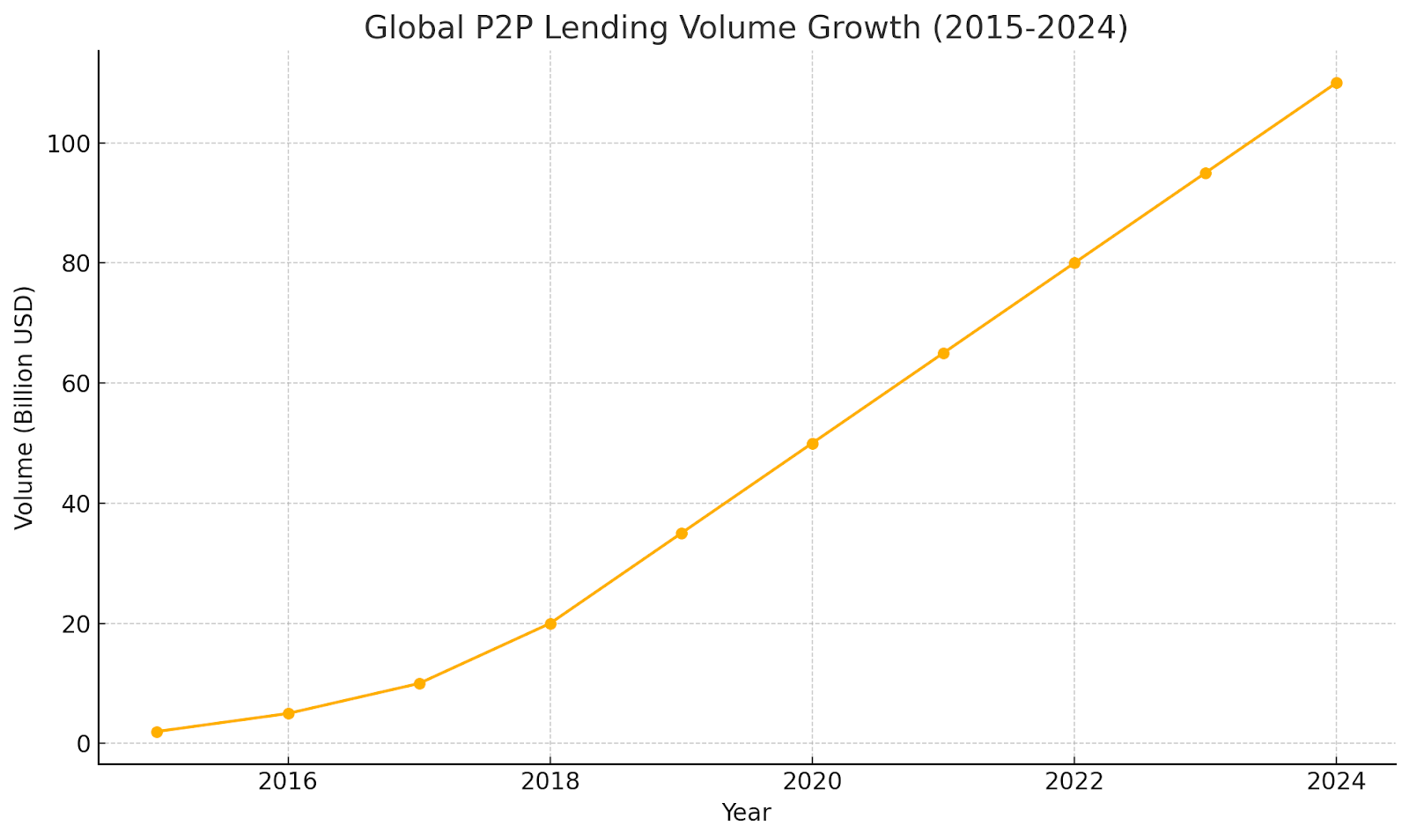

Recuerde que es más riesgoso que los bancos. Utilice herramientas para comprobar el riesgo y planificar las necesidades de efectivo. El mercado de préstamos entre pares está creciendo, y la IA calificación crediticia brinda nueva ayuda, pero el aprendizaje sigue siendo clave.

Conclusión

Los préstamos entre pares brindan buenas oportunidades para obtener beneficios. Sin embargo, requiere una visión clara de las posibles desventajas para que no te pille desprevenido ni corras más riesgos de los que deseas. Eliminar las falsas creencias permite a los inversores tomar decisiones que se ajusten a sus necesidades y a lo que pueden gestionar.

Hasta ahora, 8lends aún no ha sufrido ningún incumplimiento o retraso en los pagos y, si bien el riesgo nunca se puede eliminar por completo, se puede gestionar de manera inteligente y estratégica. Sin embargo, las garantías se utilizan para respaldar los préstamos en caso de que los prestatarios no paguen y a los inversores no se les cobre ninguna comisión por sus ganancias.