Was ist P2P-Kreditvergabe?

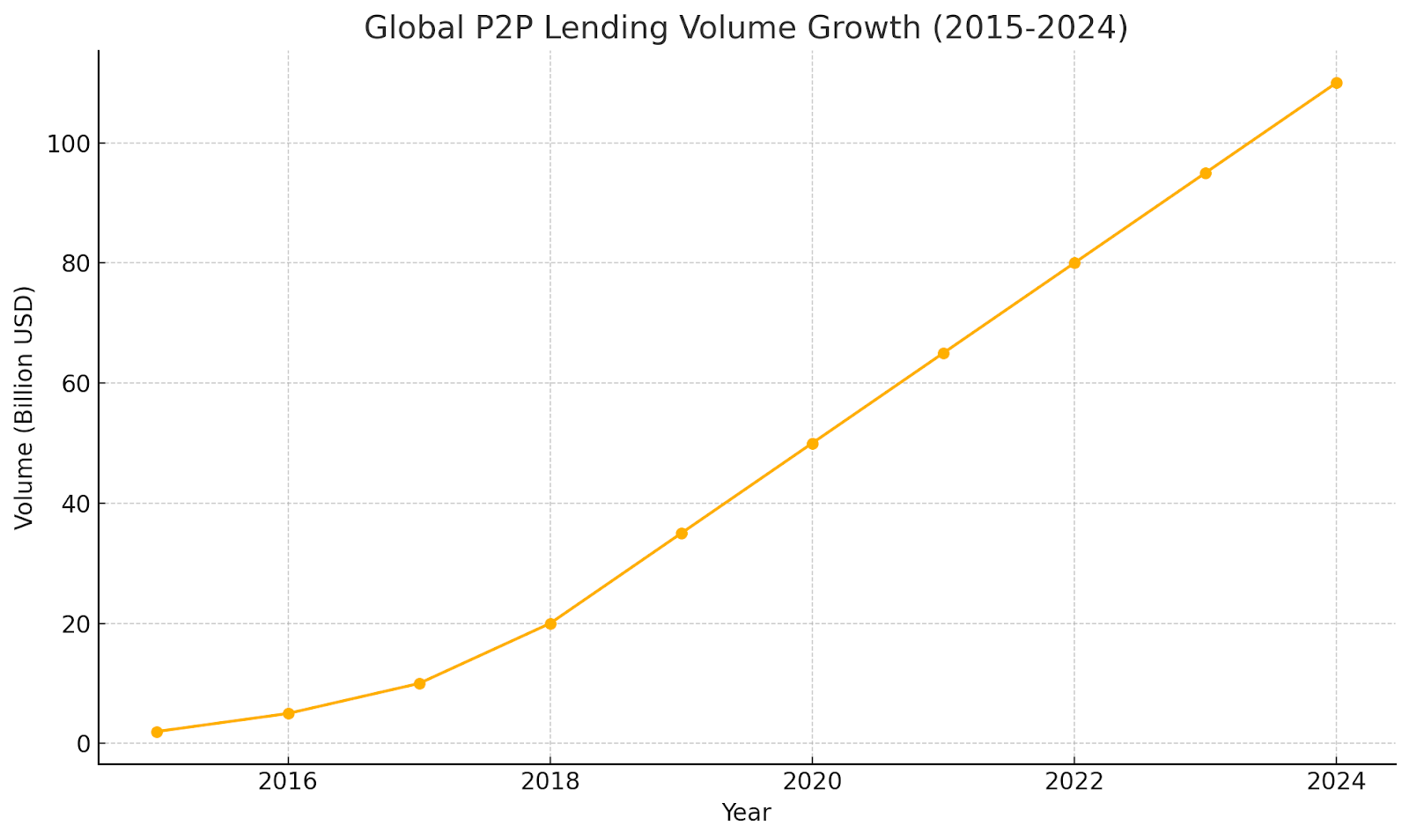

Peer-to-Peer-Kreditvergabe begann als eine neue Wahl jenseits von Banken damit Kreditgeber mehr verdienen und Kreditnehmer schneller an Geld kommen könnten. Doch die Risiken werden oft übersehen. Kreditnehmer können zahlungsunfähig werden, und die Plattformen verfügen über Möglichkeit des Scheiterns. P2P-Kredite entstanden aus Crowdfunding und expandierten schnell, als Fintech an Fahrt gewann, wodurch viele neue Nutzer an Bord kamen. Doch einige Vorstellungen über die Gefahren sind falsch, und das kann zu Entscheidungen führen, die Menschen teuer zu stehen kommen.

Die größten Probleme sind jedoch die Mythen, die mit der Popularität von P2P-Krediten gewachsen sind. Lassen Sie uns acht dieser Mythen angehen und gleichzeitig unseren Standpunkt mit aktuellen Daten und Experteneinblicken untermauern.

Detaillierte Missverständnisse und Realitäten

Viele Anleger vertrauen voll und ganz auf allgemeine Behauptungen über Peer-to-Peer-Kredite, ohne das Kleingedruckte zu lesen. Wenn Sie sich mit den tatsächlichen Regeln, Instrumenten und Schutzmaßnahmen befassen, erhalten Sie einen klareren Überblick darüber, was vor uns liegt. Manche Geschichten lassen P2P-Kredite wie ein kostenloses Angebot klingen. Andere lassen es sicherer erscheinen, als es wirklich ist.

Wir werden den Hype durchbrechen und die Rahmenbedingungen und Praktiken aufzeigen, die zu echten Ergebnissen führen. Dieser genaue Blick erklärt, wie Regulierung, Bonitätsprüfungen, Umgang mit Zahlungsausfällen und Marktveränderungen zusammenwirken, sodass Ihre Entscheidungen auf einer soliden Grundlage stehen. Wenn das geklärt ist, können wir den ersten großen Mythos in Angriff nehmen.

Missverständnis #1: P2P-Kredite sind unreguliert und unsicher

Mythos: Viele Anleger sind der Meinung, dass P2P-Kredite wie im Wilden Westen ohne Regeln ablaufen und sehr riskant sind.

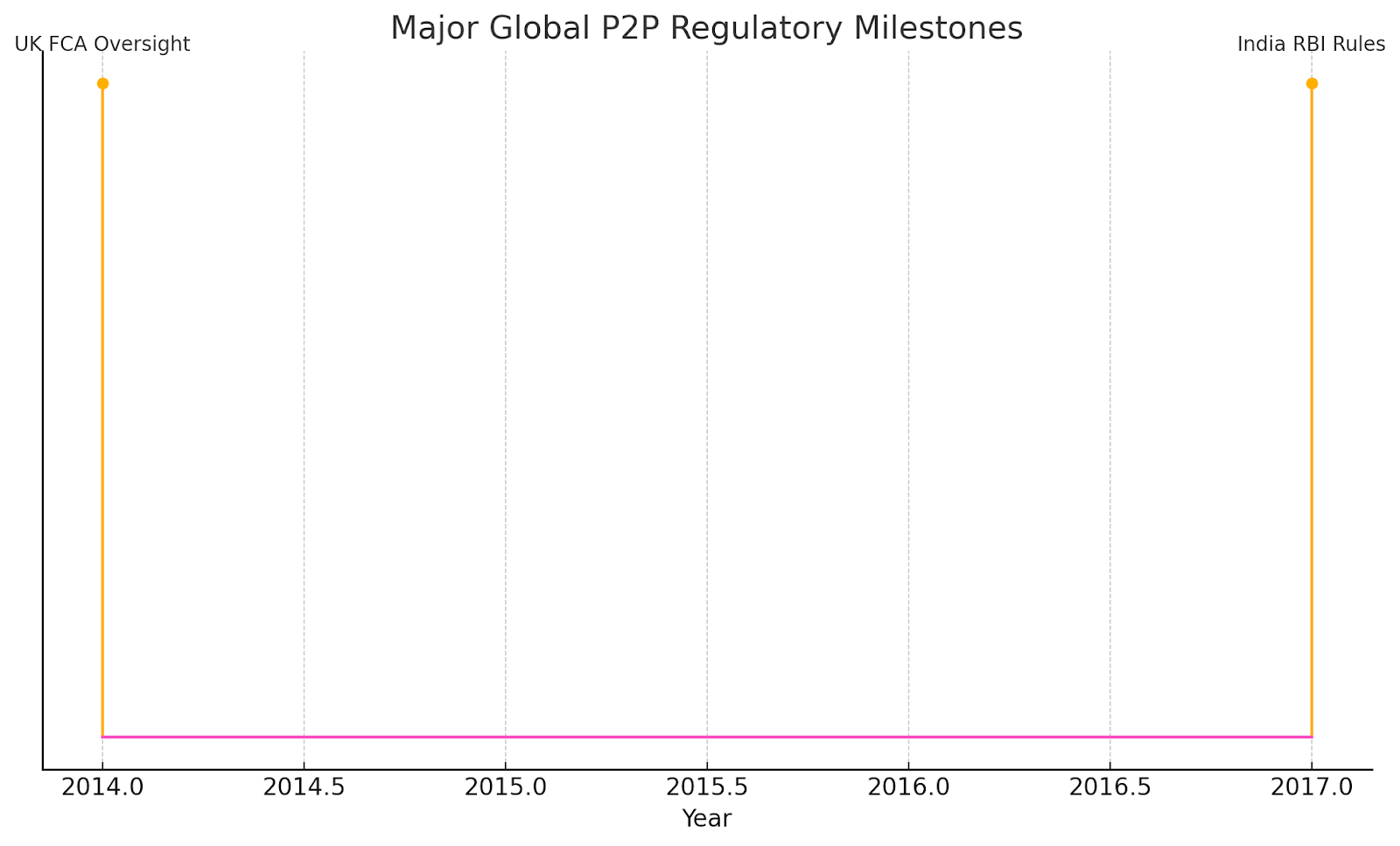

Realität: P2P-Kredite unterliegen vielerorts Regeln. Im Vereinigten Königreich die Financial Conduct Authority (FCA) hat es seit 2014 beaufsichtigt, damit die Plattformen klaren Standards folgen und schützen Nutzer. In Indien die Reserve Bank of India (RBI) hat 2017 Regeln festgelegt, die klare Angaben, Treuhandkonten und Risikowarnungen vorschreiben. Regeln reduzieren zwar ein gewisses Risiko, aber es kommt immer noch zu Zahlungsausfällen und Plattformausfällen, weshalb Anleger wachsam bleiben müssen.

Irrtum #2: Alle Kreditnehmer auf P2P-Plattformen sind risikoreich

Mythos: Die Leute gehen davon aus, dass P2P nur Kreditnehmern dient, die Banken ablehnen.

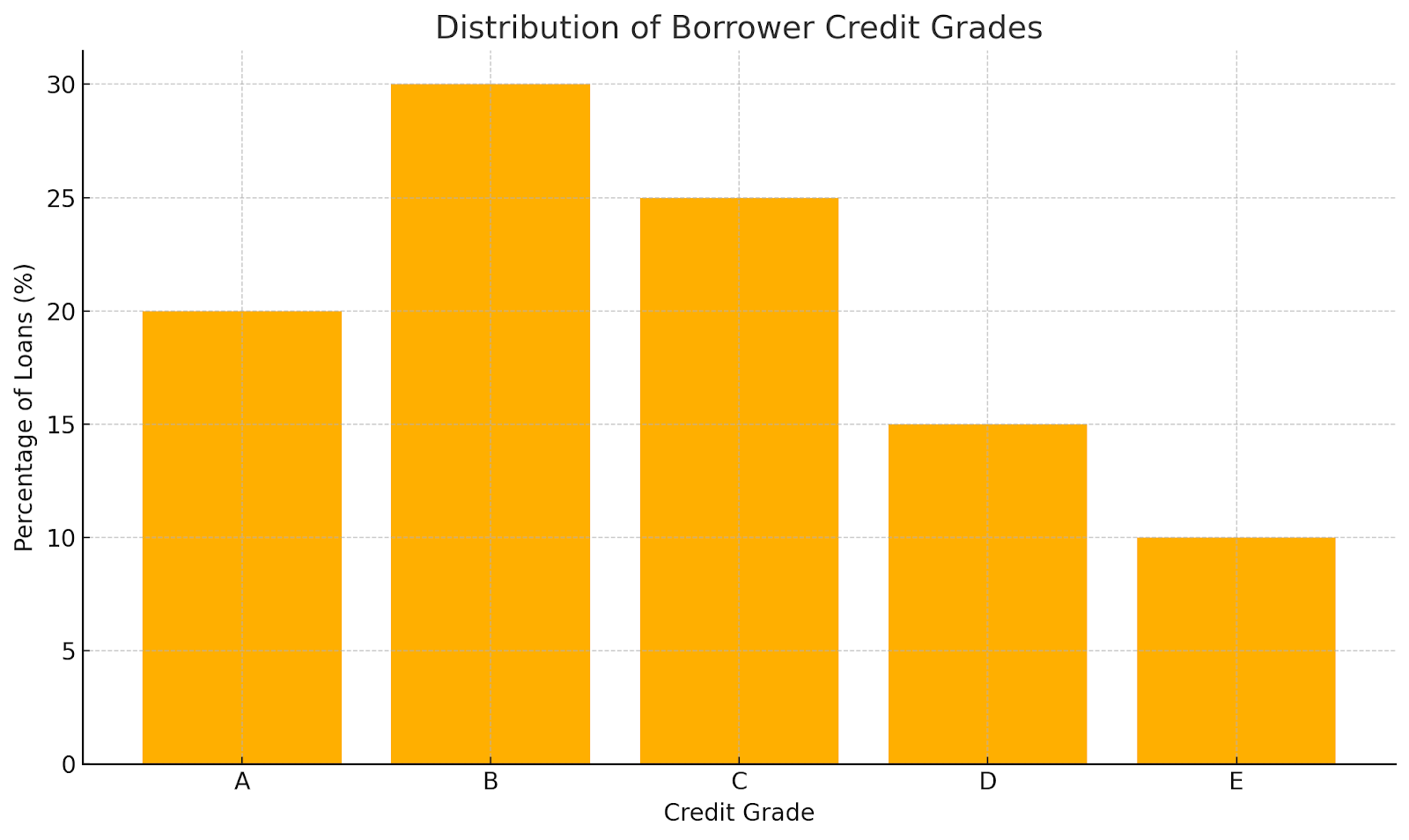

Realität: Plattformen verwenden Tools und Daten, um die Kreditwürdigkeit zu überprüfen. 8lends, zum Beispiel zeigt detaillierte Kreditnehmerstatistiken damit Kreditgeber das Risiko selbst beurteilen können. In der Schweiz zwingen die Regeln die Plattformen dazu, Kreditgeber mit einer Mischung von Bonitätsnoten zuzuweisen, von den besten bis zu den niedrigsten. Anleger wählen Kredite nach Punktestand aus, was den Eindruck, dass alle Kreditnehmer ein Risiko eingehen, zunichte macht.

Missverständnis #3: P2P-Kreditplattformen garantieren Kredite

Mythos: Einige glauben, dass Plattformen Kredite versichern, wie es Banken mit Einlagen tun.

Realität: Die meisten P2P-Websites verbinden nur Kreditgeber und Kreditnehmer. Kreditgeber tragen das gesamte Kreditrisiko, wenn ein Kreditnehmer nicht zahlen kann. Investopedia warnt davor, dass Kreditgeber mit Zahlungsausfällen rechnen müssen. Die RBI-Regeln in Indien verbieten es Plattformen, Rückzahlungsunterstützung zu versprechen. Einige Plattformen bieten „Bereitstellungsfonds“ an, diese unterscheiden sich jedoch im Umfang und garantieren keine vollständige Rückzahlung.

Irrtum 4: Durch Diversifikation werden alle Risiken bei P2P-Krediten ausgeschlossen

Mythos: Wenn Sie Geld auf viele Kredite verteilen, werden alle Risiken ausgeschlossen.

Realität: Wenn Sie Geld in viele Kredite investieren, verringert sich die Belastung, wenn ein Kredit scheitert, aber andere Risiken werden dadurch nicht beseitigt. Experten weisen auf Risiken wie ein zu hohes Engagement auf einer Plattform oder einen allgemeinen Marktabschwung hin. EIN studieren zeigt, dass eine zu hohe Kreditvergabe an einen Kreditnehmer immer noch die Ausfallwahrscheinlichkeit erhöht. Diversifikation hilft, ist aber kein vollständiger Schutzschild.

Irrtum #5: P2P-Kredite sind so sicher wie Bankeinlagen

Mythos: Manche vergleichen P2P-Sicherheit mit Banksparkonten.

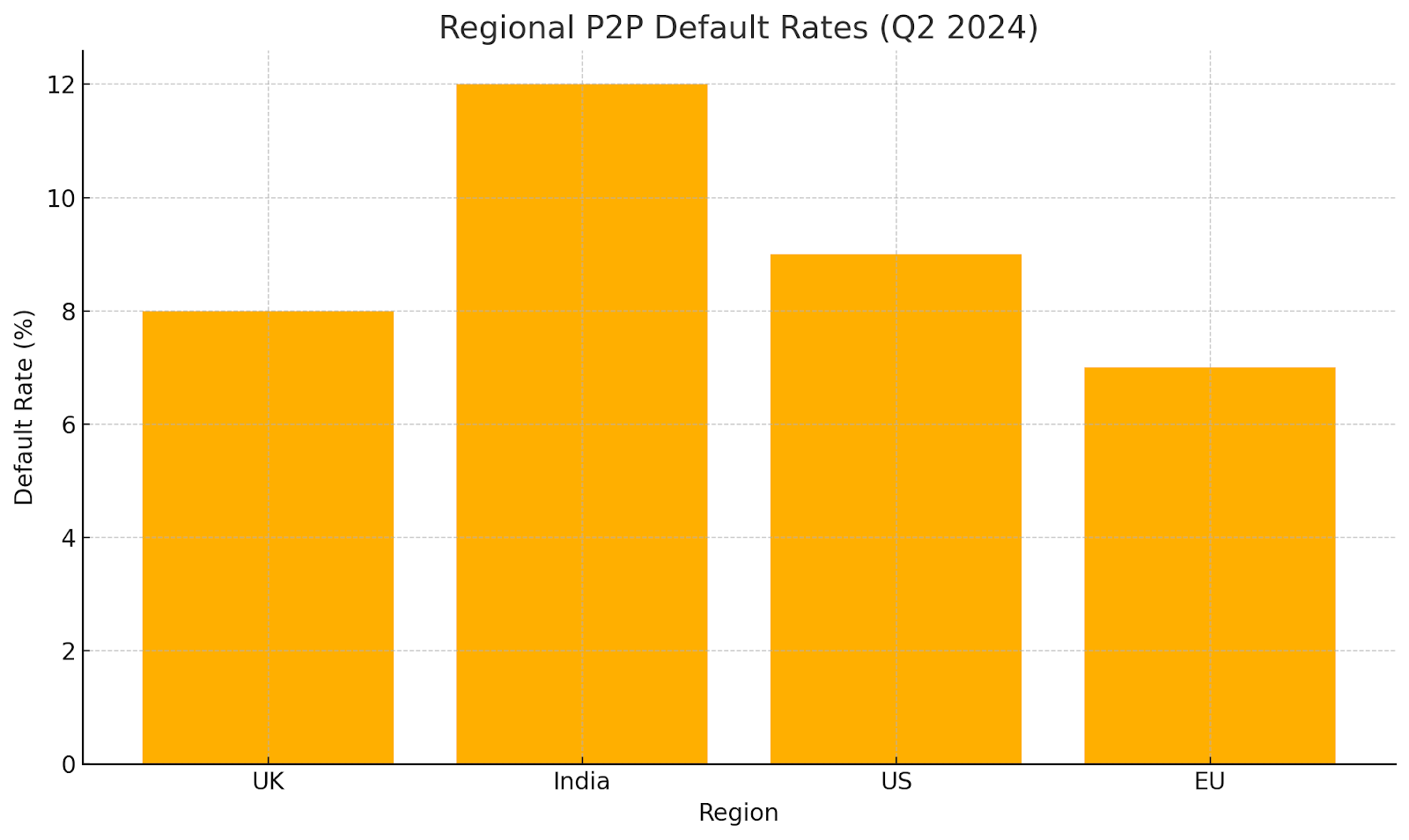

Realität: Bankeinlagen sind oft staatlich versichert, P2P-Kredite jedoch nicht. Einzelne Anleger tragen das gesamte Risiko. Die P2P-Ausfallraten können 10 Prozent übersteigen, während die Bankkriminalität im zweiten Quartal 2024 bei fast 1,4 Prozent liegt. Höhere Renditen spiegeln ein höheres Risiko wider, weshalb sich P2P stark von einem Sparkonto unterscheidet.

Missverständnis #6: Es ist unmöglich, das Risiko bei P2P-Krediten einzuschätzen

Mythos: Viele gehen davon aus, dass Risikoprüfungen zu komplex sind oder dass Daten fehlen.

Realität: Plattformen bieten zahlreiche Tools: Kreditwürdigkeit, Kreditwürdigkeit und Leistungsdiagramme aus der Vergangenheit. Dienste von Drittanbietern wie Orchard und dv01 fügen weitere Ebenen der Risikoanalyse hinzu. Anleger verwenden diese Daten, um Kredite an ihr eigenes Komfortniveau anzupassen.

Missverständnis #7: P2P-Kreditinvestitionen sind sehr liquide

Mythos: Anleger denken oft, sie könnten jederzeit Geld abheben.

Realität: Die Liquidität hängt von der Plattform ab. Einige haben einen Sekundärmarkt für Kreditverkäufe, aber der kann in schwierigen Zeiten versiegen. Experten warnen davor, dass Bargeld gesperrt bleibt und Sie andere Chancen verpassen könnten, wenn Kredite nicht frühzeitig verkauft werden können. Die Planung möglicher Verzögerungen ist von entscheidender Bedeutung, insbesondere ohne einen festen Sekundärmarkt.

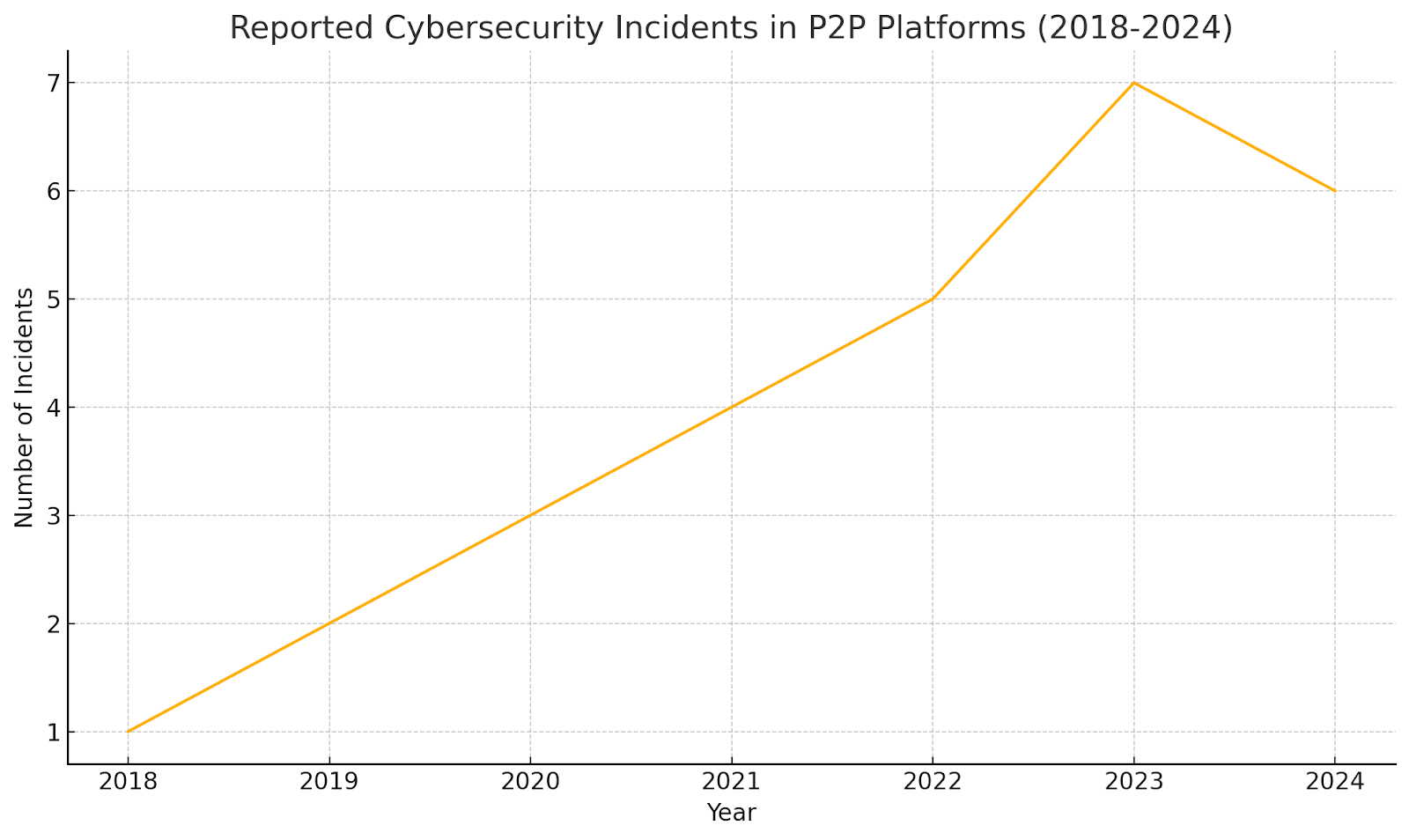

Irrtum #8: P2P-Plattformen sind immun gegen Cyber- und Betriebsrisiken

Mythos: P2P-Websites erleiden niemals Hacks oder Ausfälle. Kreditgeber gehen davon aus, dass ihre Daten und ihr Geld jederzeit sicher sind.

Realität: Plattformen sind Cyberangriffen und Systemausfällen ausgesetzt, bei denen persönliche Daten preisgegeben oder Gelder während Ausfallzeiten gesperrt werden können. Verstöße können zu Identitätsdiebstahl oder Betrug führen, während Ausfälle die Kreditabwicklung und den Kredithandel zum Erliegen bringen.

Um sich davor zu schützen, bieten solide Plattformen wie 8lends verwenden Sie Verschlüsselung, Multifaktor-Authentifizierung, regelmäßige Sicherheitsaudits, Pen-Tests und klare Pläne für die Reaktion auf Vorfälle. Prüfen Sie vor der Kreditvergabe die Sicherheitszertifizierungen und veröffentlichten Risikokontrollen einer Website, damit Sie wissen, wie diese mit diesen versteckten Bedrohungen umgeht.

Zur weiteren Veranschaulichung finden Sie hier eine Tabelle, in der die Risiken und die entsprechenden Missverständnisse zusammengefasst sind:

Grenzüberschreitende Kreditvergabe und regulatorische Divergenz

Grenzüberschreitende P2P-Kredite bringen ihre eigenen rechtlichen und regulatorischen Probleme mit sich, wenn Geld zwischen Ländern bewegt wird. Jeder Ort hat seine eigenen Verbraucherschutzregeln, Geldkontrollen und Steuergesetze, hinter denen sich möglicherweise zusätzliche Gebühren oder rechtliche Fallen verbergen. Solide juristische Hausaufgaben zu machen, Plattformen auszuwählen, die alle ihre Regeln klar darlegen, und zu lernen, wie die lokalen Fintech-Regeln funktionieren, sind wichtige Schritte, um sicher ins Ausland zu expandieren.

Implikationen für Anleger

Wenn Sie diese Fehler kennen, können Sie besser mit Risiken umgehen. Anleger müssen sich die Plattformregeln ansehen und den Hintergrund der Kreditnehmer überprüfen, damit sie verstehen, hinter wem sie stehen. Akzeptieren Sie, dass Kredite schief gehen können. Verteilen Sie Ihr Geld, um das Risiko zu senken.

Denken Sie daran, es ist riskanter als Banken. Verwenden Sie Tools, um das Risiko zu überprüfen und den Bargeldbedarf zu planen. Der Peer-to-Peer-Kreditmarkt wächst und KI Kredit-Scoring bringt neue Hilfe, aber Lernen bleibt der Schlüssel.

Fazit

Peer-to-Peer-Kredite bieten gute Möglichkeiten, Renditen zu erzielen. Es erfordert jedoch einen klaren Überblick über die möglichen Nachteile, damit Sie nicht überrascht werden oder mehr Risiken eingehen, als Sie möchten. Der Verzicht auf falsche Überzeugungen ermöglicht es Anlegern, Entscheidungen zu treffen, die ihren Bedürfnissen und dem, was sie bewältigen können, entsprechen.

Bisher hat es bei 8lends noch keinen Zahlungsausfall oder eine verspätete Zahlung gegeben, und obwohl das Risiko nie vollständig ausgeschlossen werden kann, kann es mit Bedacht und strategisch verwaltet werden. Sicherheiten werden jedoch verwendet, um Kredite abzusichern, falls Kreditnehmer in Zahlungsverzug geraten und den Anlegern keine Provision auf ihre Gewinne berechnet wird.