Steuerbehörde für Kryptowährungen: Umsichtige Anleger

Was die Kryptokaufsteuer anbelangt, so mag es der SPF, wenn Sie Ihr Vermögen behalten, da es dadurch im Laufe der Zeit stetig an Wert gewinnt, anstatt es ständig zu verlagern und Arbitrage auszunutzen und Anreize für den Absturz von Wertsachen zu schaffen. In Wirklichkeit geht es jedoch nicht um die Handlungen selbst, sondern vor allem um ihre Absicht, ihr Verhalten und ihre Herangehensweise an den gesamten Markt. EIN umsichtiger Investor kauft und hält digitale Vermögenswerte und erzielt gelegentlich bescheidene Renditen, aber niemals auf eine Weise, die einem kurzfristigen Handelsgeschäft ähnelt.

Dazu gehört oft der Kauf von Kryptowährungen mit dem Ziel einer langfristigen Wertsteigerung, das Halten von NFTs als Sammlerstücke, anstatt sie für einen schnellen Gewinn umzudrehen, und auf minimale, unprofessionelle Weise Staking oder Yield Farming zu betreiben. Sie können in der Tat mit diesen virtuellen Vermögenswerten Belohnungen und Dividenden verdienen, aber wenn Sie überlegt, langsam und stetig vorgehen, ist es genau das, wonach die Regierung sucht.

Der Kauf von Ethereum, um es für mehrere Jahre zu halten, unterscheidet sich grundlegend vom ständigen Tausch von Altcoins, um kurzfristigen Preisbewegungen nachzujagen. Was Ihren Handel angeht, so sind die Kernpfeiler:

- Volumen

- Frequenz

- Berechenbarkeit

Wenn Sie diesen Präferenzen der Regierung folgen, müssen Sie keine Steuern zahlen. Außer natürlich, wenn 2026 ansteht, wenn sie wahrscheinlich anfangen werden, eine „Solidaritätssteuer“ von 10% zu erheben.

Kryptosteuern für spekulative Händler

Dies sind die Personen, die die Kryptowährungssteuerbehörde als zerstörerisch für den Markt betrachtet. Es wird davon ausgegangen, dass sie immer versuchen, Gewinne für sich selbst zu erzielen, was die Branche zum Stolpern bringt. Je mehr Geschäfte sie abschließen, desto wahrscheinlicher ist es, dass die Leute diese Stimmung ausstrahlen.

Einige der charakteristischen Verhaltensweisen sind:

- schnell Altcoins kaufen und verkaufen

- Tokens austauschen, um kurzfristige Gewinne zu erzielen

- Gelegenheitsspiele spielen, um sofortige Einnahmen zu erzielen

- Umdrehen von NFTs für schnelle Gewinne

Wie oben erwähnt, geht es nicht um eine bestimmte Anzahl von Einheiten, die Sie kaufen und verkaufen, ihren Gesamtwert und die Gesamtzahl der Handelsgeschäfte, sondern auch um Ihre Absicht. Sie schauen sich an, ob Sie ein System haben, spezielle Trading-Bots und Tracking-Software verwenden, um Ihnen einen Vorteil zu verschaffen, mehrere Wallets gleichzeitig betreiben und im Allgemeinen — spekulieren. Selbst das Abstecken kann diese Klassifizierung und das regelmäßige Ernten auslösen. Es ist wahr, ob Sie tatsächlich ein Unternehmen besitzen oder nicht.

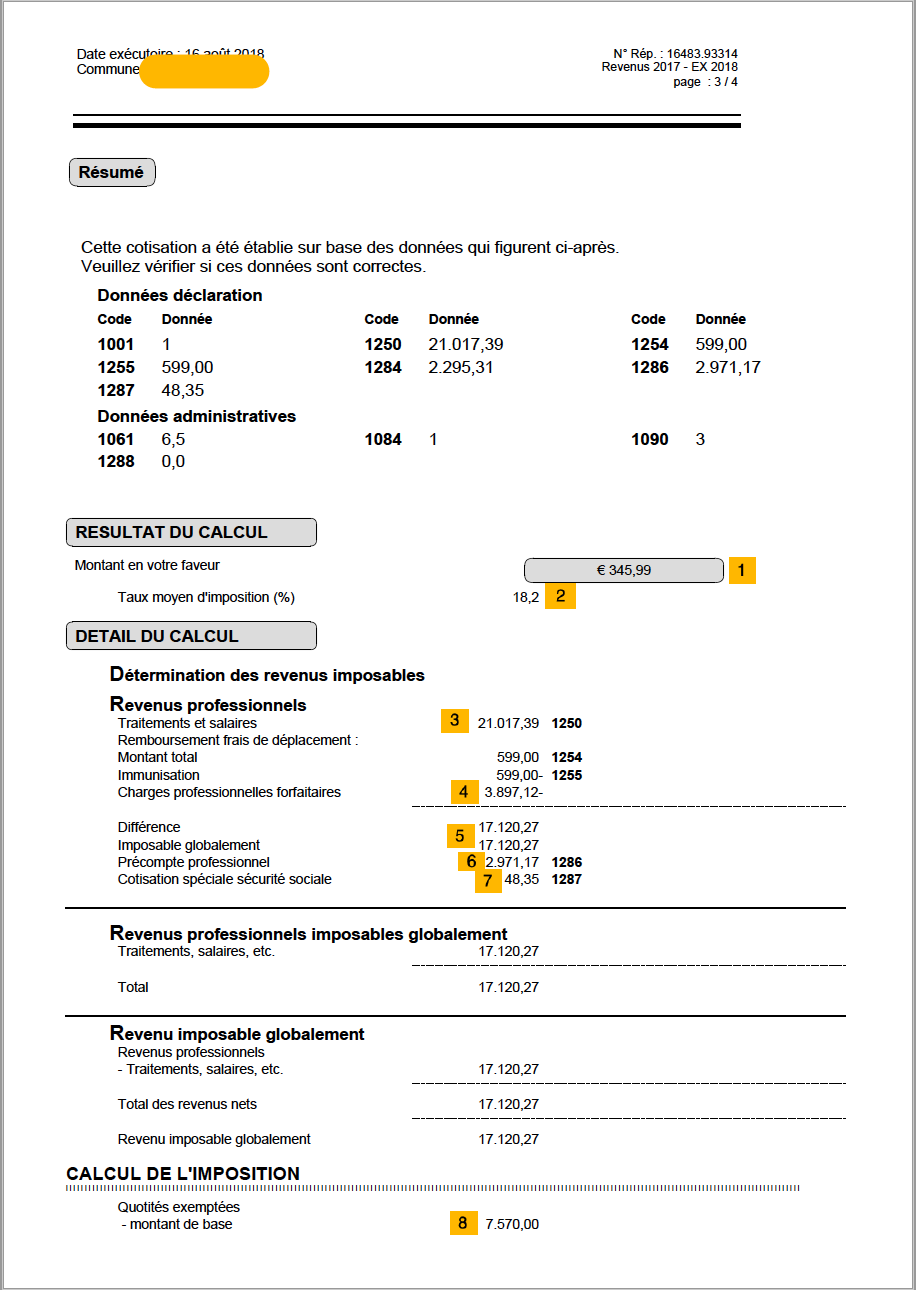

Es ist ein absolutes Muss, gründliche Beweise und Aufzeichnungen über Ihre Bemühungen zu haben, wenn Sie die in Abschnitt 2 beschriebene Kapitalertragsteuer von 33% auf Ihre Kryptowährung vermeiden und sich für Abschnitt 3 qualifizieren können.

Checkliste: Vermeidung der 33-prozentigen Gewinnsteuer für Kryptowährungen

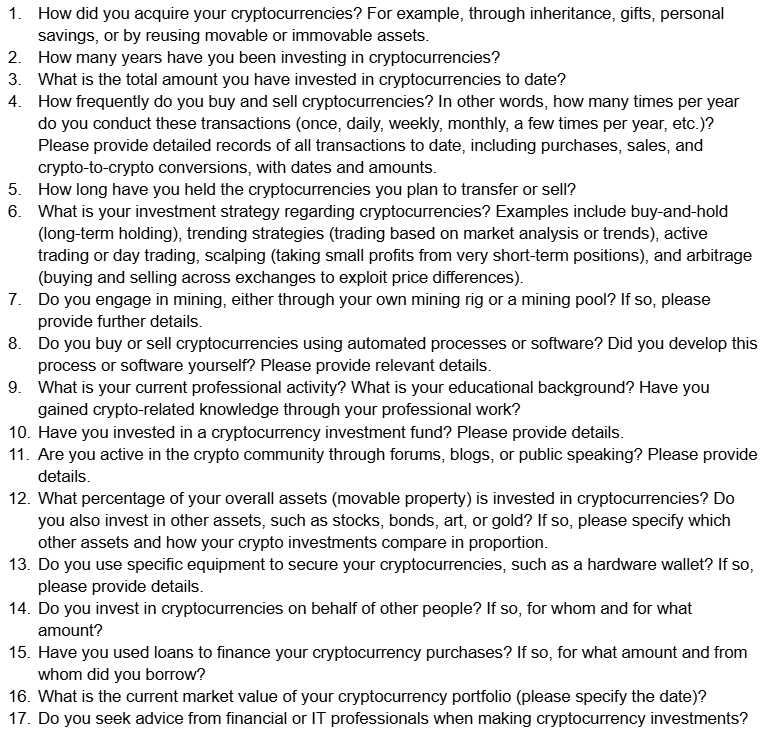

Jetzt kommt der Moment der Wahrheit. Die SPF-Kryptowährungssteuerbehörde wird Sie oder sich selbst Folgendes fragen veröffentlicht auf Englisch.

Es kann komplex sein, sich in den Nuancen der belgischen Kryptobesteuerung zurechtzufinden, insbesondere wenn Sie mehrere Wallets verwalten, Prämien einsetzen und NFT-Investitionen tätigen. Hier bieten sich Tools wie 8lends an. 8lends bietet eine benutzerfreundliche Plattform, mit der Sie Kryptotransaktionen verfolgen, Gewinne berechnen und eine genaue Berichterstattung für den SPF sicherstellen können. Egal, ob Sie ein Bon-Pere-Investor, ein sporadischer Trader oder irgendwo dazwischen sind, 8lends kann die Dokumentation vereinfachen und das Risiko von Fehlern reduzieren, die zu unerwünschten Steuern oder Prüfungen führen könnten.

Krypto und Steuern: Anwendbarkeit

Der Aufstieg von DeFi, NFTs, Mining und Staking hat die Sache viel schwieriger gemacht. Der SPF bewertet jede Art von Aktivität nach Absicht, Regelmäßigkeit und danach, ob sie einem spekulativen Handel ähnelt.

Staking und Yield Farming gelten fast immer als steuerpflichtiges Einkommen in dem Moment, in dem die Prämien eingehen. Auch wenn Sie die Tokens nicht in Euro umrechnen, behandelt Belgien diese Gewinne als Gewinn und nicht als Kapitalzuwachs. Gelegenheitsverdiener können die Besteuerung nicht einfach dadurch aufschieben, dass sie Prämien erhalten. Gewerbetreibende können jedoch die damit verbundenen Kosten wie Strom-, Software- oder Protokollgebühren abziehen. NFTs werden mit Kapitalgewinnen besteuert, außer in dem Fall, dass Sie sie um der Kunst willen kaufen, bis Sie beschließen, sie weiterzuverkaufen, falls Sie einen Gewinn erzielen.

Geschenke und Almosen

Wenn Ihnen digitales Geld geschenkt wird, wird es einfach nach den Kapitalgewinnen erhoben. Das gilt für Geschenke im Allgemeinen, auch wenn es sich um einen traditionellen Vermögenswert handelt.

Verluste als Waffe einsetzen, wenn Sie Ihre Kryptowährungen deklarieren

Diese Strategie für die Gewinnsteuer von Kryptowährungen verwenden Händler gerne, um Steuern zu senken, indem sie Vermögenswerte mit Verlust entladen. Falls Ihre Bestände für weniger entladen werden, als Sie ursprünglich bezahlt haben, kann dies notiert werden, um Gewinne im selben Jahr zu reduzieren. Dies reduziert Ihr steuerpflichtiges Gesamteinkommen und folglich die geschuldeten Abgaben.

Die Anwendung dieser Strategie hängt stark davon ab, wie die Regierung Ihre Machenschaften einstuft, ob es sich um eine gesunde private Investition, eine schnelle Gewinnschnappung oder ein professionelles Geschäft handelt.

Fazit

In Belgien ist es wichtig zu verstehen, ob Sie ein umsichtiger Investor oder ein spekulativer Händler sind, wo die Kryptosteuer von 33% selektiv je nach Aktivität, Absicht und Häufigkeit gilt. Genaue Aufzeichnungen, eine klare Dokumentation und die Kenntnis der unversteuerten Szenarien können den Unterschied zwischen der Zahlung hoher Steuern oder der gesetzlichen Minimierung Ihrer Haftung ausmachen.

Für jeden, der sich in diesen komplexen Situationen zurechtfindet, bieten Tools wie 8lends eine unschätzbare Unterstützung. Mit 8lends können Sie Transaktionen verfolgen und Daten und Dokumente generieren, um die Interaktion mit Regierungsbehörden zu vereinfachen. So können Sie sicher sein, dass Sie die Vorschriften vollständig einhalten und die besten fiskalischen Möglichkeiten nutzen.

Fangen Sie noch heute an, 8lends zu nutzen um die Kontrolle über Ihre Krypto-Steuerberichterstattung zu übernehmen und sicherzustellen, dass Ihre Investitionen effizient verwaltet werden, unabhängig davon, ob Sie investieren, handeln oder langfristig halten.