Qué cubre el impuesto del 33% en su declaración de impuestos sobre criptomonedas

Esto se dirige específicamente a las ganancias clasificadas en la sección miscelánea: impuestos especulativos o a la compra de criptomonedas a corto plazo. No es universal para todos los inversores en criptomonedas, sino solo para aquellos cuyas transacciones muestran un patrón que, según el SPF, es especulativo.

La línea divisoria

Por lo general, esto abarca las ganancias de la venta de criptomonedas de forma no profesional, pero con cierto grado de repetición o intención de sacar provecho de las fluctuaciones del mercado. Por ejemplo, si compras y vendes monedas alternativas con frecuencia, cambias fichas por ganancias a corto plazo o participas de forma casual para generar ingresos adicionales. La frecuencia y la regularidad de las transacciones son indicadores clave. Por ejemplo, una persona que compra y vende varias veces a la semana o incluso varias veces al mes tiene más probabilidades de ser clasificada como especulativa. El volumen de las operaciones y la proporción de ingresos derivados de las criptoactividades también influyen.

No se trata solo de la frecuencia con la que opere; el tipo de actividad también es importante. En esta categoría se incluyen los cambios de criptomonedas a corto plazo, las permutas de fichas y las apuestas ocasionales con el objetivo de generar beneficios frecuentes. El impuesto también cubre ciertas fuentes de ingresos, como las recompensas por la participación o la agricultura de rendimiento si la actividad se lleva a cabo fuera de un contexto profesional y se concibe como una fuente de beneficios y no como una inversión a largo plazo.

Activos transparentes

Para los inversores que buscan generar rentabilidad sin tener que aplicar constantemente el impuesto especulativo del 33%, 8lends ofrece una alternativa inteligente. Al centrarse en las estrategias crediticias y de rentabilidad estructurada en lugar de en las operaciones frecuentes, 8lends te permite poner a trabajar tus criptomonedas sin dejar de lado el tratamiento fiscal que aplica Bélgica a las tenencias pasivas a largo plazo. Es una forma de sacar provecho de tus activos sin caer en la categoría de especulador a corto plazo.

Prueba

Anote todas las fechas, los valores en euros a partir de la adquisición y enajenación y los tipos de transacciones. La documentación adecuada puede demostrar al SPF que su actividad es coherente, a diferencia de las operaciones especulativas. Si no establece claramente esta distinción, puede caer en un 33%, incluso si no tiene la intención de operar con frecuencia.

Dos inversores muy diferentes

Sophie vive en Bruselas y comercia con monedas alternativas con regularidad, entrando y bajando de posiciones para perseguir los rápidos movimientos del mercado. Al final del año, había obtenido 9.000 euros en ganancias netas. Como su actividad es frecuente y está orientada a obtener beneficios, el SPF la trata como una operadora especulativa. Sus 9.000 euros están sujetos a impuestos del 33 por ciento y, si añadimos el recargo municipal de Bruselas, acaba pagando un poco más de 2.970 euros en impuestos.

Thomas en Namur adopta el enfoque opuesto. Compró 5.500 euros en Ethereum hace años y rara vez cotiza. Este año, vende parte de sus participaciones y obtiene 3.200 euros de beneficio. Como es un inversor privado a largo plazo y su actividad no es especulativa, sus ganancias están exentas de impuestos. Simplemente mantiene registros para demostrar su período de retención en caso de que el SPF lo cuestione.

Los inversores prudentes son personas que compran efectivo virtual a largo plazo sin operar con frecuencia, buscando crecer en lugar de intercambiar esto y aquello para reducir la diferencia. El factor clave que los distingue es la intención y la forma de llevarla a cabo. Si las ofertas son poco frecuentes y no están orientadas a obtener ganancias, el SPF normalmente no le molestará por ahora. Este enfoque se alinea con la política de Bélgica de fomentar la inversión responsable y paciente. Dicho esto, parece probable que incluso ellos tengan que empezar a pagar un impuesto de solidaridad a partir de 2026.

Iniciativas empresariales: cómo calcular el impuesto criptográfico

¿Cómo se calcula el impuesto criptográfico para las empresas? Algunas van más allá de la inversión casual o la negociación especulativa y se clasifican como operaciones profesionales. Esto se refiere a las personas o entidades que tratan las criptomonedas como un negocio, como los mineros, los comerciantes a tiempo completo o las que realizan operaciones comerciales a gran escala. A diferencia de los operadores especulativos, los profesionales pagan según niveles entre corchetes, que, acumulativamente, llegan hasta el 50%.

Dónde radica la diferenciación

La oficina de impuestos evalúa las operaciones de nivel profesional de acuerdo con factores como la regularidad, la organización y la intención comercial. La negociación estructurada, la minería a gran escala o la generación de ingresos sustanciales a partir de las criptomonedas de una manera empresarial hacen que te pongan en la lista de los profesionales. Esta designación tiene tanto obligaciones como beneficios.

Los operadores profesionales deben declarar cualquier ingreso de los campos de moneda virtual para negocios o pueden deducir los gastos elegibles, como la minería, la electricidad, los dispositivos eléctricos, las suscripciones de software y las facturas de Internet.

Tomemos como ejemplo a Rico, un comerciante de criptomonedas de 26 años y entusiasta de las apuestas que vive en Amberes (Bélgica), que dirige una pequeña operación minera desde su casa, intercambia monedas alternativas, gana recompensas de participación y, de vez en cuando, invierte NFT. En 2025, sus ingresos imponibles totales de todas las fuentes, incluidas las ganancias en criptomonedas, las recompensas por participación y la consultoría independiente sobre cadenas de bloques, ascienden a 46.750 euros. Los primeros 15.990 euros se gravan al 25%, los siguientes 11.370 euros al 40% y los 19.390 euros restantes al 45%, lo que se traduce en 17.271 euros en impuestos federales.

Como vive en Amberes, también debe pagar el recargo municipal del 8% además de esta cantidad federal, lo que eleva su factura fiscal total a 18.661 euros. Esto significa que su tipo impositivo efectivo aumenta hasta aproximadamente el 39,9% una vez incluido el recargo de Amberes.

Criptomonedas e impuestos: DeFi, NFT y staking

No todas las criptoactividades se comportan de la misma manera a los ojos de los criptoimpuestos belgas y, a medida que la industria se diversifica en diferentes sectores, como el staking de DeFi, los protocolos de rendimiento y las NFT, el SPF ha adoptado la postura de que cada transmisión debe analizarse para determinar su intención y regularidad. Las reglas no distinguen cada nicho de forma individual, sino que aplican la misma filosofía básica: si obtiene beneficios predecibles de una actividad que se parece a la negociación o a los ingresos recurrentes, se inclina hacia la tributación. Si su participación es pasiva y a largo plazo, puede optar por una exención.

Las recompensas por participación y el rendimiento de DeFi casi siempre se consideran ingresos imponibles en el momento en que los recibes. Bélgica considera estas ganancias como ganancias y no como revalorización del capital, incluso si nunca convierte los tokens en euros. Tanto si guardas monedas en una simple bolsa de apuestas como si estás cosechando cosechas siguiendo múltiples protocolos, el SPF considera que se trata de una fuente de ingresos, a menos que sea realmente incidental e insignificante. Los operadores profesionales pueden deducir los costos asociados, pero las personas con ingresos ocasionales no pueden eludir los impuestos simplemente quedándose con las recompensas en lugar de venderlas.

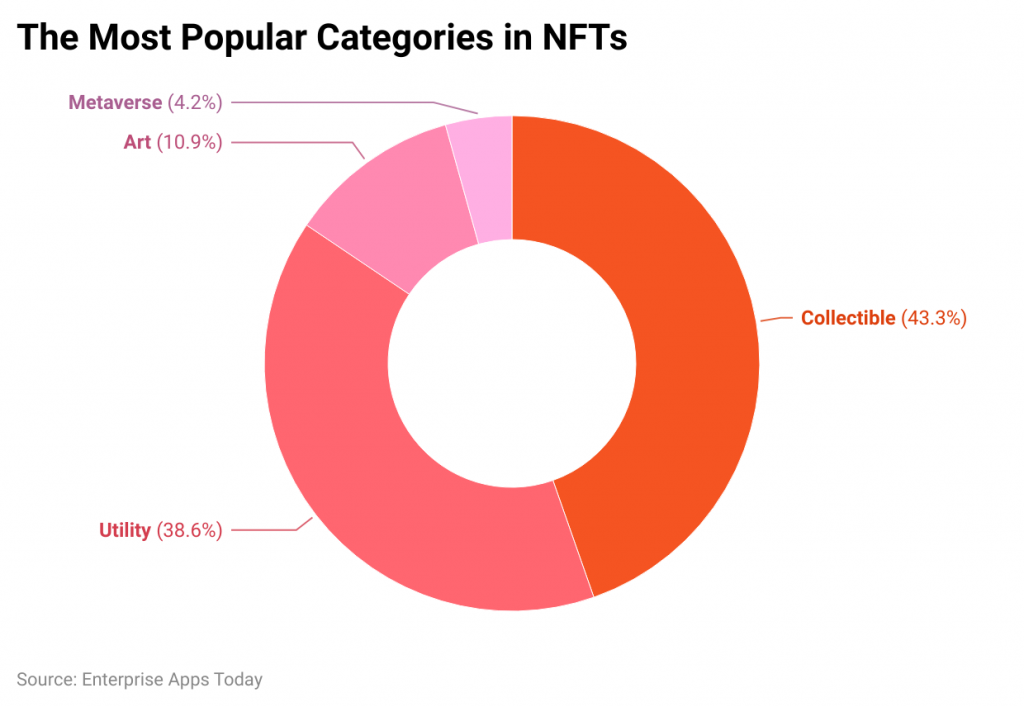

NFT

Los NFT vienen con la misma lente especulativa. Si acuñas y cambias los NFT con regularidad o buscas oportunidades de negociación a corto plazo, este comportamiento refleja el comercio especulativo de criptomonedas y está sujeto a un impuesto del 33 por ciento. Por otro lado, si alguien compra un objeto de colección digital y lo mantiene en secreto como un activo a largo plazo, de forma similar a la compra de un cuadro, cualquier ganancia que se obtenga puede quedar en manos de un inversor privado y, por lo tanto, quedar exenta de impuestos.

Libre de impuestos por el gobierno de impuestos a las criptomonedas

A pesar de la estricta postura de Bélgica sobre la actividad criptográfica especulativa, no todos los movimientos o beneficios relacionados con las criptomonedas activan el impuesto sobre las ganancias de las criptomonedas del 33%. Los inversores a largo plazo que se limiten a comprar y mantener activos digitales sin comerciar activamente, cronometrar los mercados o perseguir beneficios a corto plazo pueden permanecer totalmente exentos, ya que su actividad se considera una gestión pasiva de activos y no una especulación. Lo mismo se aplica a las transferencias puramente internas: mover monedas entre sus propios monederos o bolsas no se considera un hecho imponible, porque no se ha obtenido ningún beneficio económico.

Y, por supuesto, las ganancias no realizadas permanecen fuera del radar fiscal; su cartera puede duplicar su valor sin generar una factura tributaria hasta que realmente venda.

Reflexiones finales

El enfoque de Bélgica con respecto a la criptotributación separa claramente a los especuladores a corto plazo de los inversores pacientes a largo plazo. Es fundamental saber en qué punto se sitúa tu actividad: operar con frecuencia, apostar de forma ocasional con fines de lucro o invertir tus NFT puede llevarte a la franja impositiva del 33%, aunque si tienes cuidado, las tenencias a largo plazo suelen permanecer libres de impuestos.

Mantener registros precisos, conocer los umbrales y planificar la estrategia son fundamentales para cumplir con las normas y, al mismo tiempo, maximizar los retornos. Si aún tienes problemas para determinar en qué categoría perteneces, puedes recurrir a la del gobierno belga cuestionario.

Para aquellos que buscan una forma inteligente de hacer crecer sus criptomonedas sin generar constantemente impuestos especulativos, 8lends ofrece una plataforma diseñada para inversores a largo plazo. Si te centras en las estrategias crediticias y de rentabilidad estructurada, puedes poner en marcha tus activos sin salirte del marco fiscal favorable de Bélgica para las tenencias pasivas.