In den Worten von Staatssekretär Mendonça Mendes:

Wir evaluieren durch internationalen Vergleich, was die Definition von Krypto-Assets umfasst, einschließlich Kryptowährungen. Wir prüfen die Regulierung in diesem Bereich, sei es bei der Bekämpfung von Geldwäsche oder bei der Regulierung der Märkte, um eine gesetzgeberische Initiative vorzulegen, die einem Land wirklich in allen Aspekten dient – nicht eine Initiative, die nur die Titelseite einer Zeitung füllt. (Mendes 2023)

Krypto-Besteuerung vor 2023

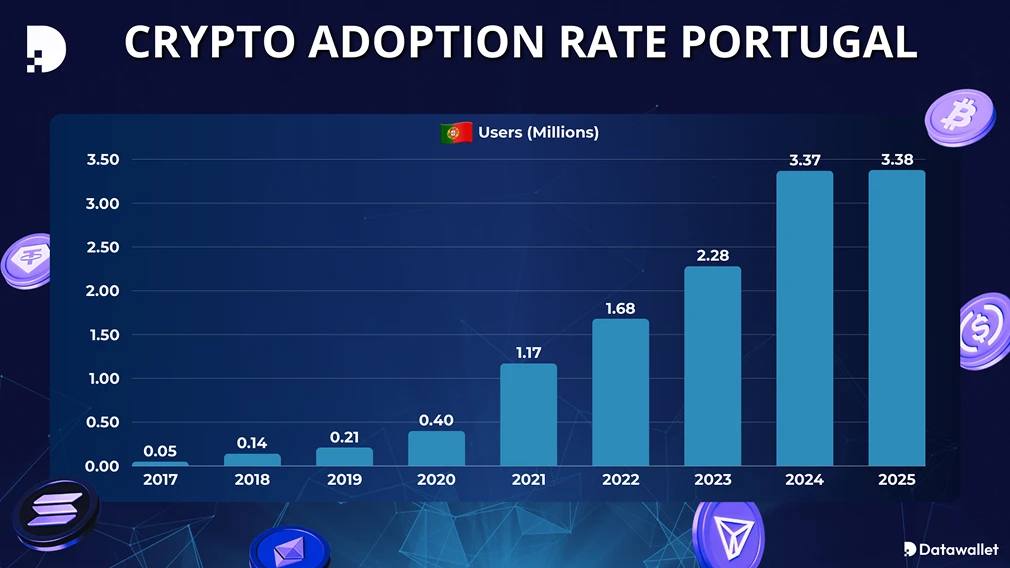

Die Behörden begannen 2023 damit, die Deklaration von Krypto-Einkommen stärker zu kontrollieren. Zuvor konnten Händler Monero gegen Bitcoin tauschen oder Monero mit Gewinn verkaufen, ohne dass der Staat etwas davon wissen musste – denn das Konzept der Kryptowährung fiel schlichtweg nicht unter portugiesisches Recht. Dies machte sie zu einer geschlossenen Quelle wie andere gehandelte Wertpapiere auch.

Einige digitale Coins waren allerdings bereits im Fokus der Regierung. Wer regelmäßig mit Krypto handelte oder dies auf spezialisierte Weise mit einem organisierten System und High-Tech-Tools tat, wurde als Profi oder kommerziell orientiertes Unternehmen eingestuft – unabhängig davon, ob es sich um Einzelpersonen oder Organisationen handelte. Aus dieser Perspektive musste man Einkommensteuer zahlen, entsprechend der jeweiligen Steuerklasse. Dabei standen natürlich auch Körperschaftssteuer und Standardabzüge zur Verfügung.

Privatpersonen gaben sich jedoch weiterhin als private Investoren aus, obwohl sie tief im Geschäft verwickelt waren. Auch NFTs befanden sich in einer Grauzone, und viele behandelten und verkauften sie als steuerfreie digitale Sammlerstücke.

Non-Habitual Residents (NHR)

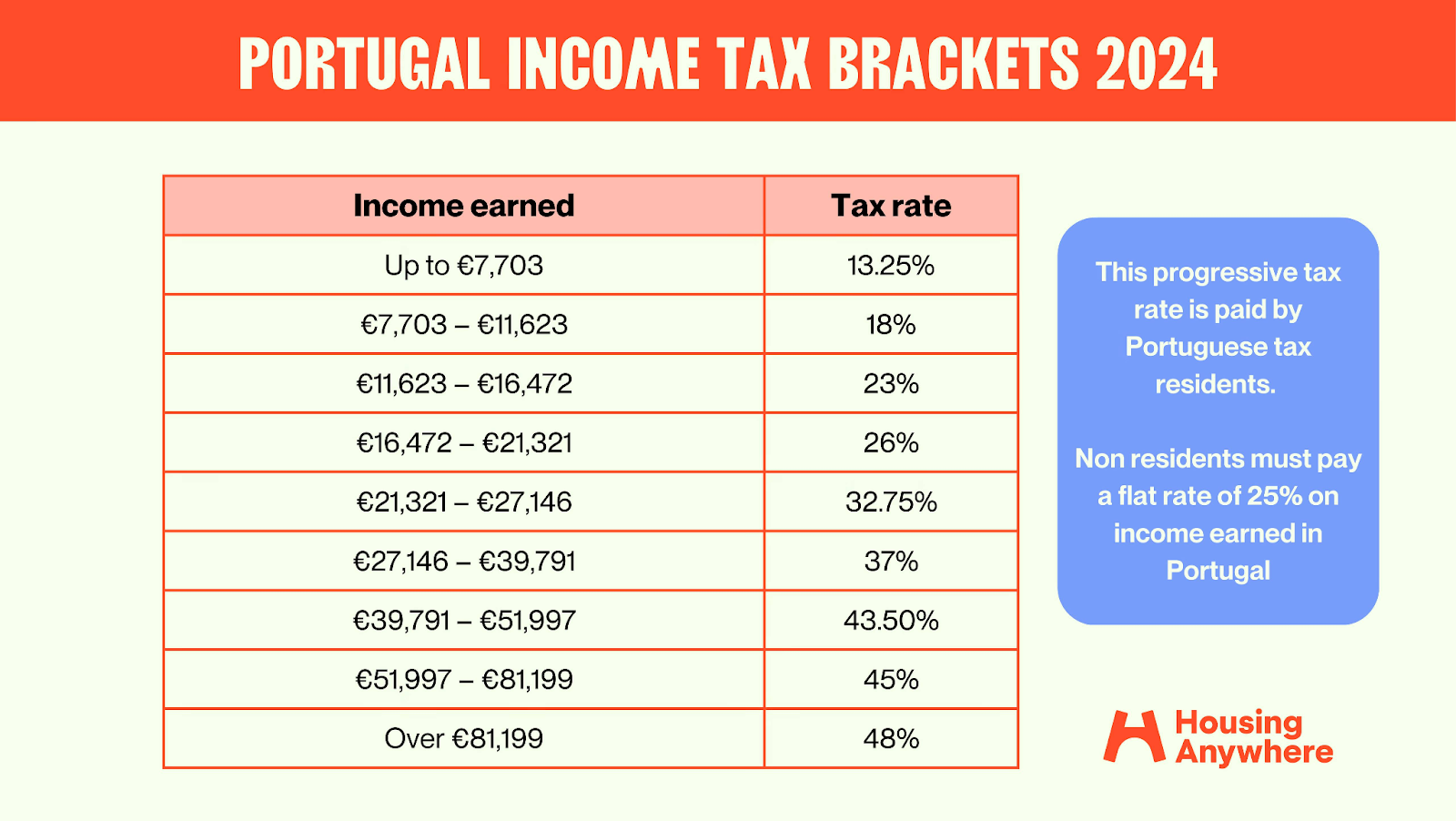

Die finanziellen Vorteile der portugiesischen Steuergesetzgebung lagen auf der Hand. Natürlich hatten Krypto-Investoren viel von diesem begehrten Standort zu gewinnen. Das Land lockte Menschen an, insbesondere aus Europa, auch mit seinem NHR-Programm. Inhaber dieses Status mussten zehn Jahre lang auf nichts Steuern zahlen, es sei denn, es handelte sich um inländische Einkünfte – für die ein pauschaler Steuersatz von 20 % galt.

Wer 2023 den NHR-Status erlangte, konnte die Vorteile weiterhin nutzen, anstatt einen progressiven Steuersatz von bis zu 48 % zu zahlen. Dies setzte allerdings voraus, dass man tatsächlich eine Immigration ins Land plante, mindestens 183 Tage pro Jahr dort verbrachte oder andere Nachweise für eine Bindung vorlegen konnte. Dies zog Tausende von Spitzenverdienern an.

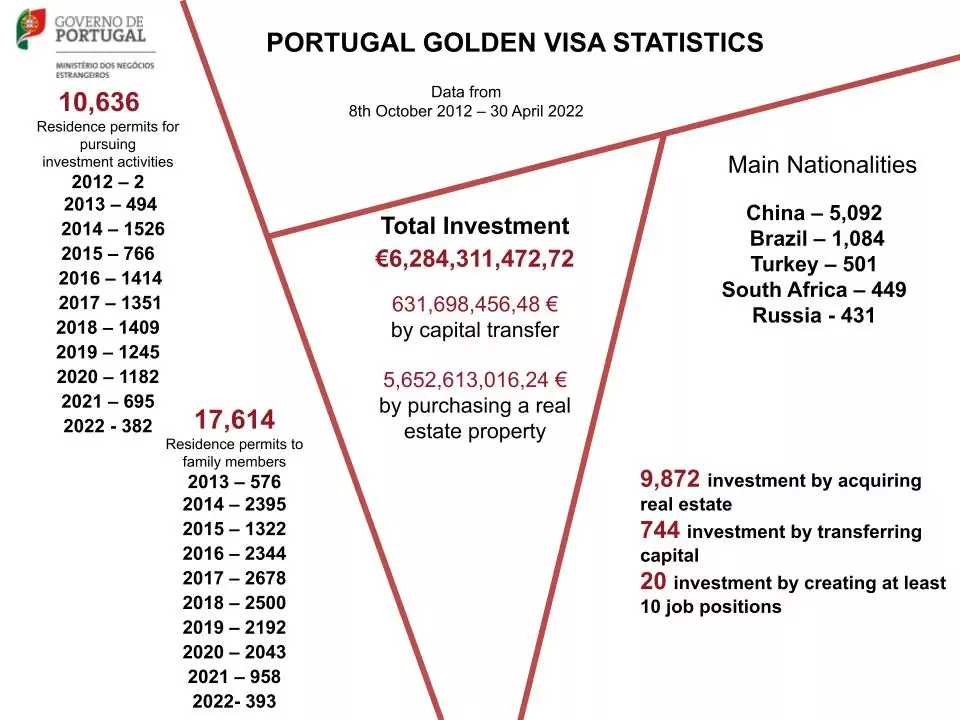

Goldenes Visum

Dieses Programm ging noch einen Schritt weiter. Das 2012 eingeführte Programm verlieh nach 60 Monaten Aufenthalt die Staatsbürgerschaft. Man konnte seine Ehepartner, Eltern und unterhaltsberechtigten Kinder mitbringen. Physisch anwesend sein musste man lediglich ein oder zwei Wochen über mehrere Jahre hinweg.

Die Hauptvoraussetzung konnte auf eine der folgenden Arten erfüllt werden:

- Eine Investition von 500.000 Euro in bestimmte Investmentfonds und das portugiesische Kulturerbe (zuvor war auch Immobilien eingeschlossen)

- 350.000 Euro in Renovierungsobjekte

- Eine Kapitalübertragung von 1,5 Millionen Euro

- Die Gründung eines Unternehmens und die Schaffung einer bestimmten Anzahl von Arbeitsplätzen unter bestimmten Bedingungen

Leitfaden zur Krypto-Deklaration 2026

Selbst mit klareren Regelungen stehen die meisten Krypto-Investoren, die nach Portugal ziehen, heute vor denselben kniffligen Fragen zur Krypto-Besteuerung:

- Wie weise ich ordnungsgemäß das langfristige Halten nach?

- Zählen meine Aktivitäten als private Investition oder professioneller Handel?

- Welcher Aufenthaltsstatus passt tatsächlich zu meiner Situation?

- Wie vermeide ich versehentliche Nichteinhaltung?

Da Portugal seine Steuervorschriften verschärft, überdenken viele Investoren, wie sie langfristige Krypto-Positionen mit dem Bedürfnis nach stabileren, vorhersehbareren Renditen in Einklang bringen. Hier wird 8lends besonders nützlich. Über seinen Crowdlending-Marktplatz können Investoren einen Teil ihres Kapitals in die Finanzierung realer Unternehmen investieren und dabei zinsbasierte Renditen erzielen, die nicht von der Krypto-Volatilität abhängen.

8lends bewertet Kreditnehmer mithilfe eines Credit-Scoring-Ansatzes, der von großen Rating-Agenturen inspiriert ist, und gibt den Kreditgebern so ein klareres Bild von Risiko und Ertrag. Für alle, die eine ausgewogenere Finanzstrategie aufbauen und gleichzeitig ihre langfristigen Krypto-Gewinne behalten möchten, bietet 8lends eine stabile und praktische Ergänzung.

Krypto-Steuerschlupflöcher, die 2026 noch existieren

Zunächst einmal sind steuerlich Ansässige nach wie vor nicht verpflichtet, Krypto-Steuer auf Einkommen zu zahlen, das nicht in Portugal erzielt wurde. Die große Änderung kam jedoch mit der Einführung der Kapitalertragssteuer. Wenn Sie nun Dogecoin handeln und gegen Euro tauschen, müssen Sie Kapitalertragssteuer auf den Mehrwert zahlen, den Sie aus Ihren Transaktionen erzielt haben.

Wer zuvor ohne eine der speziellen Ausländer-Anreize ein Geschäft betrieb, musste Einkommensteuer zwischen 12,50 und 48 % zahlen.

Kapitalzuwachs

Es gibt jedoch nach wie vor ein Schlupfloch: wenn Sie mindestens 365 Tage warten, bevor Sie den Tausch vornehmen. Eine weitere Bedingung ist, dass Sie nicht tief in Krypto-Operationen als regelmäßige Aktivität eingebunden sein oder ein digitales Währungsunternehmen betreiben dürfen. Solche Transaktionen nach einem Jahr gelten als langfristige Geschäfte. Kurzfristige Geschäfte unterliegen einer staatlichen Abgabe von 28 %. Die Philosophie dahinter ist es, Spekulationen zu entmutigen und stabiles Marktwachstum zu fördern.

Es ist auch erwähnenswert, dass das bloße Ausgeben Ihrer Krypto bei einem Kauf, das eine automatische Umwandlung in Fiat-Währung beinhaltet, als Konvertierung gilt und steuerpflichtig ist.

NFTs

Diese gelten als Kunstsammlerstücke, und die portugiesische Regierung hat sich eindeutig dazu geäußert und entschieden, dass sie steuerfrei bleiben sollten.

Schenkungen

Solange Sie diese unter 5.000 Euro halten, müssen Sie keine Steuer zahlen. Über diesem Betrag zahlen Sie 10 %. Es gibt dort auch keine Vermögens- oder Erbschaftssteuern.

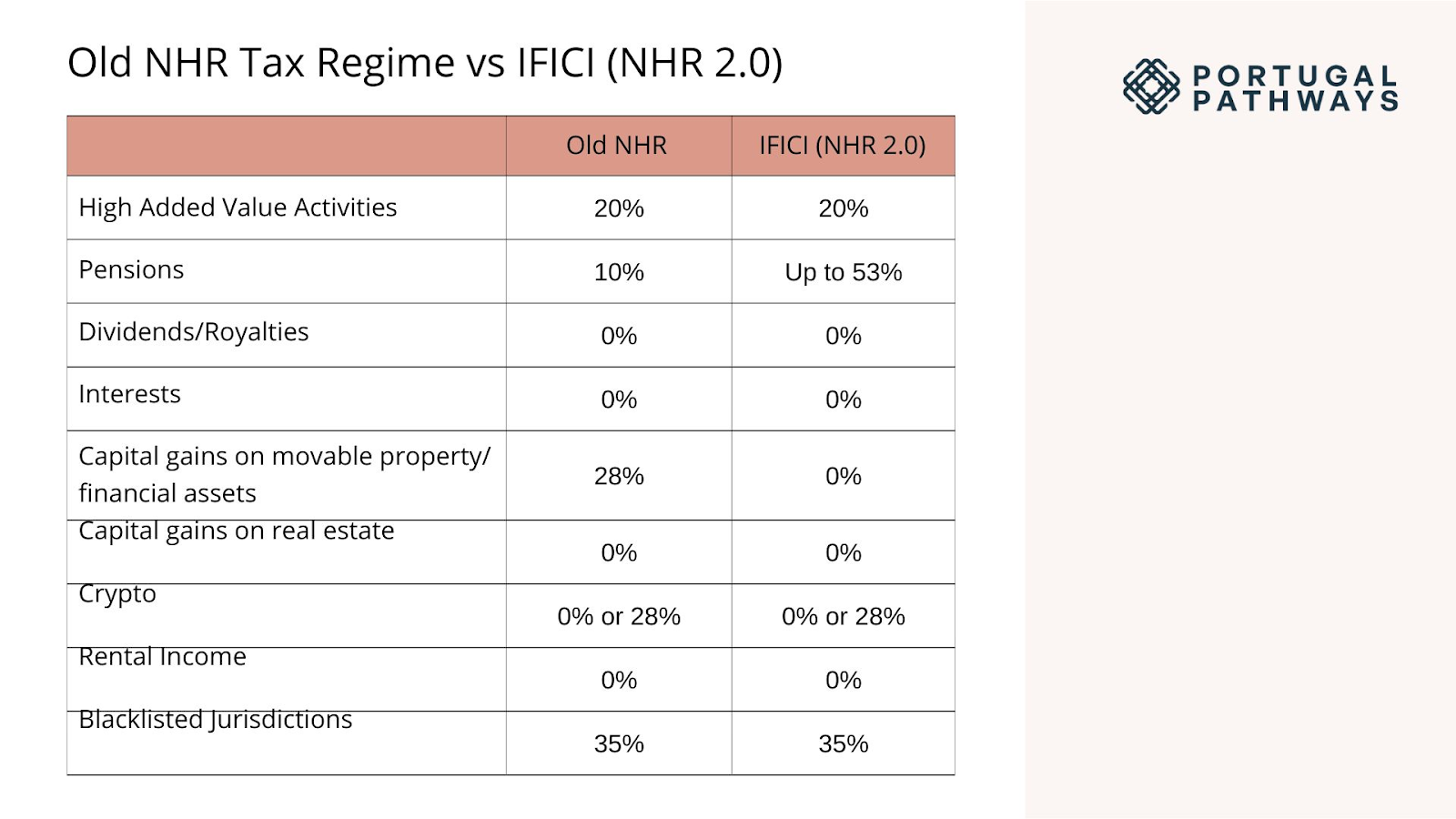

NHR 2.0

Wenn Sie intensiv im Krypto-Bereich tätig sind, müssen Sie in diesem Fall weiterhin die normale portugiesische Einkommensteuer zahlen. Wenn Sie jedoch Ihr Gehalt von portugiesischen Unternehmen erhalten oder dort selbstständig sind, können Sie weiterhin die pauschale Steuer von 20 % zahlen. Für Renten aus anderen Ländern beträgt diese Steuer 10 %.

Die Antragstellung erfordert einen Aufenthalt von über einem halben Jahr und nimmt etwa zwei Wochen in Anspruch. Wenn Sie sich jedoch für das alte Programm vor 2024 beworben haben oder einige Ihrer Dokumente davor eingereicht haben, können Sie immer noch das gesamte Programm nutzen. Ein Nachweis Ihrer Absicht wäre weiterhin erforderlich, wie z.B. ein Mietvertrag oder Rechte zum Mieten oder Besitzen von Immobilien sowie eine Aufenthaltserlaubnis oder ein Zertifikat, dass Ihr Kind in der Schule angemeldet ist.

Änderungen am Goldenen Visum 2025 in der Diskussion

Ende Juni 2025 schlugen die Behörden Änderungen zu diesem Gesetz vor. Der Vorschlag sah vor, die Mindestaufenthaltsdauer von 5 Jahren auf 10 Jahre zu verlängern, für EU-Bürger auf 7 Jahre. Außerdem sollte diese Einbürgerungsperiode erst nach Ausstellung der Aufenthaltskarte beginnen. Seit dem 3. November 2025 wurde der Vorschlag nun verabschiedet, ist aber noch nicht in Kraft getreten. Falls Sie also erwägen, dies zu nutzen, sollten Sie jetzt handeln, solange die Anforderung noch bei nur 5 Jahren liegt. Allerdings muss der Präsident selbst noch eine Entscheidung treffen. Wenn Sie den Prozess jetzt in Gang setzen, qualifizieren Sie sich noch nach den alten Regeln.

Schlussbemerkungen

Portugal mag die Tür zur Wild-West-Ära unbegrenzter steuerfreier Krypto-Gewinne geschlossen haben, aber nicht vollständig. Stattdessen hat sich das Land von „keine Regeln" zu einem strukturierten, aber immer noch investorenfreundlichen Rahmen entwickelt, in dem langfristige Inhaber, sorgfältige Planer und echte Einwohner weiterhin profitieren.

Kurzfristiges Trading? Besteuert. Lockerer Aufenthaltsstatus? Nicht mehr ausreichend. Langfristige Investitionen mit Verwurzelung in Portugal? Immer noch eine starke Chance. Wenn Sie es mit der Krypto-Vermögensplanung ernst meinen, ist die Botschaft klar: Portugal hat seine Krypto-Attraktivität nicht zunichte gemacht – es ist gereift. Und 2026 liegt der Vorteil bei Investoren, die ihre Strategie intelligent strukturieren, anstatt Schlupflöchern nachzujagen. Mit dem richtigen Ansatz bleibt Portugal eine der günstigsten Jurisdiktionen in Europa für Krypto-Vermögen, insbesondere für langfristig denkende Menschen, die hier ein echtes Leben aufbauen, anstatt nur eine Steuerkonstruktion.

Wenn Sie mehr Stabilität wünschen und gleichzeitig Ihre Krypto-Strategie intakt halten möchten, bietet Ihnen 8lends eine Möglichkeit zur Diversifizierung, ohne Ihre Positionen aufzulösen. Das Crowdlending-Modell ermöglicht es Ihnen, durch die Unterstützung geprüfter Unternehmen konstante, zinsbasierte Renditen zu erzielen und so einen verlässlichen Einkommensstrom zu schaffen, der die Schwankungen digitaler Assets ausgleicht.