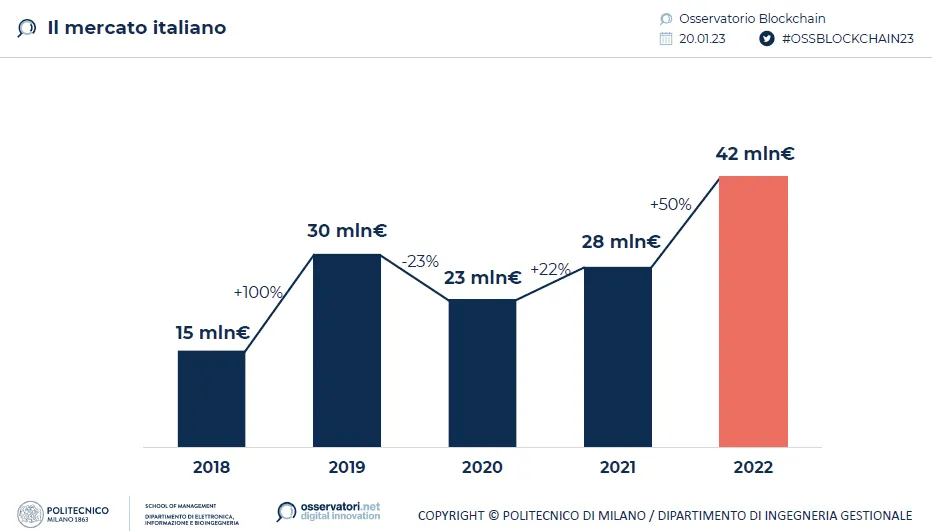

Entendendo o LIFO (Last-In-First-Out): O Método Obrigatório da Itália

Curiosamente, o princípio Last-In-First-Out num próspero mercado de criptomoedas aumenta os seus ganhos fiscais, enquanto nos mercados em declínio, cria resultados fiscais favoráveis. Este método funciona com base num conceito simples mas poderoso. Vender os seus criptoativos pressupõe que o último ativo adquirido seja o primeiro a sair. Ainda mais quando adquiriu uma criptomoeda em várias ocasiões antes de vender a mesma criptomoeda.

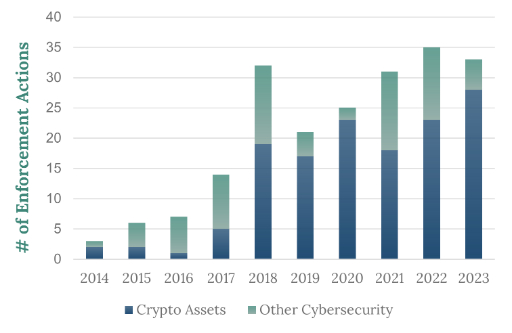

A adoção do LIFO por Itália através da Resolução 788/2021 da Agenzia delle Entrate permite que a autoridade fiscal exiba uma preferência pela simplificação e eficiência administrativa. Em algumas ocasiões, os contribuintes são livres de selecionar o seu método de cálculo preferido. Mas a Itália mandata o LIFO para todas as transações de criptomoeda, criando uniformidade mas potencialmente aumentando a carga fiscal durante os mercados em alta.

Para compreender plenamente a razão da Itália para adotar o requisito LIFO, pense nele como um comerciante de vinho que vende as garrafas mais novas primeiro para preservar as safras mais antigas. Esta abordagem alinha com a filosofia fiscal mais ampla da Itália de tratar as criptomoedas como ativos de investimento em vez de moedas.

Implementação LIFO na Prática: Organizando os Seus Registros Criptográficos

A prática do método LIFO começa com a manutenção meticulosa de ordenação de transações e manutenção de registos. Uma vez que o mandato LIFO se aplica a todas as transações de criptomoeda, desde simples negociações de bitcoin a atividades complexas de DeTI, a manutenção de registos excecional não é negociável. Os carimbos de data-hora, valores, preços e taxas precisos devem ser documentados com precisão junto com a negociação relacionada, que são deduzidos dos ganhos tributáveis.

Ao organizar a sua ordem de transação, todas as compras devem ser listadas com as compras mais recentes tendo prioridade para os cálculos de descarte. Este acordo auxilia as autoridades fiscais italianas com auditorias rigorosas.

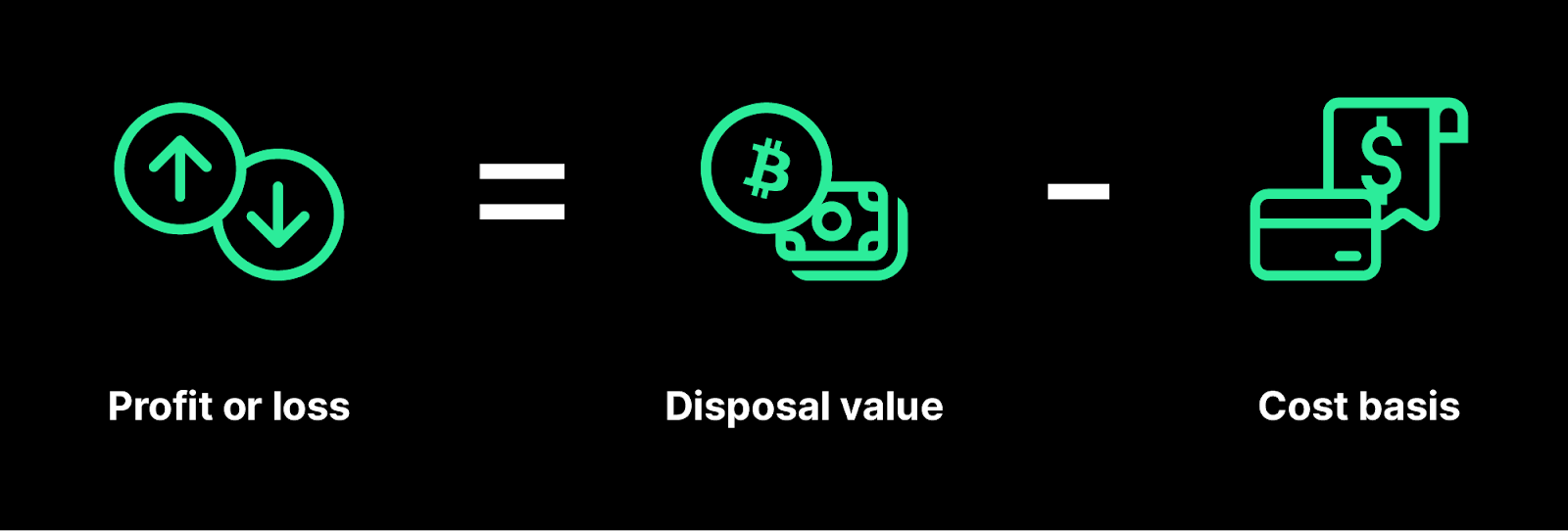

Além disso, determinar a base de custo no LIFO envolve identificar quais moedas específicas são consideradas “vendidas” para fins fiscais. O custo dos seus ativos alienados começa a partir da sua aquisição mais recente e corre para trás até que o custo seja realizado.

No caso de operações mistas, a adoção do método LIFO pode constituir alguma dificuldade.

Saber alocar cuidadosamente as bases de custo é fundamental para situações de vendas parciais para que a alienação contabiliza a parte certa das vendas recentes. Tal como acontece com muitas jurisdições fiscais europeias, ter documentação meticulosa é fundamental para cumprir os requisitos de manutenção de registos da lei italiana. A documentação essencial inclui registos de câmbio, transações de carteira, carimbos de data-hora, informações de contraparte e fins comerciais.

Ter de manter mais do que um ativo em diferentes plataformas é outro aspeto desafiador do LIFO. Todas as aquisições, independentemente da sua origem, têm de ser consideradas nos cálculos LIFO.

A gestão de múltiplas transações, trocas e bases de custo pode rapidamente tornar-se esmagadora. 8empresta agiliza esse processo automatizando os cálculos LIFO, consolidando dados multi-exchange e rastreando as vendas parciais com precisão. Ao usar o 8lends, os investidores cripto italianos economizam tempo, reduzem erros e garantem a conformidade com a Agenzia delle Entrate, mesmo durante períodos de negociação complexos.

Cálculos LIFO passo a passo

Agora que estamos a progredir nas orientações em torno do LIFO no cálculo de impostos, aqui está um exemplo prático de como ele se desenrola.

Criptomoeda única, compras múltiplas

Digamos que faça as seguintes transações em Bitcoin:

- Em 15 de janeiro de 2024: Comprou 0.5BTC no valor de €15.000 a €30.000/BTC

- Em 10 de março de 2024: Comprou 0.3BTC no valor de €10.500 a €35.000/BTC

- Em 20 de junho de 2024: Comprou 0.4BTC no valor de €16.000 a €40.000/BTC

- Em 15 de agosto de 2024: Vendido 0.6BTC no valor de €30.000 a €50.000/BTC

Eis como calcularia as mais-valias utilizando o método LIFO

- Comece com a compra de junho como base de custo = €16.000 (0.4 BTC a €40.000)

- Em seguida, avance para a compra de peças em março = 7.000€ (0.2 BTC a 35.000€)

- Soma a base de custo = 23.000€ (16.000€ +7.000€)

- Assim, o seu ganho de capital passa a ser = 7.000€ (30.000€ - 23.000€)

Com as negociações cripto-to-cripto, existem dois eventos fiscais ao abrigo da lei italiana. A alienação da criptomoeda original e a aquisição da nova. O LIFO aplica-se ao lado da alienação da transação, utilizando as compras mais recentes da criptomoeda alienada como base de custo.

Por exemplo, uma transação de swap Bitcoin para Ethereum cria uma aquisição de Ethereum usando o valor justo de mercado e uma alienação de Bitcoin usando o cálculo LIFO para participações em Bitcoin.

Portanto, é necessário um sistema de rastreamento cuidadoso quando existe uma estrutura de evento dual cripto-para-cripto para garantir que haja precisão em ambos os lados da transação.

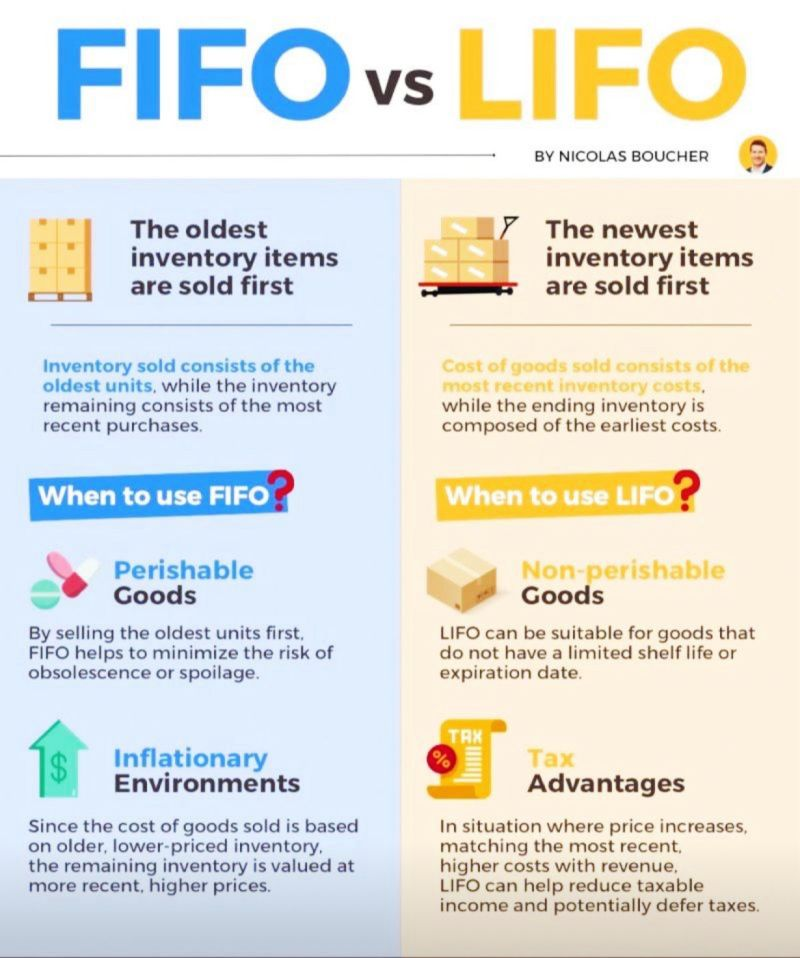

LIFO vs. Análise de Impacto Fiscal FIFO: Quando os Métodos Mais Imploram

Analisar o impacto tanto do LIFO como do FIFO revela um resultado fiscal contrastante considerando os padrões de investimento e as condições de mercado.

Cenários de Bull Market

Quando o LIFO é empregado num mercado de cripto em ascensão, os ganhos tributáveis tendem a ser reduzidos, o que resulta em encargos fiscais mínimos. Por outro lado, quando o FIFO é empregado num mercado em alta, o inverso é o caso. No entanto, pode esperar uma reversão de obrigação fiscal resultante de uma compra de cripto de alto preço

Cenários Bear Market

Os investidores podem aproveitar a base de custo mais elevada para cálculos de alienação que o LIFO oferece durante uma desaceleração do mercado de cripto.

Mercados de Criptomoedas em Decadente

Nestes tempos, o LIFO cria um tratamento fiscal favorável ao utilizar uma base de custo mais elevada para os cálculos de alienação. As correções de mercado desencadeiam muitas vezes obrigações fiscais favoráveis. Os investidores que compraram em períodos de pico alienam participações. O LIFO aplica automaticamente os preços de compra recentes mais elevados como base de custo, reduzindo os ganhos tributáveis ou aumentando as perdas dedutíveis.

Impacto da Volatilidade

Os períodos de volatilidade são os momentos em que o timing e o preço são mais essenciais. Quer seja aquisição ou alienação. Em mercados altamente voláteis, tanto o LIFO como o FIFO podem levar a resultados diferentes. Os investidores durante períodos voláteis descobrem frequentemente que o LIFO produz resultados fiscais mais moderados.

Implicações no horizonte de investimento a longo prazo vs. curto prazo

As posições acumuladas de longo prazo durante vários ciclos de mercado revelam frequentemente imprevisibilidade nos resultados fiscais LIFO. Isso depende do seu tempo de escoamento em relação às condições de mercado.

Essencialmente, isso se torna vantajoso para os traders de curto prazo, pois eles se beneficiam da tendência do LIFO para corresponder às condições atuais do mercado e aos preços de compra.

Erros e Soluções Comuns do LIFO: Evitando Erros Dispendiosos

Existem armadilhas comuns aos investidores em cripto italianos ao usar o método LIFO. Felizmente, esses erros são evitáveis.

Erros Cronológicos

Há uma tendência para os investidores ordenarem mal as transações por data ao rastrearem as compras manualmente, uma vez que muitas vezes ignoram os fusos horários das transações. Isso deixa uma lacuna entre a data da transação e a data de liquidação. Manter um carimbo de data/hora de cada transação num registo muitas vezes ajuda a resolver este problema.

Confusão de Venda Parcial

O desfasamento entre o valor da alienação e as quantidades completas de compra leva muitas vezes a uma complexidade no cálculo da base de custo para os investidores. O rastreio sistemático da parte exata da aquisição que está a ser alienada no âmbito do LIFO normalmente resolve esta complexidade.

Complicações de Trocas Cruzadas

Apesar de ser uma atividade necessária, o rastreamento de múltiplas transações entre trocas e plataformas pode gerar algumas complicações. No entanto, implementar um sistema centralizado de manutenção de registos que consolide todas as transações independentemente da plataforma ou carteira é uma boa solução.

Lacunas na Documentação

A documentação incompleta é um dos riscos de conformidade LIFO mais comuns. A falta de detalhes da transação ou o rastreamento inadequado de taxas podem levar a cálculos imprecisos e dificuldades de auditoria. Como solução, estabelecer procedimentos abrangentes de documentação desde o início do investimento em cripto.

Erros de conversão de moeda

Os investidores internacionais em cripto enfrentam tipicamente erros de conversão de moeda, o que pode afetar significativamente os cálculos de ganhos. Utilizar uma aplicação de conversão fiável, mantendo registos precisos destas transações, é a solução para isso.

Software de Cálculo LIFO: Simplificação de Cálculos Complexos

Utilizar as várias ferramentas e tecnologias disponíveis pode reduzir significativamente as dificuldades e complexidades que levam a erros durante os cálculos LIFO.

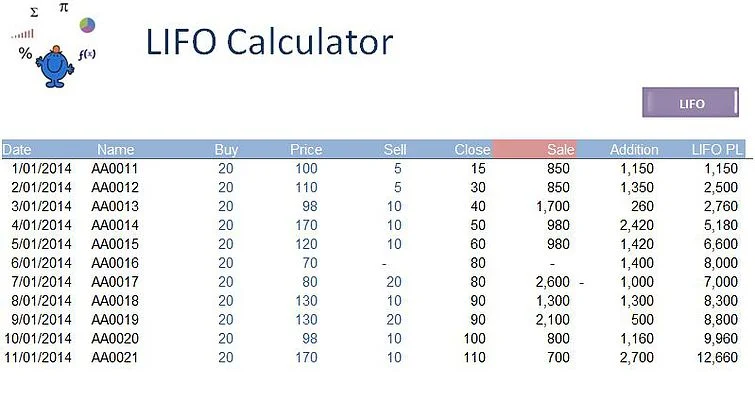

Rastreamento Manual: Modelos e Métodos de Folha de Cálculo

Isso muitas vezes cria um debate, mas para investidores com volumes de transações limitados, o rastreamento manual de folhas de cálculo continua a ser viável para cálculos LIFO. Registros de transações cronológicas, rastreadores de saldo em execução, cálculos automatizados de eliminação de LIFO e sistemas de alocação de taxas precisam ser constantemente rastreados.

No entanto, o rastreamento automático deve ser considerado quando a negociação exceder 50 transações ou mais de uma for usada.

Software Especializado: Plataformas Criptofiscais com Compliance Italiano

Para uma maior precisão, à medida que a complexidade das transações aumenta, a utilização de software especializado torna-se essencial.

Como investidor em cripto residente em Itália, é essencial considerar funcionalidades como interfaces linguísticas, cálculo automatizado de LIFO e suporte ao cliente ao selecionar software especializado. Além disso, escolha uma plataforma com uma compreensão atualizada dos requisitos dos formulários fiscais italianos.

Desafios de Integração: Importação de Dados de Múltiplas Trocas

O investidor com várias carteiras que transaciona através de várias plataformas e exchanges encontra frequentemente requisitos complexos de consolidação de dados. Assim, garantir a integração perfeita dos dados transacionais torna-se fundamental. Portanto, é importante envolver plataformas com APIs de suporte para conectar as principais carteiras e trocas.

Conclusão

No final, entender que a complexidade do cálculo do imposto LIFO segue ainda passos lógicos e o domínio dessas etapas é fundamental para o sucesso do investimento cripto em Itália. No entanto, empregar uma ferramenta de cálculo adequada que seja atualizada sobre as leis fiscais de criptografia da Itália e o cálculo LIFO em particular pode ajudar a evitar erros de cálculo.

Em última análise, o imposto sobre criptomoedas da Itália pode mudar amanhã devido ao cenário dinâmico das criptomoedas, mas entender a lógica por trás dos métodos de cálculo de impostos, como o LIFO, facilita a adaptação. As regras LIFO da Itália podem ser complexas, mas com as ferramentas certas, a conformidade e a eficiência estão ao seu alcance. O 8lends ajuda-o a automatizar os cálculos LIFO, organizar as suas transações criptográficas e arquivar com confiança todos os anos.