¿Qué es el impuesto sobre las ganancias para los residentes?

El gobierno considera que una persona es residente si ha vivido dentro de las fronteras del país durante 183 días o más. España divide los ingresos en ingresos regulares y de ahorro. Todo lo que gane después de vender activos físicos o digitales cuenta como ingresos de ahorro.

La agencia tributaria española aplica estos porcentajes a su beneficio real. Básicamente, esta es la diferencia entre el motivo por el que compraste el activo digital y el importe por el que lo vendiste.

Una vez que comiences a calcular las tasas en varios niveles de ingresos y tipos de activos, las cosas pueden volverse confusas rápidamente, especialmente si también se trata de criptomonedas, acciones o participaciones internacionales. 8lends ayuda a los residentes e inversores españoles a automatizar los cálculos fiscales en el marco del sistema progresivo español, incluidas las ganancias de capital, los ingresos por dividendos y las transacciones criptográficas.

La plataforma se integra con bolsas y corredores, aplica las tasas correctas automáticamente y genera informes de cumplimiento para enviarlos a la Agencia Tributaria. Con 8lends, nunca dudarás de si tus cifras se ajustan a las últimas normas fiscales españolas.

Beneficios de las acciones e implicaciones fiscales

Los beneficios de la venta de inversiones en España se combinan con sus ahorros anuales. Esto podría incluir dividendos, intereses bancarios, pagos de seguros de vida o anualidades.

¿Qué pasa si su inversión pierde dinero? Bueno, puede comparar las pérdidas con otros aumentos de ganancias o ahorros. Sin embargo, existen limitaciones. Los pagadores pueden acumular sus pérdidas hasta cuatro años. Solo tienen que ser mayores que sus ganancias.

Es más prudente no tener acciones por su cuenta. La decisión no es tan ventajosa como parece. En su lugar, busque otras opciones asequibles.

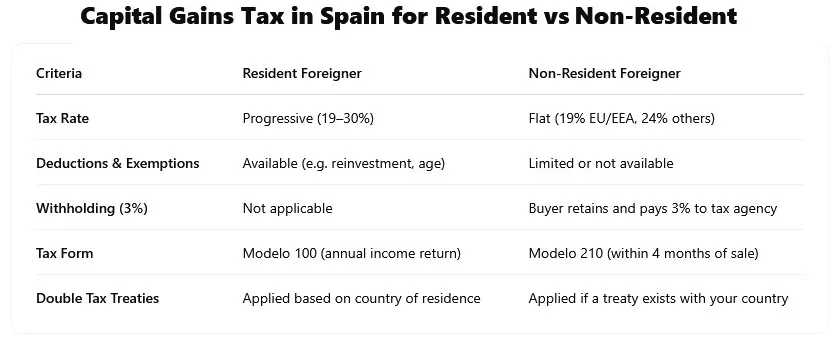

Cómo pagan los extranjeros por las ganancias

Ahora entiende los conceptos básicos de la deuda pública para quienes pasan la mayor parte del año en España. Pero, ¿qué pasa si no te has quedado el tiempo suficiente para alcanzar la marca de los 183 días?

Lamentablemente, no disfrutará de los mismos beneficios en este caso. Cualquier beneficio que obtengas si vienes de fuera de la Unión Europea se sitúa en un 24% fijo. Los de los países de la UE obtienen mejores ofertas. Su tasa de plusvalía cae al 19%. Lamentablemente, los beneficios no se aplican aquí. Pagarás una cantidad fija del 24% si ganas dinero mientras resides fuera de la UE. Los ciudadanos de la UE pagan el 19%.

Los residentes de la UE fuera de España suelen quedarse con todo el dinero que ganan con las inversiones españolas. Esto es válido a menos que implique:

- Activos de paraísos fiscales

- Empresas que tienen una gran cantidad de bienes raíces, o

- Si ha tenido el 25% o más de una empresa durante los últimos 12 meses.

Los acuerdos de doble obligación de pago pueden reducir o eliminar la deducción.

¿Los inversores extranjeros son elegibles para algún descuento?

Absolutamente. Los inversores extranjeros también pueden disfrutar de algunas exenciones fiscales, pero las normas no son tan generosas como lo son para los ciudadanos. Una persona que resida en otro país de la UE que tenga un acuerdo con España puede beneficiarse de una exención. Además de eso, es posible que puedas utilizar las mismas exenciones de las que disfrutan los residentes si cumples las mismas condiciones.

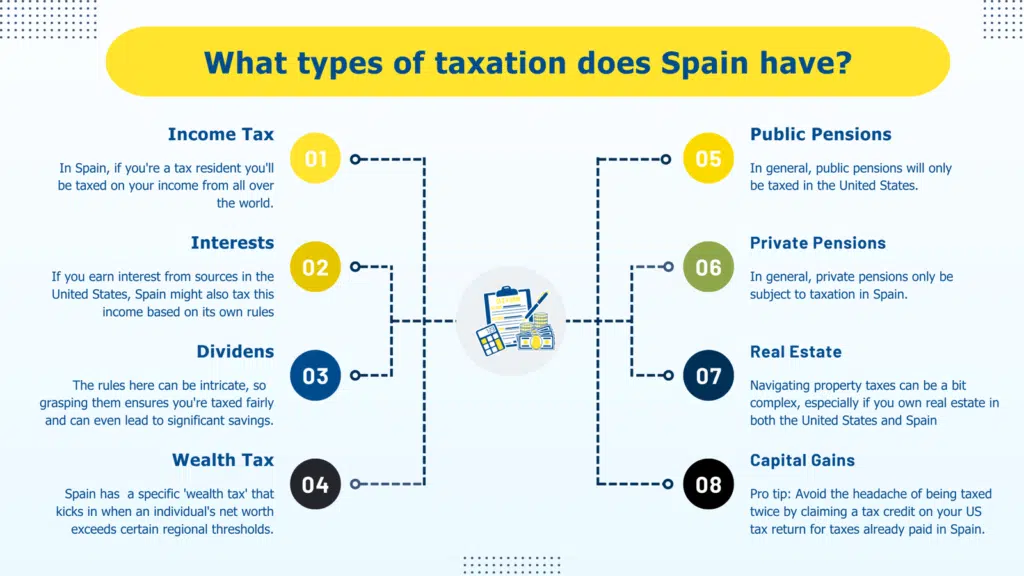

¿Sobre qué ingresos se deben pagar?

El gobierno no trata todos los ingresos de la misma manera. Algunas las denuncias, otras no.

Ingresos laborales

Esta categoría cubre casi todo lo que se gana trabajando. El departamento presupuestario revisará su:

- Salario

- Pensión

- Prestaciones de vivienda

- Pagos de gastos de viaje o trabajo, y

- Cualquier otra asignación en efectivo o beneficios

Los lugareños pueden calificar para una exención de ingresos extranjeros de hasta 60.100€ si ganan dinero en el extranjero. Esta exención tiene algunas reglas. Además, todo lo que gane durante 24 meses a veces puede obtener un descuento del 30%.

Ingresos comerciales y de trabajo por cuenta propia

Todas las ganancias de su operación se pagarán según las tarifas regulares. Una caída podría ofrecer la oportunidad de reducir el pago estatal requerido. Sin embargo, esto funciona dentro de las reglas establecidas por la ley.

Honorarios de los directores

España considera ingresos ordinarios los pagos de los directores de sociedades. Estas tarifas utilizan las tasas de ingresos normales para los residentes. Los no residentes pagan el 24%, pero la tasa se reduce al 19% si vives en otro país de la UE. La tarifa estándar equivale a casi una cuarta parte de tus ingresos, pero los residentes de la UE reciben un descuento de hasta el 19%.

Ingresos por inversiones

El dinero que gana alquilando propiedades, dividendos, intereses y otros beneficios financieros entra en esta categoría. Si alquilas tu casa, puedes reducir a la mitad los ingresos que debes pagar. Sus homólogos extranjeros se enfrentan a una tasa fija del 24%, pero los ciudadanos de la UE y el EEE reciben una buena oferta de solo el 19%.

El gobierno considera pequeños ingresos para cualquier propiedad que posea pero que no alquile. Esto se basa en el valor catastral del activo. Por lo general, es del 2% o el 1,1% si el valor se actualizó en los últimos 10 años. Los dividendos, los intereses y las ganancias de capital siguen tasas progresivas de entre el 19% y el 28%.

Los pagadores desembolsan el 2%, o el 1,1%, si el valor de la propiedad se actualizó en la última década. Algunas personas con sede en la UE podrían quedarse con los beneficios de los bonos y otras inversiones sin pagar al Estado. Además, las ganancias de propiedad o inversión se dividen en partes iguales para las parejas casadas en virtud de un sistema de propiedad comunitaria.

Opciones sobre acciones proporcionadas por el empleador

Algunos empleados utilizan las opciones sobre acciones ofrecidas por su empleador. El dinero que tiene que pagar es la diferencia entre lo que gastó para comprar las acciones y lo que valen ahora. También debe pagar al Seguro Social por estos ingresos. Sin embargo, las ganancias de estas opciones sobre acciones pueden estar libres de deuda pública hasta alcanzar los 12 000 euros cada año.

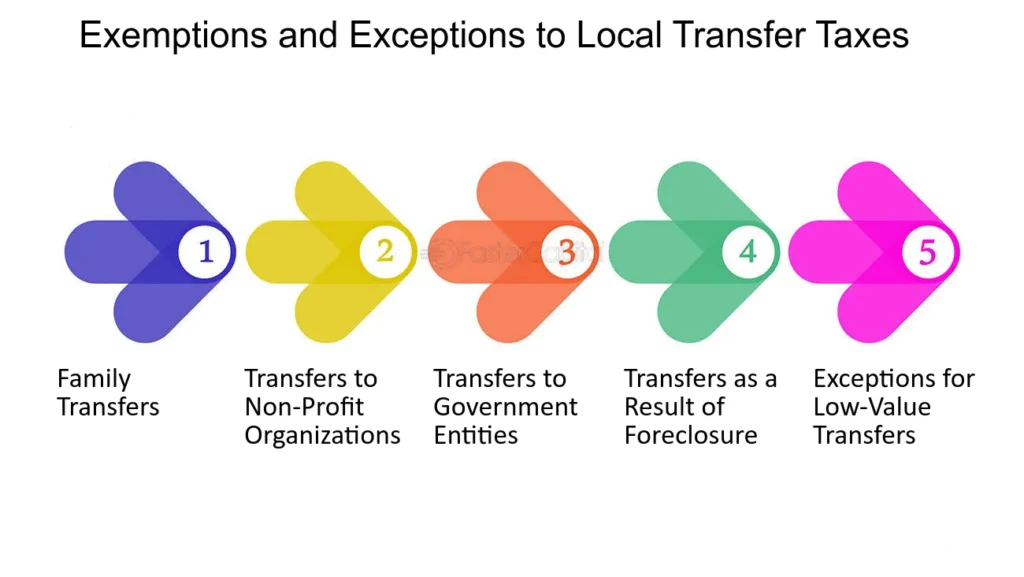

Exenciones y casos especiales

El impuesto sobre las ganancias de capital de España no está diseñado para castigar todas las transacciones. Varias exenciones puede ayudar a los residentes en situaciones específicas a evitar cargas adicionales. Te explicaremos estos casos especiales.

Donaciones que realmente cuentan

Los ingresos asociados con las donaciones a organizaciones benéficas o fundaciones aprobadas están exentos.

Personas mayores que se mudan de su propiedad principal

Las personas mayores de 65 años y las personas dependientes no pagan al estado las ganancias de la venta de su vivienda principal. Esto es válido cuando mantienen el uso de por vida mientras venden la propiedad. Los casos de divorcio y separación también cuentan si uno de los cónyuges se queda con la propiedad.

Liquidación de obligaciones con bienes patrimoniales

No adeudará por las ganancias que obtenga cuando entregue una propiedad histórica española para pagar sus obligaciones.

Cuando la vivienda liquida la hipoteca

No será responsable cuando entregue su propiedad principal para cancelar una hipoteca. Esto incluye las ejecuciones hipotecarias.

Reinversión

La ley lo protege de la deuda estatal si invierte las ganancias de una venta en:

- Una propiedad nueva.

- Acciones en sociedades nuevas.

- Rentas vitalicias para pagadores mayores de 65 años (límite: 240 000€).

Posibilidades por tiempo limitado

Los contribuyentes inteligentes obtienen exenciones en períodos especiales de inversión. Pueden reunir los requisitos las acciones de nuevas empresas (2011-2013) y viviendas urbanas adquiridas a mediados de 2012.

Desastres naturales y ayudas públicas

La compensación por daños personales o daños a la propiedad no requiere el pago de los impuestos estatales. Algunos ejemplos son la tormenta Filomena, el volcán de La Palma, los incendios forestales o las inundaciones. Las exenciones también cubren los siguientes casos de ayuda pública:

- Reparación de los daños patrimoniales.

- Rehabilitación energética de edificios.

- Costos de dividendos digitales (solo en la primera versión).

Alivio de la deuda por quiebra

Cualquier ganancia derivada de la condonación o refinanciación de la deuda. Lo mismo se aplica a las personas en quiebra.

Accidente del vuelo GWI9525

La compensación a las familias de las víctimas no implica el pago del gobierno.

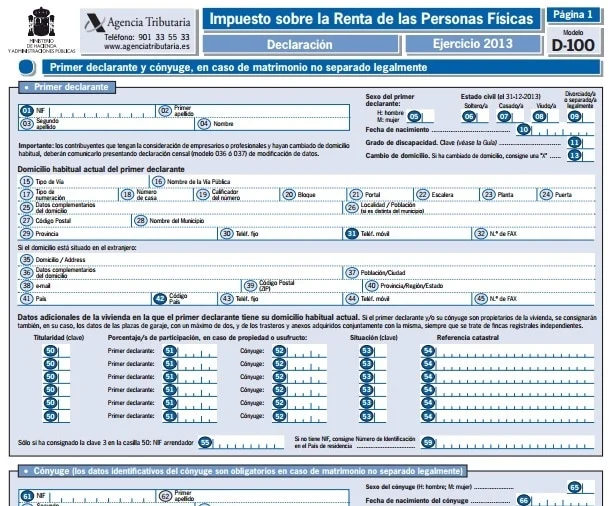

Cómo presentar una solicitud y pagar

Los españoles deben averiguar y reportar sus propias declaraciones. Los hogares a veces optan por enviar una declaración conjunta que cubra las ganancias de todos juntos. Todos los miembros de la familia comparten la responsabilidad de pagar la factura. Los reembolsos y los impuestos adeudados entre los miembros de la pareja se pueden equilibrar.

Todo lo adeudado por un residente generalmente se paga al momento de la presentación. Se aplicarán intereses si hay dinero aún sin pagar. Puedes liquidar el 60% del importe en junio y completar el pago a principios de noviembre sin incurrir en ningún coste adicional.

El último arancel adeudado se calcula restando los montos ya retenidos durante el año. Si se retuvo una cantidad excesiva, se le reembolsará la cantidad sobrante. Los no residentes también deben presentar declaraciones cuando se queden con dinero ganado en España. Sin embargo, los plazos varían según el tipo de recaudación.

Lo que debe al final del año se calcula deduciendo lo que ya se ha deducido de sus ganancias. Recibirás el reembolso adicional si te quitaron más dinero del que necesitabas. Las personas que viven fuera de España también tienen que declarar cualquier ingreso que obtengan en el país. Sin embargo, la fecha límite de presentación depende del tipo de ingresos que hayan obtenido.

Conclusión

El sistema tributario progresivo de España puede parecer sencillo en el papel, pero en la práctica, cada ganancia, exención y retención es importante. Desde los beneficios inmobiliarios y las acciones empresariales hasta las ganancias en criptomonedas y los ingresos transfronterizos, incluso los pequeños errores en la presentación de informes pueden dar lugar a multas o a la falta de reembolsos.

8lends elimina la complejidad de los informes de ganancias de capital en España. Consolida automáticamente todas tus transacciones, aplica las franjas impositivas correctas, del 19 al 28%, y produce informes listos para ser archivados y adaptados a tu estado de residencia. Tanto si eres ciudadano español como si eres un inversor extranjero con activos en el país, 8lends se asegura de que tus declaraciones sean precisas, transparentes y cumplan totalmente con los estándares de la Agencia Tributaria.

Visite 8lends hoy para agilizar su preparación de impuestos en español, minimizar los errores en los informes y gestionar su próxima declaración de ganancias de capital con total confianza.