La dinámica del interés por las DeFi

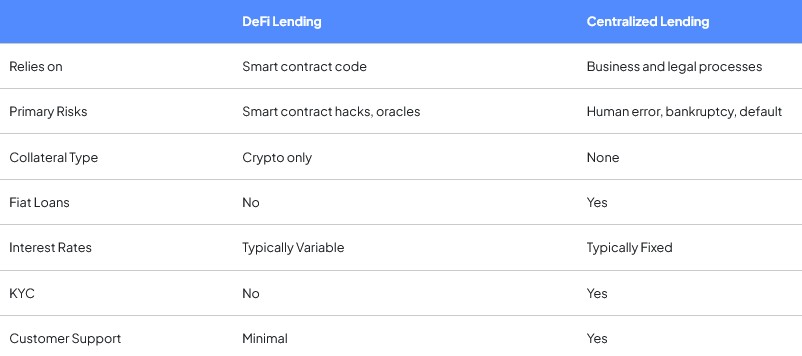

En el centro de cada protocolo de préstamos de DeFi hay un contrato inteligente que automatiza todo el proceso de préstamo. Los protocolos se basan en un concepto de oferta y demanda simple y efectivo. Las cifras de interés aumentan cuando los prestamistas buscan prestatarios; cuando hay suficiente liquidez en el fondo de préstamos, el porcentaje disminuye. Este mecanismo de autoajuste equilibra el sistema de forma natural.

Cómo funciona

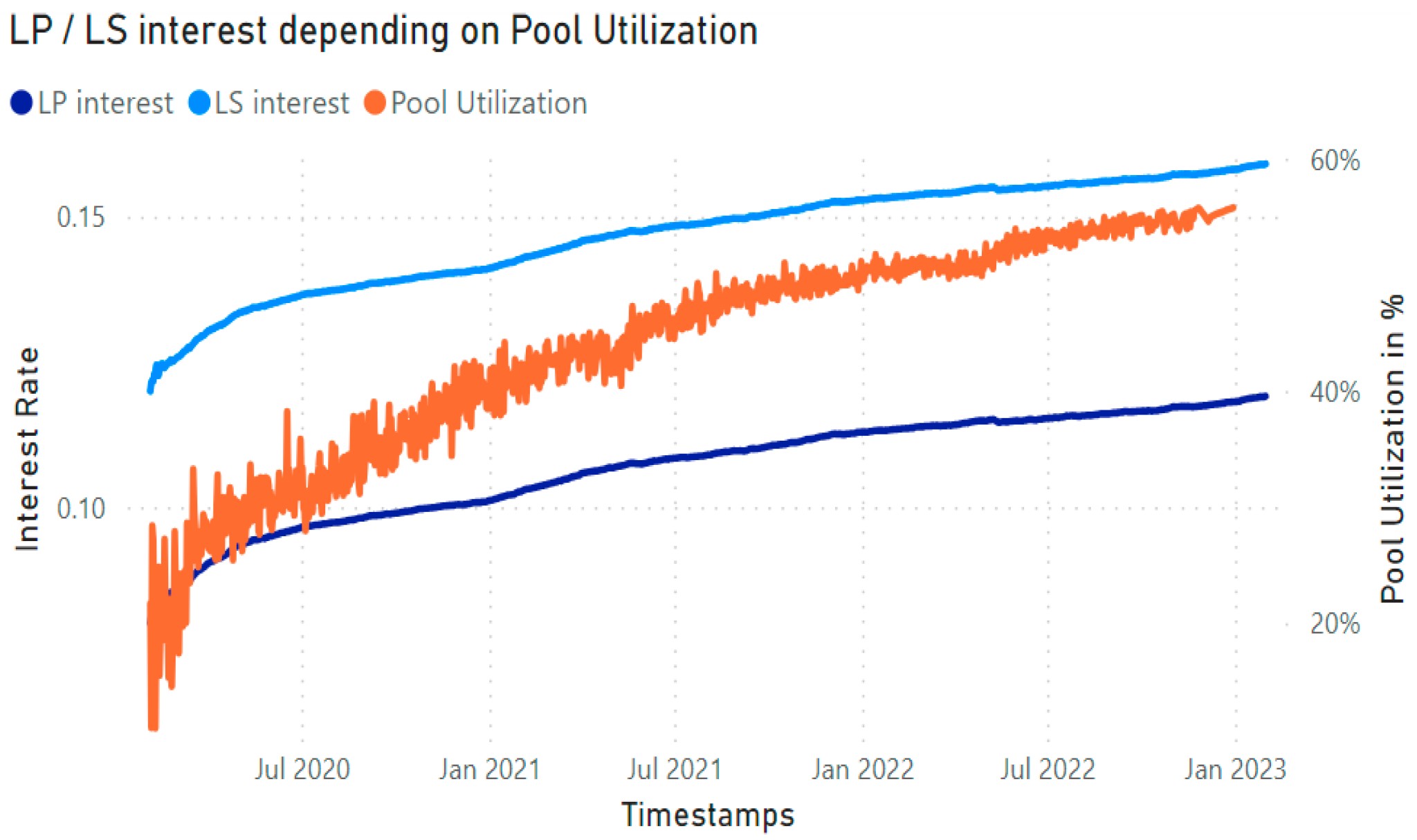

El utilización de la piscina la tasa es la relación entre fondos prestados y depositados. Influye fuertemente en la dirección en la que se dirigirán los números. Una alta utilización indica una alta demanda de préstamos; por lo tanto, los depósitos con comisiones más altas pueden ser mejores. La baja utilización sugiere un exceso de liquidez. Por lo tanto, el porcentaje debe ser más bajo para fomentar un mayor endeudamiento.

Modelos algorítmicos

Estos sitios utilizan algoritmos basados en modelos preexistentes que ajustan el interés de forma dinámica. Es similar a un mecanismo de autocorrección: cuanto mayor es la demanda, más altos son los cargos; cuanto menor es la demanda, más bajos son los cargos.

Automatización inteligente de contratos

Una vez instalado, contratos inteligentes ejecutar de forma autónoma. La lógica que contienen lee continuamente los parámetros más recientes de la cadena de bloques y de fuentes externas para garantizar que las cifras respondan de manera coherente a los niveles actuales del mercado.

Este tipo de sistema introduce un alto nivel de transparencia y eficiencia que no se encuentra en la mayoría de los sistemas bancarios. Sin embargo, estas ventajas también conllevan riesgos y complejidades inherentes que requieren una supervisión y un control estrictos.

Por qué importan las fluctuaciones

El movimiento numérico de los préstamos de DeFi es más que un simple canal de información; son el corazón del ecosistema financiero de las plataformas blockchain. He aquí por qué es recomendable seguirlas.

Eficiencia económica y equilibrio del mercado

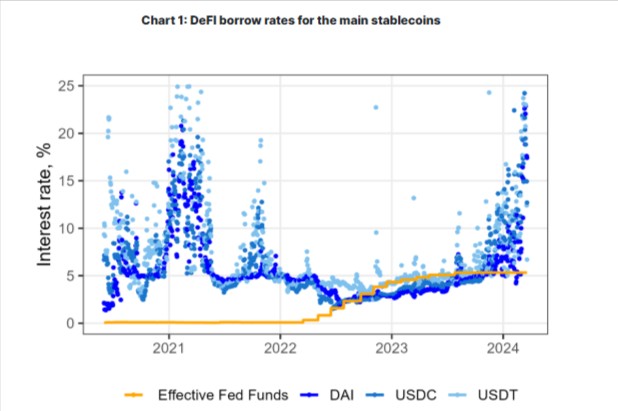

Los movimientos porcentuales son un indicador del estado del mercado. Cuando sube, indica una mayor demanda de préstamos o requisitos de liquidez; cuando baja, sugiere que hay suficiente capital disponible.

Estas señales equilibran la oferta y la demanda y fomentan la participación dinámica de la comunidad. Al seguir de cerca estos movimientos, los prestatarios e inversores pueden tomar decisiones inteligentes, como conceder préstamos cuando los tipos son altos o pedir préstamos cuando el costo de la financiación es bajo. Este proceso de autoajuste del mercado garantiza un flujo eficiente de fondos.

Gestión de riesgos para prestatarios

Los cargos variables pueden afectar significativamente a la dinámica de los préstamos de los prestatarios. La mayoría de los protocolos de préstamos de DeFi requieren sobrecolateralización, por lo que los prestatarios deben registrar activos superiores a los del préstamo.

Los altos cargos aumentan el costo de los préstamos y pueden dificultar el mantenimiento de garantías suficientes, lo que lleva a eventos de liquidación. Sin embargo, cuando este número disminuye, es posible que a los prestatarios les resulte más fácil mantener sus posiciones.

Según el Estudio de liquidaciones de DeFi de la OCDE, los eventos de liquidación pueden tener un doble efecto, especialmente cuando se desencadenan por picos bruscos.

Si bien pueden parecer catastróficas, las liquidaciones pueden estabilizar el sistema al reequilibrar la liquidez entre los fondos comunes. Si bien la volatilidad trae consigo variaciones, obliga a los prestatarios y a las plataformas a operar dentro de rangos más seguros y reactivos.

Maximizar los retornos para los prestamistas

Los prestamistas dependen de factores como la varianza para determinar su rendimiento. Cuando hay una gran demanda, una estadística más alta se traduce en una mayor rentabilidad para los depositantes. Los plazos y la diversificación de la cartera son fundamentales para los prestamistas, ya que transfieren los activos en función de las indicaciones del mercado.

La naturaleza abierta y dinámica de las estructuras tarifarias fomenta una generación de rendimiento más restringida. Las señales claras que se generan cuando las cifras disminuyen o aumentan permiten a los prestamistas decidir fácilmente cuándo obtener una rentabilidad, retirar capital o pasar a protocolos de préstamo con rentabilidades más establecidas.

Las plataformas actuales han permitido a los solicitantes de crédito obtener préstamos a pesar de los altos umbrales de entrada tradicionales que los bancos han impuesto. Ahora hay plataformas de crowdlending en línea que utilizan una innovadora calificación crediticia para facilitar la liquidez del capital. Una de esas empresas es 8lends, que ofrece a los inversores un respaldo colateral y un interés del 15%.

Mecanismos de liquidación

Una característica de todos los sitios de préstamos de DeFi, excepto los peores, es un mecanismo de liquidación estrechamente vinculado a la inestabilidad de las cifras.

Liquidaciones se producen cuando el valor de la garantía de un prestatario cae por debajo de un porcentaje predeterminado de su préstamo pendiente. Si bien las liquidaciones parecen ominosas, cumplen una función importante: estabilizan el sistema al redistribuir la liquidez.

Según un informe de la OCDE informe, «las liquidaciones ayudan a estabilizar las fluctuaciones al liberar liquidez en los fondos comunes». Cuando se produce la liquidación, la garantía se vende para reembolsar el préstamo, lo que reduce los préstamos pendientes en el fondo común.

Este acto de equilibrio puede reducir la utilización y, a su vez, los intereses. Este mecanismo protege a los prestamistas al garantizar que se recuperen los fondos y que todo el sistema se corrija cuando se exponen a las perturbaciones del mercado.

Estrategias para sobrevivir a la inestabilidad

Como hay cierta aleatoriedad en las tasas de los préstamos en DeFi, todos los prestatarios y prestamistas necesitan algunas estrategias sólidas para hacer frente a las fluctuaciones:

Para los prestatarios:

- Opte por modelos de tasa fija: algunas plataformas DeFi ofrecen préstamos de este tipo que pueden proteger al prestatario del aumento de los cargos. Los préstamos de costo fijo pueden ser particularmente útiles para quienes tienen una baja tolerancia al riesgo.

- Evalúe de vez en cuando: los prestatarios deben controlar los ratios de garantía y la trayectoria de los intereses. Las notificaciones automatizadas y los paneles integrados de la mayoría de las herramientas de análisis de DeFi permiten que la gestión de riesgos sea proactiva.

- Diversificación de garantías: Al diversificar la exposición entre varios tipos de activos, los prestamistas minimizan la exposición al riesgo de una caída extrema del valor de cualquier garantía.

Para los prestamistas:

- Asignación dinámica: los prestamistas pueden diversificar la inversión en varias plataformas en función de las oportunidades de rendimiento en un momento determinado. Al reasignar los activos a protocolos más avanzados, pueden maximizar sus retornos.

- Utilice herramientas de optimización del rendimiento: En los últimos años, las herramientas de gestión de activos y de obtención del rendimiento han permitido a los prestamistas optimizar sus rendimientos de forma dinámica. Las herramientas reequilibran las carteras en tiempo real en función de las condiciones del mercado.

- Participe en la gobernanza: las plataformas también ofrecen participación en la gobernanza, en la que los usuarios toman decisiones que alteran el modelo a cambio de los cargos. Esto puede dar a los usuarios indicaciones tempranas sobre los ajustes que se realizarán en el futuro y sobre las versiones de los protocolos.

La aplicación de estas medidas puede reducir el riesgo de inestabilidad y, al mismo tiempo, capitalizar las oportunidades de un mercado crediticio activo.

Las implicaciones más amplias de las fluctuaciones para el ecosistema DeFi

La volatilidad de las tasas de interés tiene ramificaciones que van más allá de los prestatarios y prestamistas. A medida que DeFi madura, la dinámica entre la demanda del mercado, los porcentajes y los mecanismos de liquidación sienta las bases para un ecosistema financiero más sólido.

Por ejemplo:

- Interés institucional: La estabilidad mediante mecanismos predecibles y transparentes atrae a los inversores. A diferencia de los inversores minoristas, que podrían perseguir rentabilidades volátiles, las instituciones, como las plataformas con prácticas de gestión de riesgos y comisiones sólidas, reflejan la dinámica real del mercado.

- Innovación del ecosistema: la volatilidad de los tipos ha impulsado innovaciones como los derivados, la cobertura y técnicas de mancomunación de liquidez más eficientes. Estas innovaciones están cambiando la forma en que gestionamos y asignamos el capital en las redes descentralizadas.

- Claridad regulatoria: a medida que los reguladores y los organismos de control de la industria notan cada vez más las actividades de DeFi, los modelos de tasas de interés claros y bien documentados pueden ser un guardián para la aceptación regulatoria.

Conclusión

Los préstamos DeFi introducen un alto nivel de transparencia y eficiencia que no se puede encontrar en la mayoría de los sistemas bancarios. Sin embargo, estas ventajas también conllevan riesgos y complejidades inherentes que exigen una supervisión y un control estrictos.

Una de las mejores maneras de aprovechar esta volatilidad es el crowdlending, en el que el riesgo se comparte con otros inversores en varios proyectos. Si quieres diversificarte y apostar por el crowdlending P2P, no dudes en registrarte en 8lends hoy.